近日,集成电路设计厂商成都华微电子(6.950, -0.25, -3.47%)科技股份有限公司(简称:成都华微)向科创板递交了招股书,华泰联合证券为保荐机构。

此次冲科创板,成都华微计划募集15亿元资金来进行芯片研发和产业化项目,建设研发、检测中心和补充现金流。

2018年至2020年,成都华微收入的年均复合增长率达65.08%。截至2021年1-9月,公司毛利率高达83.5%。但一方面,随着上游晶圆加工产能吃紧,公司采购的晶圆价格也同比暴涨116.03%。另一方面,公司员工中超半数为研发人员,研发人员的薪酬不及销售人员,而公司高管薪酬却曾一度超过该年利润总额。

此外,报告期公司存在的关联交易、非经营性资金往来及转让应收账款债权等问题同样值得关注。

晶圆价格暴涨,存货大增

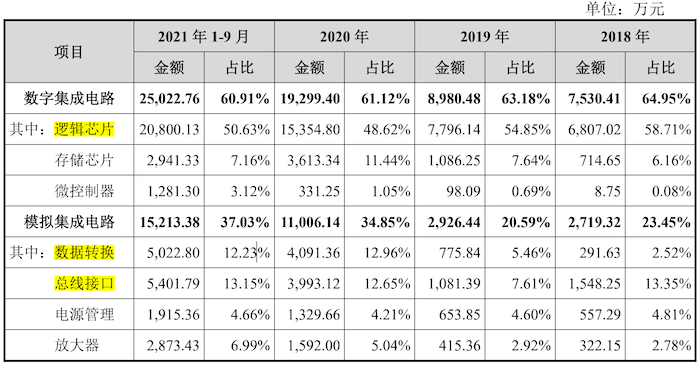

报告期(2018年至2021年1-9月),成都华微约60%的产品为数字集成电路销售,其余30%以上为模拟集成电路的销售。

其中,数字集成电路中的逻辑芯片占公司平均营收的50%以上,为公司最核心的产品。近几年来,模拟集成电路中数据转换和总线接口的销售比例也不断提高。

图片来源:招股书 图片来源:招股书

图片来源:招股书 图片来源:招股书

Fabless经营模式下,成都华微主要负责芯片的研发设计、测试和销售环节,晶圆加工和封装部分则由专业的外协厂商完成。

基于此,成都华微大部分生产环节无自有产能,报告期内主要采购类型包括材料、封装、测试和技术服务等。其中,材料采购占公司采购比例较高,占比分别为43.63%、52.28%、55.80%和62.34%。

2020年以来,随着集成电路市场的发展,在半导体产业供需关系波动的影响下,上游晶圆加工产能相对紧缺。招股书显示,作为公司主要材料之一的晶圆采购价格从2018年的17591.70元/片提升至2021年前三季度的30650.73元/片。

图片来源:招股书

产能趋紧下,公司存货账面价值分别为6017.86万元、8080.67万元、1.53亿元和1.86亿元,占各期末流动资产的比例分别为18.02%、13.49%、21.05%和23.58%。其中原材料(主要为晶圆及管壳等其他材料)占存货的比重从2019年的5.91%大幅提升至2020年的17.37%,截至2021年1-9月该比例为17.86%。

从现金流量看,报告期内公司经营活动现金流量净额分别为3099.42万元、-1992.18万元、-3641.05万元和-9533.16万元,2019年以来公司经营活动现金流量净额持续为负且低于同期净利润。

报告期内,公司营业收入分别为1.16亿元、1.42亿元、3.16亿元和4.11亿元;扣非后归母净利润分别为-169.1万元、-1717.93万元、5568.11万元和1.58亿元。

研发人员薪酬低于销售人员,高管薪酬超利润

据招股书披露,公司研发人员数量比例较高。自2018年至2021年9月,成都华微新增员工中半数以上为研发人员新增。截至2021年9月,成都华微共有321名研发人员,占员工总数的比例为50.55%。

界面新闻记者注意到,报告期各期成都华微研发人员平均薪酬分别为18.95万元、24.03万元、28.25万元和27.84万元,低于同期销售人员薪酬26万元、28万元、33万元和38万元。

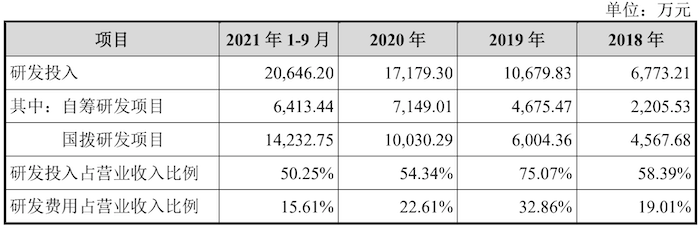

依据公司披露的研发投入,报告期各期成都华微研发投入占营业收入的比重分别为58.39%、75.07%、54.34%和50.25%,远超同行业可比公司,近三年累计研发投入占累计营业收入的比例超过60%。

图片来源:招股书

值得注意的是,成都华微此处统计的并非费用化的研发支出,而是自筹研发项目和国拨研发项目投入的合计。可以看到,报告期各期,公司自筹及国拨研发项目合计研发投入分别为6773.21万元、1.07亿元、1.72亿元和2.06亿元,占同期营业收入的比例分别为58.39%、75.07%、54.34%和50.25%。

招股书显示,报告期内,公司收到国拨研发项目专项款金额分别为6404.65万元、1.14亿元、1.04亿元以及6280.36万元。国拨研发项目系由委托单位向公司提供研发资金并开展研发工作,研发完成后需由相应委托单位验收成果。公司作为承研方享有技术成果专利的申请权、持有权和非专利成果的使用权,而委托方可取得该项专利和成果的普遍实施许可。

图片来源:招股书

图片来源:招股书

倘若以各期研发费用相比较,报告期成都华微的研发费用率分别为19.01%、32.86%、22.61%和15.61%,显著低于复旦微电(50.100, -1.92, -3.69%)(688385.SH)同期研发费用率28.99%、38.18%、29.01%和26.04%,高于紫光国微(195.500, -5.43, -2.70%)(002049.SZ)同期研发费用率9.10%、5.88%、10.61%、9.87%。

另一方面,公司管理费用率分别为32.59%、38.92%、21.64%和16.31%,大幅偏离了同行业可比公司复旦微电和紫光国微的平均水平:6.41%、7.57%、5.05%和4.00%。

其中最主要的为薪酬支出,各期占比约60%。值得注意的是,2018年公司董事、监事、高级管理人员及核心技术人员分派薪酬总额588.53万元,超过当期利润总额362.29万元。

关联交易频繁,存非经营性资金往来

截至本招股说明书签署日,中国振华直接持有公司52.76%的股份,为公司的控股股东。中国电子通过中国振华控制公司52.76%的股份、通过华大半导体控制公司21.38%的股份、通过中电金投控制公司2.55%的股份,合计控制公司76.69%的股份,为公司的实际控制人。

因此,中国振华、华大半导体和中国电子控制的公司(如间接控股的华大九天)均被认定为成都华微的关联方。

界面新闻记者注意到,报告期内成都华微前五大供应商中包含来自中国电子、中国电子信息产业集团有限公司及其下属公司、上海安路信息科技股份有限公司、北京华大九天科技股份有限公司的身影,这些交易构成关联采购。

报告期内,成都华微向关联方购买商品、接受劳务的采购总额占各期营业收入的比重分别为19.26%、9.72%、5.49%和7.11%。

不仅如此,报告期内,公司还存在与控股股东中国振华之间的非经营性资金往来。2018年以及2019年,公司与控股股东发生资金往来金额合计分别为6000.00万元以及1.3亿元。

此外,招股书显示,为了拓宽融资渠道、优化企业财务结构,报告期内公司作为初始原始权益人,将一年内应收账款债权根据同期银行贷款利率及预期坏账损失折算后的价值转让给了中国电子。

其中2018年公司转让的应收账款余额为3024.27万元,转让价格为2845.15万元;2019年公司转让的应收账款余额为1657.53万元,转让价格为1596.71万元。