硅料价格走势几乎锚定整个光伏产业链价格走势。

硅料巨头拿下500亿元多晶硅大单

近日,硅料巨头通威股份发布关于签订重大销售合同的公告。公告显示,2022年-2026年,青海高景太阳能科技有限公司计划向通威股份旗下子公司合计采购不低于21.61万吨多晶硅产品。按照6月15日国内单晶致密料成交均价26.61万元/吨(含税)测算,预计销售总额约509亿元(不含税)以上。

公司表示,本合同为长单销售协议,有助于多晶硅产品稳定销售,对公司业绩有积极影响。但公司同时也提醒投资者,测算的销售总额未考虑合同履约风险、未来多晶硅市场价格等影响因素,存在一定不确定性,不构成业绩承诺。

值得注意的是,这并不是通威股份年内第一笔“大单”。3月22日,通威股份公告,与隆基绿能签订两年期多晶硅产品销售协议,合同约定销售量20.36万吨。如按照彼时国内单晶致密料成交均价24.53万元/吨测算,预计销售总额约442亿元人民币(不含税)。也就是说,在不到三个月的时间里,通威股份已拿下近千亿元订单。

此外,2019年以来,隆基绿能先后与大全能源、亚洲硅业、协鑫集团、特变电工等多家硅料供应商签署协议,合同总金额合计超430亿元。

分析人士表示,在硅片利润相对可观的情况下,硅片在产企业和扩建企业维持高开工率的意愿较强,而原料保障能力在一定程度上决定了盈利水平,故争相抢购硅料的现状导致多晶硅需求只增不减。

供不应求,硅料价格持续上涨

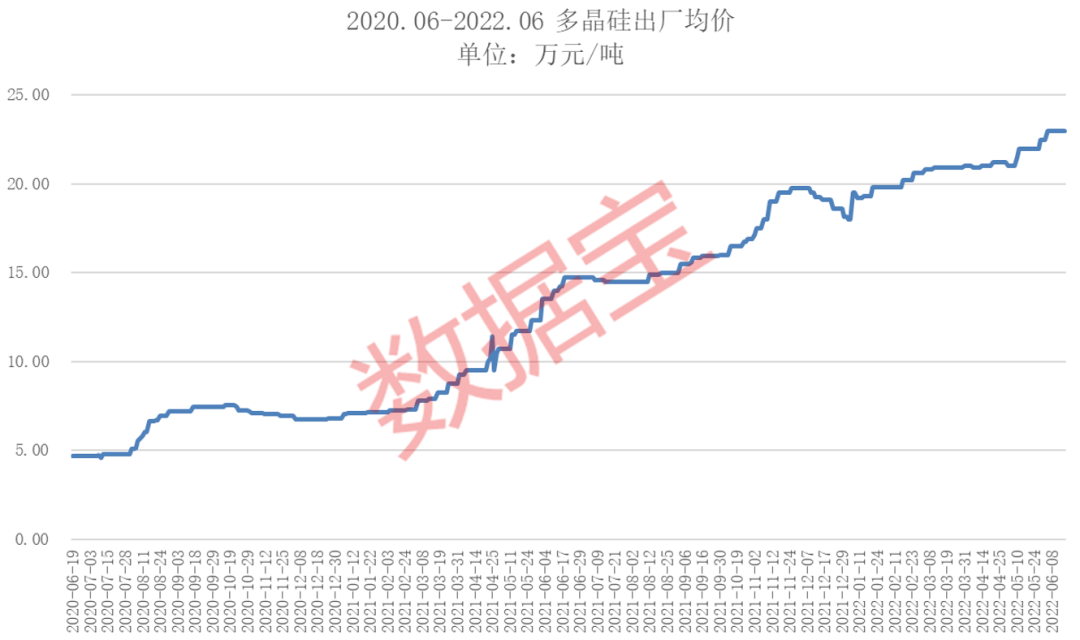

多晶硅是当前光伏发展不可替代的上游环节,也是主产业链中产能最小的环节。在下游需求持续增长大背景下,硅料价格得到有效支撑。证券时报·数据宝统计,近两年,多晶硅出厂均价持续走高,并于2022年6月重新站上23万元/吨的近十年高位。

成交方面,国内硅料价格持续上涨,已逼近去年高点。据中国有色金属工业协会硅业分会数据,上周单晶复投料价格区间在26.3万元-27万元/吨,成交均价26.85万元/吨,周环比涨幅0.41%;单晶致密料价格区间在26.1-26.8万元/吨,成交均价26.61万元/吨,周环比涨幅0.42%。

据悉,上游硅料环节因技术门槛高、投资金额大、建设周期长,且2018-2020年产品价格长期低迷,扩产积极性远低于下游各环节,造成2021年产业链上下游供需错配,叠加大宗商品价格上涨、阶段性能耗管控、疫情等多重因素影响,年内产业链价格波动较大。

在这样的背景下,虽然下游供需错配对下游产品价格形成提振,但显然传导至上游的放大作用使得上游厂家的受益更为显著。

山西证券指出,硅料企业原有产能基本维持满开,扩产产能也在逐步释放,但供应仍不及需求,预计硅料或全年紧缺。川财证券表示,硅料价格的提升进一步增厚了硅料企业的利润,提高相关企业的盈利中枢,持续看好硅料企业今年的业绩增长。

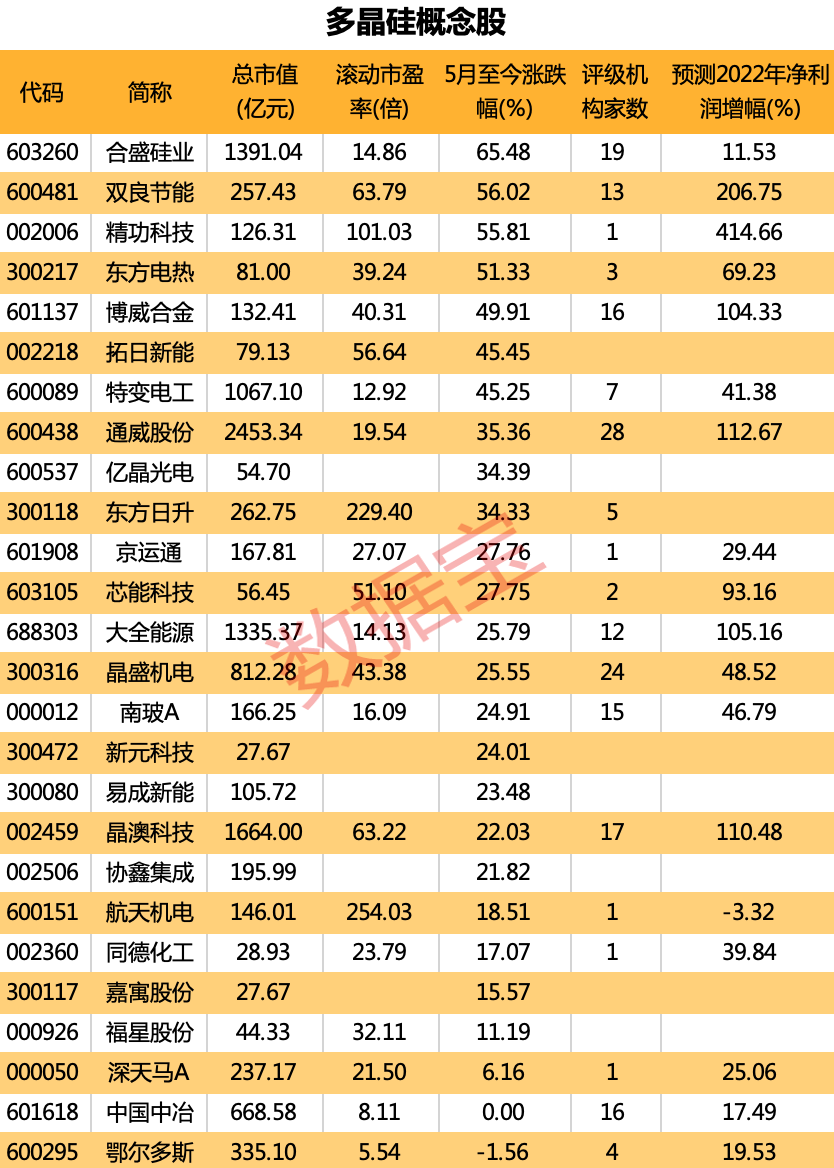

5月以来多晶硅概念股普涨

受益于光伏行业高速发展,多晶硅需求量强势上涨。2021年,中国多晶硅消费量达到59万吨。华泰期货研报显示,2021年全球光伏累计装机920GW,我国光伏累计并网305.99GW,新增54.88GW.从需求端预测,到2025年和2030年,全球光伏装机需求将分别达到400GW和1000GW,折算成多晶硅需求量将分别达到151万吨和294万吨,扩产空间巨大。

数据宝统计了A股市场中布局多晶硅产业的概念股名单。5月以来,26股实现普涨,平均涨幅达到29.36%。合盛硅业累计涨幅居首,高达65.48%;双良节能、精功科技、东方电热等涨幅均超过50%。仅鄂尔多斯一股股价小幅回调。

从机构关注度来看,通威股份、晶盛机电受到较多机构瞩目,分别有28家、24家机构参与公司评级。另有合盛硅业、晶澳科技、博威合金等5股评级机构突破15家。

通威股份多晶硅产能稳居行业第一。公司包头二期5万吨、乐山三期12万吨分别计划于2022年、2023年投产,2022/2023年底产能将达到23/35万吨,2024-2026年规划产能80-100万吨,规模优势显著。

业绩方面,根据3家及以上机构一致预测,双良节能、通威股份、晶澳科技、大全能源和博威合金全年净利润有望翻倍。双良节能预计净利润增幅居首,有望达到206.75%。公司多晶硅还原炉系统在四川永祥、新疆大全、亚洲硅业等大型企业连获大单,行业占有率保持在65%以上。