中国网财经7月18日讯(记者叶浅 邢楠)近日,汕头市超声仪器研究所股份有限公司(以下简称“汕头超声”)披露招股书,公司拟在创业板上市。

此次IPO,汕头超声计划募集资金3.11亿元,募集资金将用于医用成像产品研发及产业化建设项目、工业无损检测系统研发项目、便携式DR系统研发和产业化及市场建设项目和创新基地建设项目。

值得注意的是,虽然连续两年业绩下滑,但汕头超声仍进行了大额现金分红,三年内现金分红金额合计3.09亿元,这个分红金额与此次IPO募资额相近。此外,汕头超声目前产品结构较为单一,其中收入占比最高的医用超声设备量价齐跌,同时,主要产品中医用超声主机和医用超声换能器的产能利用率下降幅度均较大。

连续两年业绩下滑仍大额分红

汕头超声成立于1982年,公司主要从事医学影像设备、工业无损检测设备的研发、生产和销售,主要产品包括医学影像设备及工业无损检测设备。

财务数据方面,2019-2021年报告期内,汕头超声分别实现营业收入3.36亿元、3.22亿元和2.84亿元,分别实现净利润1.01亿元、8006.17万元和7592.08万元。

可以看到,汕头超声报告期内营业收入与净利润双双下滑。对此,汕头超声也在招股书中做了解释,“公司业绩下滑主要原因为受疫情因素影响,以及在后疫情时代销售策略调整存在滞后所致。若未来出现疫情持续、公司销售策略转变不及预期、市场竞争加剧等不利因素,对公司的生产经营产生不利影响,则公司业绩存在下滑的风险”。

招股书显示,汕头超声在业绩连续下滑的情况下,仍进行大额现金分红。报告期内,汕头超声的现金分红金额分别为1.43亿元、1.06亿元和5922.65万元,上述三年合计现金分红金额达3.09亿元。

值得注意的是,汕头超声此次IPO计划募资3.11亿元,与公司上述三年内现金分红总金额相近。

除此之外,汕头超声在招股书中自称偿债能力较强,但公司流动比率及速动比率均不及行业均值,同时,公司资产负债率虽逐年下降,但仍高于行业均值。

短期偿债能力来看,汕头超声流动比率和速动比率均低于行业均值。报告期内,汕头超声的流动比率分别为2.56、2.70和3.53,同行业公司平均值分别为5.43、4.06和4.50;速动比率分别为1.60、2.02和2.65,同行业公司平均值分别为4.84、3.52和3.80。

资产负债率方面,汕头超声报告期内分别为33.27%、32.19%和25.42%,呈逐年下滑趋势,但这个数据仍高于行业均值,同期同行业公司资产负债率平均值分别为21.60%、25.12%和22.43%。

产品结构单一产能大幅下降

从产品来看,汕头超声目前产品结构较为单一,主要收入和利润来自超声产品。报告期内,超声设备收入占主营业务收入的比例分别为94.77%、87.45%和88.58%。

汕头超声主营业务收入按产品分类包括超声设备、工业超声设备、X射线、医用超声探头、工业超声探头和配附件。报告期内,医用超声设备是汕头超声收入占比最高的产品,销售收入分别为2.36亿元、2.06亿元、1.75亿元,分别占当期主营业务收入的比例为72.33%、65.06%和62.53%。

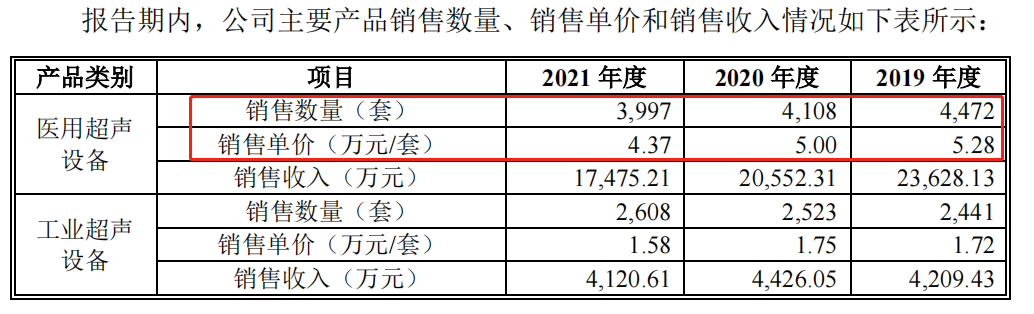

不过,汕头超声收入占比最高的产品“医用超声设备”在报告期内出现量价齐跌。报告期内,医用超声设备的销售数量分别为4472套、4108套和3997套,销售单价分别为5.28万元/套、5万元/套和4.37万元/套,均呈逐年下降的趋势。

数据来源:汕头超声招股书

数据来源:汕头超声招股书

对医用超声设备的量价变动,汕头超声在招股书中表示,“2020年,公司医用超声销售收入的下降主要来自销量的减少,2021年销售收入的下降,主要来自销售价格的下降,而销售价格的下降是由于彩超销量下降,黑白超销量上升,导致超声产品整体售价下降”。

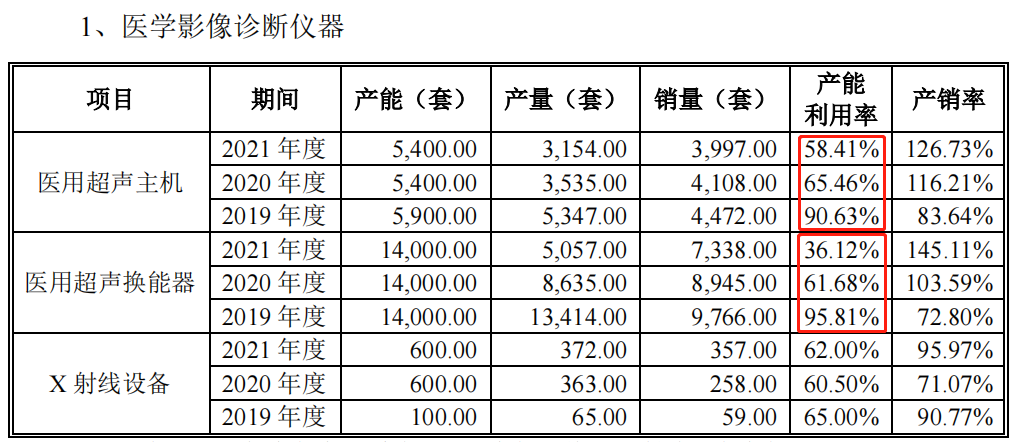

此外,汕头超声主要产品医学影像诊断仪器的产能利用率下降幅度较大。报告期内,汕头超声医用超声主机的产能分别为5900套、5400套和5400套,产能利用率分别为90.63%、65.46%和58.41%;医用超声转换器的产能均为14000套,产能利用率分别为95.81%、61.68%和36.12%。

数据来源:汕头超声招股书

数据来源:汕头超声招股书

对于产能及产能利用率的变动,汕头超声表示,“2020年超声主机产能变化系将一部分产能调整至X射线设备产能;2020-2021年,受新冠肺炎疫情因素影响,并为了逐步降低公司存货规模,公司医用超声产品产量有所降低,产能利用率有所下降”。

对汕头超声IPO进展,中国网财经将保持持续关注。