热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

客户端

原标题:IPO雷达 | 关联交易、IPO募资还债 明阳电气和明阳智能(25.500, 1.07, 4.38%)有多少相似性?

风电巨头明阳智能(601615.SH)上游的“亲兄弟”明阳电气要上市了。

明阳电气主要从事应用于新能源、新型基础设施等领域的输配电及控制设备的研发、生产和销售,主要产品为箱式变电站、成套开关设备和变压器。

明阳电气本次IPO拟募集资金11.88亿元,其中4.3亿元用于智能化输配电设备研发和制造中心项目、2.2亿元用于环保中压成套开关设备 2 万台套生产建设项目、5.38亿元用于偿还银行贷款及补充流动资金。

作为明阳智能的亲兄弟,明阳电气无论从财务还是业务都和其关系过于密切,这也为此次IPO蒙上一层阴影。

明阳电气“异常”的毛利率

明阳智能是全球十大风机制造商之一,和明阳电气实际控制人同为张传卫。从业务来看,明阳智能是明阳电气下游客户,也是其风电业务最主要客户。

2018年至2021年上半年,明阳电气向明阳智能体系公司销售金额为0.32亿元、1.4亿元、3.26亿元和2.4亿元,占公司各期营业收入比例为4.53%、13.57%、19.59%和35.33%,销售收入占比呈快速上升趋势,且2021年上半年明阳智能体系公司毛利贡献占比甚至已经超过50%。与之相反的是,前五大客户(除去明阳智能)营收占比同期却逐年降低,占公司各期营业收入比例为35.48%、24.21%、27.54%和16.27%。明阳智能和其他四大客户营收占比的“剪刀差”表明公司对明阳系依赖度越来越高,近几年业绩增长核心推动力便是明阳系。

与明阳系的紧密联系直接导致了明阳电气异常的毛利率。

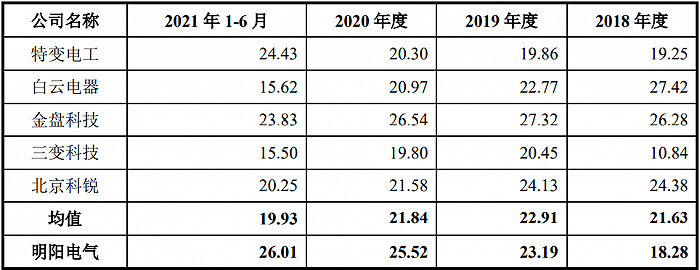

2018年至2021年上半年,明阳电气同行业上市公司平均毛利率由21.63%下滑至19.93%,特别是2021年上半年行业平均毛利率下滑近2个百分点,其中产品应用领域和公司更为接近的金盘科技(20.120, 0.22, 1.11%)(688676.SH)(产品应用领域主要为新能源、新型基础设施等领域)和北京科锐(7.390, 0.14, 1.93%)(002350.SZ)(产品涉足风电、光伏等新能源领域)毛利率都呈现不同程度下滑,金盘科技甚至下滑近3个百分点。与同行相反的,明阳电气毛利率从18.28%不断提升至26.01%,一直呈现增长态势。

数据来源:招股说明书,界面新闻研究部

数据来源:招股说明书,界面新闻研究部

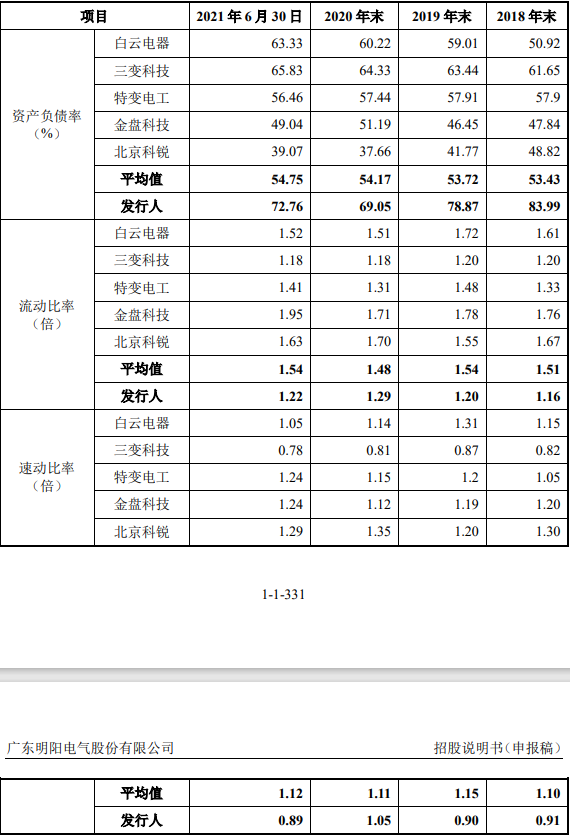

一直以来,明阳电气都极力撇清和明阳智能的关系,招股书中也着重强调了其交易具有必要性和合理性。但从债务角度看,双方相似性远超同行正常水平。2021年上半年,明阳电气资产负债率高达72.76%,远超同业平均水平。同时,其流动比率(1.22)、速动比率(0.89)也远低于可比公司。为了缓解资金端压力,公司此次募资中补充流动资金比例甚至超过50%。

数据来源:招股说明书,界面新闻研究部

数据来源:招股说明书,界面新闻研究部

和同行的数据有所区别,和明阳智能的数据却是很“紧密”。以2021年上半年为例,明阳智能资产负债率、流动比率和速动比率分别为70.39%、1.11和0.81,数值和明阳电气接近。

除了负债指标接近,明阳智能自身的资金压力也传导至明阳电气。2018年至2021年上半年,明阳电气应收账款及应收票据余额分别为1.95亿元、3.47亿元、9亿元和8亿元,占同期营收比例的76.17%、89.9%、54.17%和117.65%,各期末应收账款余额较大且整体呈上升趋势。而作为关联方,明阳智能及能投集团自2019年以来一直是第一大应收账款客户。

更令人质疑的是,在如此高的负债压力下明阳电气财务费用非常“健康”。公司2020年财务费用仅为710万元,同期短期负债、长期负债、一年内到期的非流动负债和应付债券等有息负债合计为2.43亿元,财务费用比仅为3%。作为对比,同期明阳智能、北京科锐和金盘科技财务费用比分别为6.4%、5%和10.59%。一般来说上市公司资质信用相较非上市公司更好,融资手段及渠道更多,因此财务费用占比相对更低。明阳电气总体费用率远低于同行及关联公司,这不免让人产生质疑。

下滑的风电行业

从行业属性看,明阳电气属于电气机械和器材制造业,下游客户为各个设备制造商,和风电行业联系本应有限。但由于和明阳系过于密切的关联交易,风电行业的发展反倒和明阳电气休戚与共。

明阳电气产品下游主要应用端便为风电,以2021年上半年为例,公司海陆风电业务营收占比合计为47.96%,存在下游过度依赖单一应用领域的问题。

未来两年,风电行业不乐观的前景将加重明阳电气成长的负担。

风电行业抢装潮已过,目前处于退潮期。2019年5月,国家发改委发布《国家发展改革委关于完善风电上网电价政策的通知》,下调了国内陆上风电和海上风电指导价;2020年底之前核准的陆上风电项目、2018年底之前核准的海上风电项目,未相应在2020年底、2021年底之前完成并网的,国家不再补贴;2021年新核准的陆上风电项目全面实现平价上网,2022 年及以后全部机组完成并网的,执行并网年份的指导价。上述国内电价下调、补贴退出政策为2020年、2021年国内风电行业带来一定的抢装潮,其中2020年我国风电新增装机容量为7167万千瓦,创历史新高,超过去三年之和。

抢装潮的出现使得行业未来一部分需求在当期提前实现,一定程度上透支了后续需求。如今,随着各类扶持政策继续退出,风电场投资者投资意愿在抢装潮之后出现了下滑迹象,由此导致风电整机行业景气度有所下滑,新增装机容量出现波动。2021年我国新增量下滑至4757万千瓦,自2018年以来风电行业新增装机量同比首度下滑。

数据来源:WIND,界面新闻研究部

数据来源:WIND,界面新闻研究部

受风电行业影响,明阳电气业绩也出现滑坡迹象。招股书显示,2021年上半年明阳电气营业收入为6.8亿元,净利润为0.68亿元。值得一提的是,和一般IPO企业都会公告同比情况不同的是,公司并没有公告同比增减情况。界面新闻按照年化估算,公司营收预计同比下滑18.3%;归属净利润同比下滑23.6%。对于2022年,公司也承认风电行业投资节奏短期内将有所放缓,国内风电新增装机规模短时间内可能出现下降。

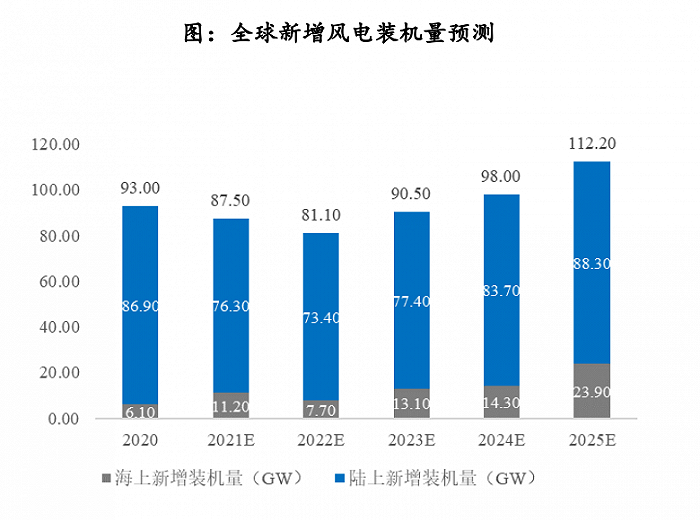

根据GWEC预计,未来五年全球新增风电装机量的复合增长率仅为3.83%,到2025年全球新增装机量为112.2GW.其中2021年和2022年新增量将出现连续两年的同比下滑,整个行业前景不容乐观。

以2015年为例,彼时同样是风电行业的抢装年,明阳智能受益于行业整体快速发展,营收及净利润双双实现大幅增长。然而抢装期过后的2016年及2017年,行业处于低潮期,明阳智能营收及净利双双下滑。需要留意的是,根据彭博新能源财经报道,明阳智能近五年来首次掉出了风电行业的前三宝座。2021年,中国新增吊装容量前三名的整机商分别为金风科技(13.580, 0.46, 3.51%)(002202.SZ)、远景能源和运达股份(37.310, 2.65, 7.65%)。

数据来源:GWEC,界面新闻研究部

数据来源:GWEC,界面新闻研究部