来源 董秘一家人

近日,资产评估机构中水致远以及北京中银律师事务所被证监会立案调查,有47家IPO排队企业因此受到影响,审核状态集体变更为“中止”。

纵观上述47家IPO中止企业,除了思泉新材之外,剩余46家公司均因中水致远而导致IPO中止。另外,47家企业中,包含鸿日达、皓泽电子、隆扬电子等多家企业IPO已经过会。

而两家中介机构被查,也从侧面反映出了证监会对中介机构的监管力度。

47家公司集体踩雷

由于中介机构被立案,A股市场再现IPO“中止潮”。

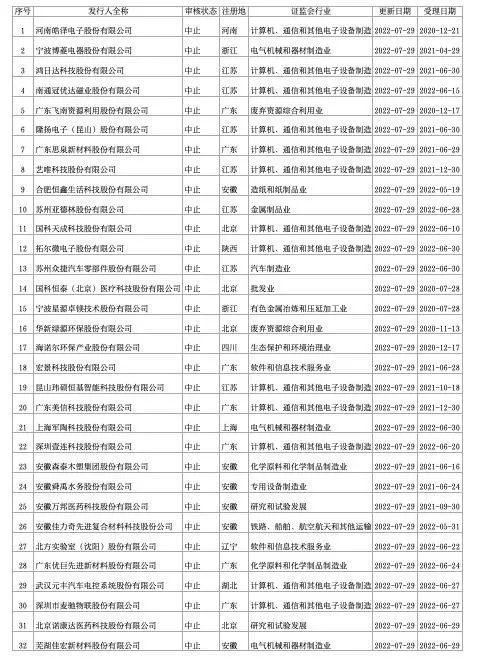

深交所官网显示,皓泽电子、博菱电器、鸿日达、冠优达、飞南资源、艺唯科技、思泉新材等32家公司IPO集体中止。

值得注意的是,除广东思泉新材料股份有限公司未显示评估机构,剩余31家评估机构几乎均为中水致远。根据相关报道,广东思泉因律师北京中银律师事务所被证监会立案调查而被中止其发行上市审核。

此外,上交所官网也显示,中创股份、埃科光电、艾罗能源、赛特斯、骄成股份、近岸蛋白等15家公司IPO也处于中止状态。

虽然上交所并未点明相关机构即为中水致远,但是根据多家公司的审核状态详情页显示,除龙迅半导体(合肥)股份有限公司未显示评估机构外,其余14家公司,保荐机构、会计师事务所、律师事务所各不相同,相同的均为评估机构——中水致远。

目前,尚不清楚此次波及47家公司IPO进程的中水致远,具体是出了什么问题。但值得注意的是,受波及的47家公司,审核状态均为“中止”,而非“终止”。

根据《科创板首次公开发行股票注册管理办法(试行)》第三十条之规定,是可以恢复发行上市审核或者发行注册程序的。

目前摆在企业面前的路其实也有两条,第一是等待相关中介机构接受调查并消除相关情形,第二则是直接更换中介机构。由于是突发事件,目前尚不清楚受波及的47家企业最终会做出何种选择。

这些公司已经过会

上述47家IPO中止企业中,皓泽电子、安芯电子、耐科装备、鸿日达、赛特斯、近岸蛋白等多家公司IPO已经过会,部分已在等待注册获批。

以皓泽电子来看,公司创业板IPO在2020年12月21日获得受理,在2021年1月16日进入了已问询状态,不过之后公司IPO进展开始落后于同期受理企业,问询阶段耗时近一年半,公司在今年6月10日上会才获得通过。未曾料到,过会近两个月后,皓泽电子由于中介机构被立案,IPO暂停。

此外,耐科装备IPO进展也较为波折,公司科创板IPO在2021年12月3日获得受理,之后在今年5月16日被安排上会,但公司遭到暂缓审议,之后在今年7月15日二度上会获得通过,如今又因中介机构导致IPO中止。

耐科装备主要从事应用于塑料挤出成型及半导体封装领域智能制造装备的研发、生产和销售,公司股权相对分散,目前无控股股东,公司实际控制人为黄明玖、郑天勤、吴成胜、徐劲风、胡火根5人组成的一致行动人。

鸿日达、赛特斯、近岸蛋白、骄成股份、伟测科技、甬矽电子等多家企业则已提交注册申请,目前正在等待获批。其中,近岸蛋白科创板IPO在2021年12月29日获得受理,公司在今年4月29日上会获得通过,之后在5月6日提交注册申请。从IPO进程来看,近岸蛋白进展较快,但也因中介机构被立案,拖慢公司IPO进程。

招股书显示,近岸蛋白是一家专注于重组蛋白应用解决方案的高新技术企业,随着疫情暴发,公司推出一系列与新冠病毒相关的重组蛋白产品,相关产品被国内外客户大量采购,2020年之后,公司业绩也实现迅速增长。

据统计,A股IPO最多有可能涉及到26类中介机构,大众一般对保荐、会所、律所这三大机构比较熟悉。其中,保荐机构费用占了IPO费用的70%以上,再加上会所、律所,整体费用占比高达90%以上。

存在感稍弱的评估机构的单项收费一般为10-30万,报告出具后须支付完毕,且收费不依赖IPO是否成功。作为法定IPO机构,机构中的评估师主要在改制阶段负责资产的评估工作;根据确定的进入股份公司的资产边界进行资产评估,并出具资产评估报告;与相关主管部门进行沟通并完成报告的备案工作;协助企业和券商答复监管机构的反馈意见;近年来,股份支付事宜以及引入投资机构也往往需要评估报告。此外,上市之后的并购重组以及商誉减值测试也需要评估报告。

此次突发事件则又一次为计划IPO的公司提了个醒,一定要寻找优秀靠谱的中介机构,才能真正为上市敲钟保驾护航。

对IPO进程有何影响?

中介机构被立案后,对IPO公司后续进程有何影响也成为市场关注焦点。

有业内人士表示,2021年IPO市场也出现过“中止潮”的情况,同样因踩雷中介机构,一般而言,如果负责公司项目的相关人员不涉及被立案事项,则对IPO公司影响不大,只是会在一定程度上拖慢公司IPO进程,不产生实质性影响。

而在后续流程上,有专家指出,中止的IPO公司要组织中介进行复核,出具复核报告和意见,之后向交易所或证监会提交复核申请,复核申请经监管审核后,就可以恢复正常审核流程。

此外,也有律师称,这些情况在《发行上市审核规则》中都有明确规定,主要分为两种情况,其一是IPO中止企业如果需要更换保荐人或者证券服务机构,更换后的保荐人或者证券服务机构应当自中止审核之日起3个月内完成尽职调查,重新出具相关文件,并对原保荐人或者证券服务机构出具的文件进行复核,出具复核意见,对差异情况作出说明。其二是如果无需更换保荐人或者证券服务机构,保荐人或者证券服务机构应当及时向交易所出具复核报告。

虽然中介机构被立案对IPO公司未产生实质性影响,不过由于中介机构自身因素导致客户IPO受阻,这种情况会对中介机构的风评产生影响。事实上,对于中介机构而言,这种影响并不小,由于自身因素导致客户IPO受阻,必定会对相关中介机构的风评以及未来市场拓展有所影响。