报告期内,成发泰达对海航系客户的销售金额占各期营收比例分别为18.78%、28.95%及47.22%,占比逐年提升

《投资时报》研究员 习羽

随着海航破产重组工作尘埃落定,诸如西安鹰之航航空科技股份有限公司(以下简称鹰之航)、成都成发泰达航空科技股份有限公司(以下简称成发泰达)等一众与海航系关联甚密的企业,纷纷扣响资本市场的大门。

不过,与鹰之航相比,成发泰达的IPO节奏稍慢。后者于2022年5月向上交所递交申请书,拟在科创板上市。本次募集资金主要用于APU(辅助动力装置)维修再制造生产基地、航空动力技术研发中心以及补充流动资金,合计8.01亿元人民币(下同)。目前该公司处于“已问询”状态。

《投资时报》研究员注意到,报告期内,成发泰达对海航系客户的销售金额占各期营收比例分别为18.78%、28.95%及47.22%,占比逐年提升。然而,近期由海航破产重整引发的衍生诉讼以及其再度传出资不抵债的消息,是否又会令这家飞机设备维修企业的上市之路再遇波折?

海航子公司应收账款居首

成发泰达成立于2016年,主营民航飞机APU整机、部附件以及民航飞机其他系统部附件维修以及APU整机租赁业务。据招股书显示,2019年—2021年(下称报告期),成发泰达实现营收分别为7767.76万元、1.37亿元、2.52亿元,同期净利润分别为778.13万元、2922.62万元、7947.60万元。

对于业绩的快速提升,成发泰达解释称,2021年海航系客户对公司APU整机维修需求快速提升,令其实现收入10961.27万元,直接带动2021年销售金额的快速增长。

尽管海航破产重组尘埃落定,且成发泰达报告期内的业绩呈现快速增长之势,但对海航系客户较高的依赖程度,也令成发泰达的盈利可持续性蒙上了一层阴影。

招股书显示,报告期内公司对海航系客户的销售金额分别为1458.70万元、3956.04万元及11902.07万元,占营业收入的比例分别为18.78%、28.95%及47.22%,收入占比逐年提高。而海航系的破产重整也对成发泰达造成了不利影响。

2021年2月,海南省高级人民法院依法分别裁定受理海南航空及其十家并表子公司重整案;同年12月31日,海南航空及其子公司收到海南高院送达的《民事裁定书》,确认《重整计划》已执行完毕,期间历经约10个月时间。基于此,报告期内成发泰达的应收账款也节节攀升。

据招股书显示,报告期内该公司应收账款账面余额分别为3542.31万元、7910.38万元和1.7亿元,2020年年末和2021年年末较上年同期分别增长123.31%、115.53%。

《投资时报》研究员注意到,海航技术(海南航空下属子公司)为公司应收账款第一大客户。报告期内成发泰达对其应收账款余额为2020.47万元、4680.33万元及12083.16万元,分别占应收账款余额的比例分别为57.04%、59.17%及70.87%。

2021年2月,海南航空及其子公司进行破产重整,海航技术作为海南航空下属子公司,亦在破产重整的范围内。截至2021年12月31日,对海航技术的应收款项中,有2998.64万元为破产债权。2022年1月,海航技术已将该部分款项全额支付,至此,破产重整过程中确定的破产债权5302.12万元已全部支付完毕。

报告期内成发泰达应收账款前五大客户

数据来源:公司招股书

海航困局影响几何?

不过,来自海航系的困局似乎仍未解除。疫情的持续及油价攀升,令近三年来本就在困境中挣扎的航空公司经营陷入到更为艰难的境地。

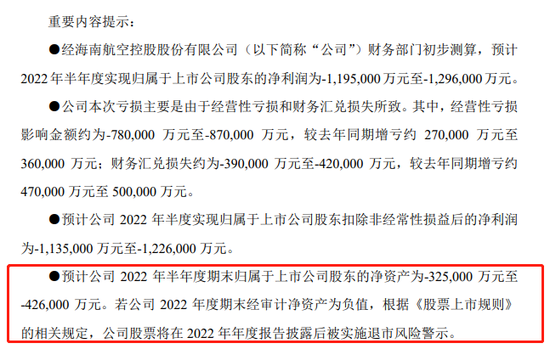

7月15日,ST海航(1.360, -0.01, -0.73%)(维权)(600221)发布2022年半年度业绩预告,预计上半年净亏损119.5亿—129.6亿元,亏损额约为去年同期的13—14倍。

尽管经历重组调整,ST海航在2021年末净资产转正,但截至2022年上半年,公司净资产再次转为负数,陷入资不抵债的局面,缺口达到32.5亿—42.6亿元。

除此之外,《投资时报》研究员注意到,近期因海航破产重整所引发的对其诉讼行为仍未终止。ST海航于2022年6月7日发布公告。该公告指出,根据《股票上市规则》等相关规定,公司近日对公司及子公司自2022年4月11日至本公告披露日累计新增诉讼(仲裁)情况进行了统计。除已披露的诉讼(仲裁)外,公司及子公司累计新增诉讼涉案金额合计约16547.53万元。

那么,由海航破产重整引发的衍生诉讼,是否会对成发泰达的IPO之路带来不利影响?

可以先看下鹰之航。该公司曾于2020年9月30日发布创业板IPO招股书,但又于2021年2月23日撤回申请。对于当年撤回IPO申请的具体原因,鹰之航表示,截至2020年12月31日,公司对海航相关单位的应收账款余额合计为14283.33万元,海航相关重整事件导致应收账款是否能如期足额收回存在重大不确定性,并可能导致公司利润亏损和不满足创业板申报发行条件等情形。

由此来看,在海航系困局难以短时间解除的情况下,成发泰达的IPO前景仍存有不确定性。

海南航空2022年上半年业绩预告

数据来源:公司公告

资产负债率骤降

除大客户影响之外,成发泰达近三年来资产负债率的骤降也值得关注。

招股书显示,报告期各期末,成发泰达资产负债率(合并口径)分别为77.94%、15.27%和27.33%。令人关注的是,公司2019年资产负债率明显高于可比公司均值,但该指标在2020年及2021年出现快速下滑。

成发泰达对此解释称,主要系2020年末熊佳、金浦国调、祥禾涌原、泓成创业、聚澄创业、久科芯成合计向公司增资2亿元后,令公司偿还云知道贸易借款本金,使得流动负债迅速减少所致。

业内人士对此表示,资产负债率过高过低会影响到证监会对IPO上市审核的态度。一般而言,资产负债率过高,监管机构会怀疑公司是否存在着较大的经营风险。而资产负债率过低,又可能质疑公司是否有必要通过IPO上市进行募集资金。

按照业内预测,一般行业企业的正常负债率在30%—50%,部分行业可以放宽在60%左右,而70%的负债率则是业内普遍认为的警戒线,超过这个负债水平的公司,除金融业和航空业之外,其财务可能会出现风险。