K

线图

特色数据

资金流向

公告

个股日历

核心题材

最新价:34.4

涨跌额:-1.35

涨跌幅:-3.78%

成交量:1.94万手

成交额:6807万

换手率:8.66%

市盈率:34.19

总市值:32.4亿

查询该股行情 实时资金流向 深度数据揭秘 进入超越科技吧 超越科技资金流

相关股票

相关板块

1月7日晚间,上市还不到5个月的超越科技(301049)披露了2021年度业绩预告修正公告。

去年8月公司在上市报告书中预计2021年可实现归母净利润1.56亿元至1.81亿元,同比增长10.64%至27.63%,现下修为预盈8000万元—1亿元,比上年同期下降29.37%-43.49%,这无疑成为上市后业绩变脸的最新案例。

超越科技称变动原因主要有两点。首先,受生产线调试工作进程影响,对拆解业务收入影响约1200万元。其次,前期业绩预计的年度危险处置业务与实际经营存在差异,影响相关收入合计金额约7000万元。

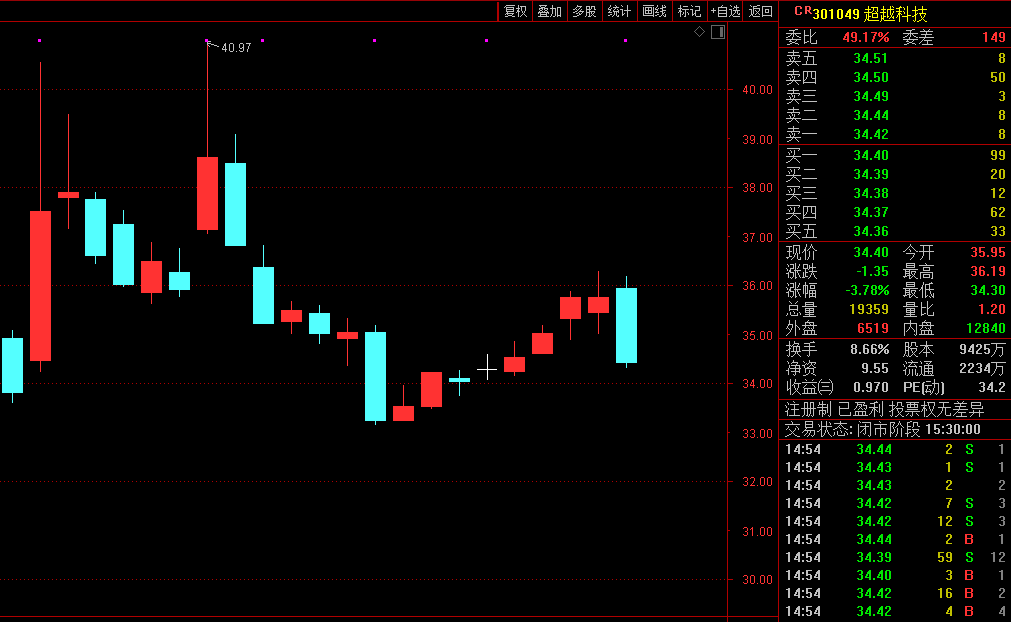

从二级市场看,去年8月24日,超越科技在创业板挂牌上市,当时发行价为19.34元每股,上市当天,公司股价最高触及49元,此后,超越科技股价一路震荡下滑,并在11月初触及29.7元的历史低价。近两个月,股价有所反弹最新收报34.4元每股。

上市不足5个月业绩变脸

1月7日晚间,超越科技发布2021年度业绩预告修正公告,修正后预盈8000万元—1亿元,比上年同期下降29.37%-43.49%。

值得注意的是,超越科技在创业板上市还不到5个月,而该修正公告的发布也意味着该公司业绩即将变脸。

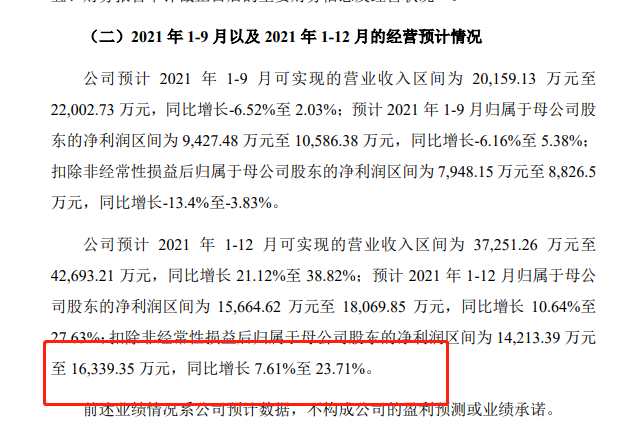

超越科技曾在去年8月的上市公告书中披露,预计2021年1-12月可实现营业收入3.7亿元至4.2亿元,同比增长21.12%至38.82%;归母净利润1.56亿元至1.8亿元,同比增长10.64%至27.63%;扣非净利润区间为1.42亿元至1.63亿元,同比增长7.61%至23.71%。

谈及本次业绩修正原因,超越科技总结了两大方面。第一,本年度对家电拆解生产线进行全面升级改造,受生产线调试工作进程影响,拆解生产线投入运行延期,对拆解业务收入影响约1200万元。同时四季度受大宗商品价格上涨影响,市场电子废物供货量及价格受到较大影响,拆解量未及预期。截止目前家电拆解生产线已进入正常生产运营状态,达到预期技改目标。

第二,前期业绩预计的年度危险处置业务与实际经营存在差异。首先,因客户内部审批流程临时调整导致原实施进程终止;其次,受市场竞争影响危废业务处置价格略有下降,同时存在部分应急类处置业务未能实现,导致危废处置业务不及预期,上述因素对危废处置业务收入合计影响金额约7000万元。

实际上,超越科技对2021年全年的业绩预估下修此前或许已有征兆。去年10月25日,超越科技发布2021年三季度报告,公告显示,前三季度,公司实现营业收入1.68亿元,同比减少21.68%,归母净利润7113万元,同比减少29.2%,经营业绩下滑明显。

动作频频引来监管关注

超越科技于2021年8月24日在深交所创业板上市。公司目前阶段主要提供的服务为工业危险废物和医疗废物处置服务以及废弃电器电子产品拆解服务,主要生产的产品为部分工业危险废物资源化利用产品和废弃电器电子产品拆解产物。

上市还不到一个月,超越科技就抛出了自筹资金近10亿元,拟投资建设两大回收项目的计划。

去年9月16日晚间,超越科技发布公告,公司拟在安徽省滁州市南谯区沙河镇工业园区投资建设6万吨/年废旧锂电池回收利用项目,项目预计总投资4亿元,项目拟从2021年9月开始启动,计划于2023年7月一期竣工,二期2024年8月建设完成。项目建成后达产年营业收入预计约为10.87亿元,净利润1.14亿元。

其次,超越科技拟在安徽省滁州市南谯区沙河镇工业园投资建设年回收拆解及综合利用8.8万辆报废机动车、1.2万辆报废电动汽车和20万辆报废摩托车/电动单车的项目,该项目拟从2021年底开始启动,计划于2023年6月一期竣工,二期2024年建设完成。项目建成后达产年营业收入预计约为7.51亿元,净利润1.4亿元。

不过,在彼时的公告中,超越科技直言项目短期内不会对公司业绩产生实质性影响,上述两个项目的总投资合计9.9亿元,而且2021年内均将启动建设,建设资金均自筹解决。

此事也引起了监管部门的高度关注。深交所9月17日发函问及,请结合项目的资金支出安排、公司账面货币资金、自筹资金的具体方式等详细说明投资建设上述项目的可行性,是否存在因资金筹措不足导致上述项目建设延期或取消的风险。

另一方面,根据超越科技首发募集资金的情况,募投项目所需资金总额为9.86亿元,实际募集资金净额为3.86亿元,资金缺口将通过公司自筹资金或银行贷款予以解决。

对此,深交所要求,结合公司可用银行授信额度及上述大额投资计划,说明募投项目是否存在资金不足而延期或取消的风险,公司拟采取的应对措施及其可行性。

超越科技在此后回复称,公司现有项目的总投资规模较大,远高于目前公司账面资金水平,公司如采取通过银行或非银行金融机构贷款等间接方式融资,则存在不能按期融入项目所需资金的风险;公司如采取发行股票、可转换公司债等直接融资方式,则可能存在发行失败或募集资金不足的风险,从而可能出现项目投入所需资金无法按期到位,进而导致募投项目投资建设延期。

文章来源:中国基金报