人造金刚石行业素来既吸睛又吸金。在工业应用领域,金刚石单晶和金刚石微粉主要用于制作锯、切、磨、钻等各类超硬材料制品和工具,其终端应用领域广泛覆盖建材石材、勘探采掘、机械加工、消费电子、半导体等行业。在时尚消费领域,培育钻石作为新兴选择,更是宝石饰品类的新宠。

身处资金技术密集型行业,河南省力量钻石股份有限公司(下称力量钻石)作为一家覆盖人造金刚石行业三大产品金刚石单晶、金刚石微粉和培育钻石的公司,出于对发展和资金的渴求也踏上的上市之路。

近日,力量钻石拟于创业板上市的招股书已获受理。本次冲击创业板,该公司拟向社会公众公开发行新股数量不超过1509.30万股,拟募集的5.91亿元资金将投入宝晶新材料工业金刚石及合成钻石智能化工厂建设项目(5.16亿元)、研发中心建设项目(0.45亿元)和补充流动资金(0.3亿元)中。

自2018年以来,随着培育钻石在行业组织建立、技术规范制定、合成和鉴定技术提升、生产成本和零售价格降低、产能规模和市场份额提高等方面取得快速发展和明显进步,培育钻石行业进入快速崛起的发展阶段,力量钻石也受益此风口。

不过,查阅该公司招股书,《投资时报》研究员注意到,在行业形势看起来一片大好背后,力量钻石仍然不得不正视整体毛利率下滑、存货规模较大等问题。而在钻石消费领域,戴比尔斯等巨头纷纷大手笔下场布局,培育钻石是否能顺利开辟新的消费市场,仍待时间的考验。

毛利率整体呈下滑之势

力量钻石公司是一家专业从事人造金刚石产品研发、生产和销售的高新技术企业,目前已形成金刚石单晶、金刚石微粉、培育钻石三大核心产品体系,能够快速响应市场需求。据招股书披露,该公司在线锯用微粉以及IC芯片超精加工用特种异型八面体金刚石尖晶、超细金刚石单晶、高品级大颗粒培育钻石等特种金刚石产品细分市场具备领先优势。

数据显示,2017年至2019年及2020年1—3月(下称报告期),该公司营收分别实现1.42亿元、2.04亿元、2.21亿元及0.42亿元,2018年及2019年同比增速分别为43.73%及8.66%,归母净利润分别实现0.42亿元、0.72亿元、0.63亿元及0.1亿元,2018年及2019年同比增速分别为70.16%及-16.49%。

可以看到,力量钻石近年营收及利润增速均有大幅下滑趋势,且2019年归母净利润已低于2018年。此外,报告期内,该公司综合毛利率分别为46.92%、50.85%、43.95%和43.79%,在2018年出现短暂反弹后继续呈下降趋势。

《投资时报》研究员注意到,2017年下半年至2018年上半年,光伏硅片切割技术替代导致下游行业金刚石线锯市场呈现爆发式增长态势,从而带动上游原材料金刚石微粉的快速发展,随着金刚石线锯生产技术的进步,金刚石线锯切割技术在蓝宝石、磁性材料和精密陶瓷等脆硬材料切割领域的应用持续延伸,金刚石微粉市场需求快速增长。因此在整个报告期内,2018年力量钻石的营收利润增长均较为显著,综合毛利率亦是最高的。

对于此后毛利率下滑,该公司并未在招股书中做出解释,仅表明公司毛利率受行业发展状况、市场需求、技术进步、产品结构、原材料价格、员工薪酬水平等多种因素影响。如果上述因素发生较大变化,将导致公司毛利率波动,影响公司盈利能力。

从各大产品分别来看,金刚石单晶毛利率下滑趋势较为显著,报告期内分别为40.10%、45.69%、35.32%和24.12%,尤其是自2018年后下降非常明显。而该部分收入占2019年主营业务收入的比重超4成,显示出其对整体毛利率下滑影响较大。

另一方面培育钻石毛利率分别为61.79%、48.49%、61.21%和59.30%,相对而言保持在较高水平。但是,可以看到该部分毛利率剧增剧降变化显著。同时,其销售收入占总收入比重分别为14.22%、6.58%、16.50%和17.59%,占比较小,因此培育钻石暂且不是力量钻石的主要盈利领域。

力量钻石三年来主营毛利率情况

数据来源:招股说明书

存货规模较大

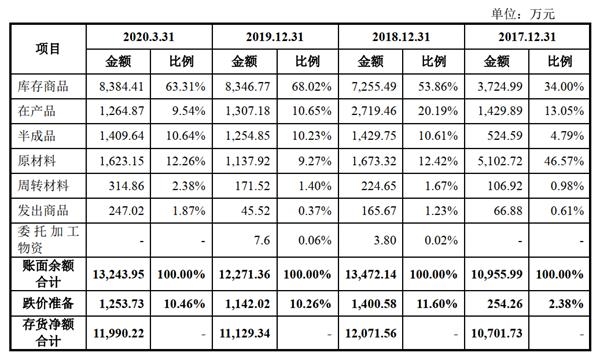

据招股书披露,报告期内,该公司存货账面价值分别为1.07亿元、1.21亿元、1.11亿元和1.20亿元,占总资产的比例分别为31.73%、28.12%、19.58%和20.74%。

《投资时报》研究员注意到,力量钻石的存货主要由库存商品、在产品、半成品、原材料构成,报告期各期末,四者合计占比分别为98.41%、97.08%、98.17%和95.75%。

其中,库存商品期末金额分别为3724.99万元、7255.49万元、8346.77万元和8384.41万元,显示出持续增长趋势。与之相对应的是,该公司库存商品期末金额占存货余额比例分别为34.00%、53.86%、68.02%以及63.31%,亦呈走高趋势。

对此,该公司招股书解释称主要原因有二,其一为公司通常根据合同以及预计销售情况安排生产计划,同时根据以往销售经验,保证一定安全库存;其二是金刚石微粉在生产过程中,在产出主要型号产品的同时会伴随产出其他型号的联产品,故而该部分存货累积较多。

除此之外,该公司存货周转率分别为0.95次/年、0.82次/年、0.96次/年和0.74次/年,存货周转率偏低,相应风险偏大。

值得注意的是,该公司存货规模大另一个主要原因是人造金刚石行业的直接材料成本高。据招股书披露,报告期内,其直接材料占主营业务成本的比重分别为51.16%、57.59%、47.08%和53.70%。

力量钻石近三年及一期存货情况

数据来源:招股说明书

市场竞争渐趋激烈

培育钻石作为钻石消费的新兴选择,在品质、成本、环保和科技等方面优势明显,市场前景广阔,吸引了越来越多的国内外钻石生产商关注并进行生产布局。

据AWDC和贝恩咨询发布的《2019年全球钻石行业报告》预测,全球天然钻石供应量将从2021年开始以每年约8%的降幅持续性大幅下滑,并且近几年天然钻石供应量下滑趋势将因Argyle、Diavik和Ekati等大型天然钻石矿山的供应萎缩而进一步加剧。

而2018年以来,在以美国联邦贸易委员会(FTC)为培育钻石正名,和戴比尔斯进军培育钻石饰品市场为首的一系列事件的影响和推动下,培育钻石在行业组织建立、技术规范制定、合成和鉴定技术提升、生产成本和零售价格降低、产能规模和市场份额提高等方面取得快速发展和明显进步,培育钻石行业进入快速崛起的发展阶段。

全球范围内,越来越多的金刚石生产商、钻石品牌运营商开始大力投入培育钻石的技术研发、商业化生产、市场培育和销售渠道建设,充分挖掘培育钻石的市场价值。

2018年5月,戴比尔斯宣布将通过其子公司元素六(ElementSix)拟投资9400万美元新建年产约50万克拉培育钻石的生产基地。2018年7月,施华洛世奇将其旗下培育钻石品牌Diama从宝石部门重新调整优化至奢侈品部门。2019年12月,美国最大的钻石珠宝零售商SIGNET也宣布销售培育钻石珠宝首饰。

在国内,以中南钻石、黄河旋风、豫金刚石等为代表的人造金刚石生产企业也纷纷投入培育钻石的研发和生产中,行业竞争渐趋激烈。

而力量钻石此次上市募资的重点,亦是为了布局培育钻石领域。不过其此次布局是否能够奠定其在行业的优势地位,亦待时间检验。

(文章来源:投资时报)