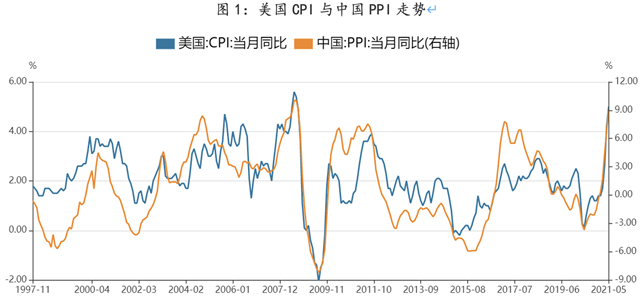

5月,美国CPI同比增幅高达5%,创出13年新高。同期,中国PPI同比增长9%,也创13年新高。市场对于这次通胀会持续多久、与以往有何不同也持有不同的观点。

美联储表示当前的高通胀只是暂时性的,从美股目前的反应来看,市场对这一说辞基本认同。但我们认为有一些更深刻的原因,比如中国为全球提供低价商品的时代即将结束,美国的基建需求,以及美国货币政策与政治环境的改变很可能导致这次高通胀未必如美联储描述的这般乐观。此外,针对美国可能长期出现通胀,我们也提出了相应的投资建议。

美联储认为通胀是“暂时性”问题

美联储坚定认为,短期供需错配导致的高通胀不可持续,理由包括:1)2020年疫情导致商品价格基数低,2021年通胀同比反弹是必然,但随着低基数消退,通胀会回到正常水平。

2)疫情造成的供应链风险将在疫情得到缓解后降低。以芯片制造为例,中国台湾、越南疫情反复,导致芯片生产短缺,芯片短缺影响造车,消费者只能购买二手车,美国二手车单月价格大幅上涨,推高通胀。美国劳工部数据显示,芯片短缺造成价格上涨在整个通胀中占比大约三分之一。

疫情同样影响了全球贸易,使贸易成本上升,推高通胀。2020~2021年上半年,由于疫情因素,码头效率下降、海员短缺,海运集装箱市场出现“一箱难求”局面,出口集装箱运价指数持续上涨,推升贸易成本和物价。疫情过后,贸易瓶颈将得到缓解,贸易成本和物价也将随之下降。

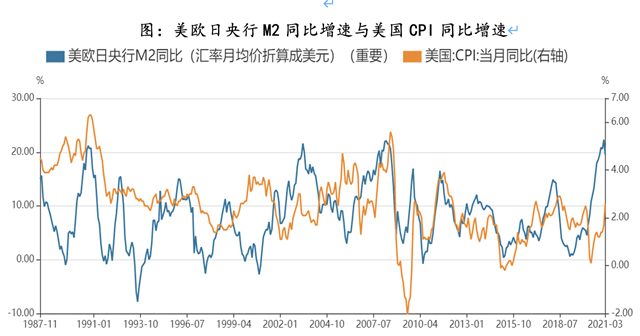

3)全球M2同比增速下滑,美联储可以通过信用收缩来冷却通胀。历史来看,M2同比增速下行都对应着CPI同比增速下行。当前,中国、美国、欧洲等M2同比增速均有下滑迹象,或许意味着通胀的不可持续。

长期来看美国通胀不可低估

我们认为,通胀不仅仅是一个冲高回落的短期过程,更有可能长期存在。观察过去,美国通胀与货币超发、财政刺激、产业迁移以及供应不足(以原油供应端冲击为代表)密切相关。反观当下,美国从中国进口消费品价格的升高,美国国内贫富差距与种族矛盾加剧,拜登上台后持续推高财政赤字,叠加美联储无限量QE,最终可能导致美国通胀持续走升。

我们对美国通胀可能超预期的担忧来自于以下几个方面:

1)中国为全球提供低价商品的时代即将结束。跟一年前相比,同年4月美国从中国进口商品的价格已经上涨了2.1%,是自2012年以来最高的上涨率。最近几年,中国生育率的降低使得人口结构老龄化问题浮出水面。人口红利逐步消失,使劳动力供给下降、工资上升,而劳动力成本的上升可能通过出口产品价格的提高输出到世界各国。

中国政府“碳达峰”与“能耗双控”政策的实施降低了煤炭等原材料的供给,从而使得价格上升。由于碳中和对碳排放量的限制,中国政府提高了对碳类排放物相关的环保要求,使该类企业增加了生产成本,从而使煤炭、焦炭、天然气和石油等含碳量高的原材料的供给随之减弱,价格上涨。此外,由于铝、铁的生产过程中需要使用焦炭、煤炭,碳类原材料成本的提高也导致了铝、铁产量的下降,最终导致铝、铁价格上升。作为中国PPI中占据重要比重的铝、铁价格的上涨,不仅导致中国PPI上升,最终也将通过供应链传导到美国,使美国的PPI与CPI相应上升。

2)美国的新能源政策与基建计划。拜登上台后大力推进新能源革命,这一政策将降低全球对石化能源的依赖。对石化能源供给的减少也将推动价格上涨。此外,新能源革命也增加了对铜、锂、镍的需求。

美国拜登政府正在酝酿至少1万亿美元的基建计划,制造型企业将购置大量设备和机械,从而拉动以金属为代表的大宗商品价格。例如基建计划会推动对铜的需求,预期铜需求量年同比增速将在10%~15%。而全球铜矿的品位在下降,2020~2030年全球平均铜品位将下降至1%以内(据ScienceDirect.com预测),并且因为过去10年的商品低价格,让铜矿的资本开支并没有增长。对铜需求的上升以及供给的下降,很有可能导致铜价格上涨。

3)美国前所未有的货币政策与政治环境的改变。吸取2008年金融危机教训之后,美联储对于金融市场危机更加敏感,甚至不惜在2020年“放下身段”直接“下场”购买企业债,提供无限量流动性以避免违约。这样的做法稳定了市场预期,但在美国高负债压力下,也容易被市场“绑架”。

美联储在2018年8月修改了其货币政策框架文件,考虑实行“平均通胀目标制”,这意味着美联储短期更关注就业而非通胀。面对美国国内贫富差距与民粹主义矛盾,美联储与美国财政达成一致目标——深度合作促进美国经济增长,为美国财政赤字埋单,并管理好通胀预期,说服美国人接受短期较高通胀。

美国高负债的压力,平均通胀目标制度以及政治环境的改变使得美联储在短期内倾向于推迟加息,而一旦市场和公众对通胀预期上升,美联储再加息很可能为时已晚。虽然美联储认为必要时可以通过信用收缩来冷却通胀,但这是基于通胀预期不变的前提。一旦通胀预期上升,CPI随着M2同比增速回落而回落的现象也可能出现例外。有学者认为,上世纪70年代的通胀,一直到80年代初公众观察到美联储政策行为的改变才得以下降。所以一旦通胀预期上升,很有可能需要美联储做出结构性的调整,并且需要经过一段时间让公众接收到以后才有可能降低通胀预期。

总结来讲,美国的通胀可能会由于中国通胀的输出、美国的新能源与基建计划,以及美国政策环境的改变而长期维持高位。应对这种情况,我们需要做好相应投资与风险应对。

通胀环境下的投资应对

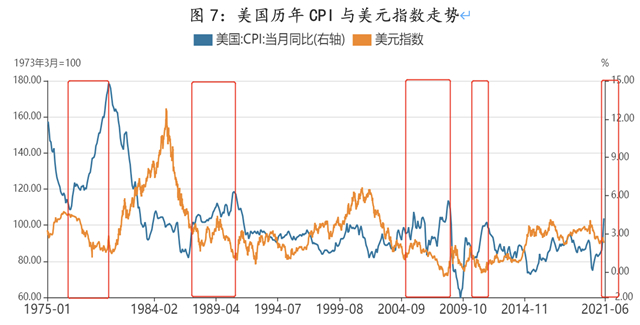

我们思考通胀是否会超预期的目的在于,接下来是继续做多商品、做空美元对应通胀超预期,还是采取截然相反的策略,交易美元上行、关注商品做空的机会。

美国通胀短期(1~2月)可能存在三种趋势:继续上行、见顶下行、高位震荡。观察历史,与我们有限的定性定量分析,美国PPI与CPI持续超预期可能并不是一个短期现象。根据经验,通胀超预期上行时,往往美元下行,受益的是商品与黄金。

如果通胀超预期,黄金白银的机会值得关注。在正常通胀情形下,原油、铜、农产品等价格都将受益,黄金往往不是最优选择,因为温和的通胀没有影响到实际生产率。但是在通胀持续超预期后,必然抬升名义无风险利率,企业资产负债表扩张与生产能力受影响,从而美债实际收益率走低,黄金上涨。白银与黄金类似,供需基本面稳定,价格更多受通胀预期影响,通胀的超预期上行,可能使白银价格接棒最后一波上涨。

如果通胀超预期,债券市场的反应将是国债收益率上行,较高的无风险收益率将带来股票估值的下降。基于高通胀下股债双杀的防守逻辑,投资者在权益市场应该更多关注ROE高、估值低的价值股,比如公用事业、石油天然气煤炭、机械等传统行业。

(李海涛系长江商学院金融学教授、中文/金融MBA项目副院长,林锡系长江商学院研究助理)

文章来源:第一财经