马克思说,事物都是普遍联系的。

如果说,如今巴西及美国在遭受数十年不遇的干旱,与现在正在酝酿的新一轮全球金融市场风暴有关系,你信不信?

虽然感觉有点扯,但看完这篇文章,你可能真的会信。

危机不一定都会爆发,但不能否认它的存在。2021年全球第二只黑天鹅,或正迅速朝我们飞来。

风雨欲来

上周五美股市场的集体大跌,大家其实早有预料。

现在的市场情绪,如同风声鹤唳草木皆兵。在持续几个月不断飙升的高通胀数据压力下,但凡美联储一点风吹草动,甚至一些不经意的言语表述,都可能引发资本市场一次大动荡。

这其实也说明市场默认了情绪拐点的时刻,就近在咫尺。

以美股道指为例,在长期持续小区间横盘波动之后,市场一定会做出方向,要么突围上升,要么大跌回调。这一次,道指在横盘波动整整2个月之后做出的是向下俯冲选择,K线看甚至走出了10连阴(严格意义是5连)。

美股的这一波走势引发的恐慌,在向其他市场蔓延。

周一日本股市开盘暴跌3%,虽然与奥运会搞得不成样有关系,但外围的影响冲击也是明显的。上周美联储议息会议之后,日本央行突然说要考虑将短期利率提高到0-0.5%左右,提示加息预期,其实正是为即将可能发生的金融危机做提前刺破。

A股方面,虽然周末市传的“结构性降息”刺激部分权重股上涨托市,指数整体表现尚好,都跟随外盘的恒指依然表现出了担忧的意味。A股现在涨跌维艰的调整是有其本身逻辑,但其实也是在时刻等待着美联储的风向。

更大的表象在于近期全球大宗商品暴涨后的转头暴跌。伦铜从上月破万美金之后如今在加速回撤,回调超13%。

黄金在美联储议息会议后连续暴跌,为市场恐慌又添了一把烈火。

还有加密货币,比特币在去年天量放水下飙涨超4倍,如今稍微露出流动性收紧风声,价格从6万多美元迅速腰斩,连炒作逻辑都基本被打得支离破碎。

总的看来,资本市场的恐慌其实早已潜伏了在附近。

粮食危机成为助推器?

这周末发生的另一个关注很大的事。作为主要全球粮仓之一巴西,如今正在经历近91年以来最严重的干旱。

听新闻说现在的巴西,有过半国民将面临粮食供应紧张问题,将近1900万人面临饥饿,即将重返“饥饿地图”。

所谓“饥饿地图”,是当一个国家营养不良影响到5%以上的人口时,就会被列入饥饿地图名单。巴西早在2014年就从该地图上除名,如今又有这么多人重新面临饥荒,形势严峻,不可忽视。

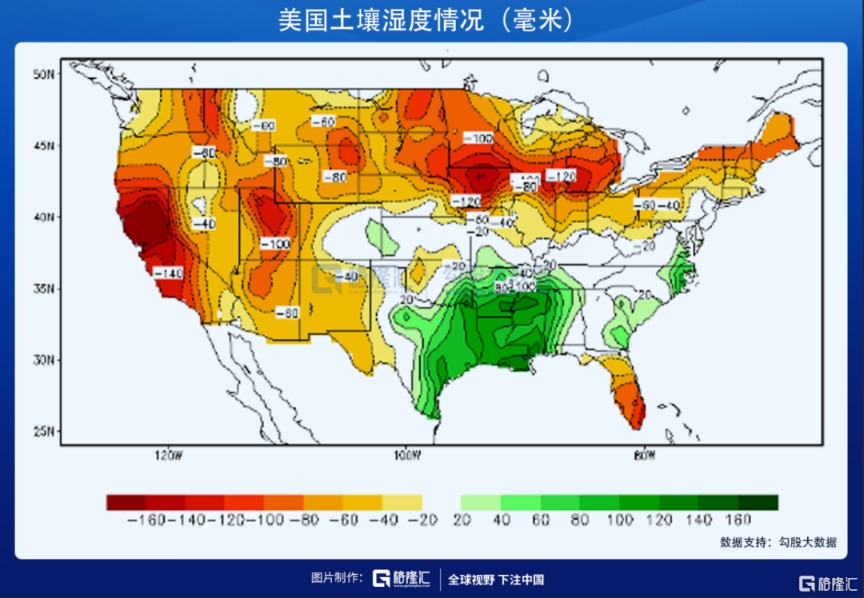

祸不单行,另一个大粮仓的美国几乎3/4的西部地区同样也在遭受20年一遇的严重干旱,受影响人口超过5838万。

目前美西处于干旱状态的地区高达88%,受到这个趋势影响的美国民众超过1.43亿人,基本上半个美国都已经被旱灾覆盖。

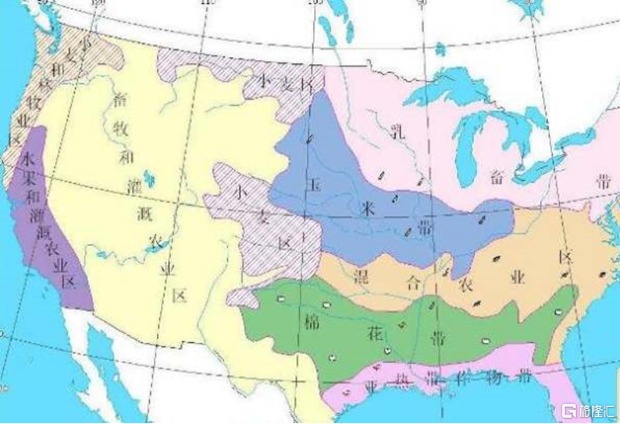

而这些幅员辽阔的地区正是美国水果、灌溉农业、畜牧业、小麦等主产区,而眼下却是玉米的出苗期和大豆的种植期,极度干旱让这些农业无法正常运作,为新一轮粮食大减产埋下巨雷。

这其实是去年下半年发生的“拉尼娜气候现象”的后延,不单单是巴西、美国、还有印度尼西亚、澳大利亚、非洲等产粮大地区都在面临严峻的“南旱北涝”现象,这是一个全球性的大问题。

现在已经面临的饥荒,叠加全球粮食主产区的超级旱灾,让今年的全球粮食危机可能远比我们想象的要长、要严峻。

2020年8月以来,联合国粮农组织(FAO)公布的粮价指数大涨37%,逼近历史高位,主要粮食作物中,玉米、大豆等价格从去年至今已经翻了不止一倍。仅今年前4个月,价格就从487.25美元/手飙升到740美元/手,涨幅过半。

如果不是近期美联储突然转鹰,以及多国在政策上的严控,这波农产品的涨势恐怕还不会停下来。

1972年,受各种自然灾害影响,全球谷物连续数年歉收,叠加第一次石油危机影响,一场波及全球所有国家的全球连锁危机爆发,至1974年,世界粮食价格相比较1971年翻了3倍。

2008年,全球气象灾害再次频发,非洲、亚洲、南美等超过20个国家相继陷入粮食减产,粮食价格飙涨,民众面临饥荒的境地。

在这期间,国际石油价格暴涨,在货币泛滥的推动下,美国房地产泡沫空前巨大,美国当时的CPI一度超5%,最后引发全球金融海啸。

虽然粮食危机不是引发金融危机的主导因素,但它一定程度上也推升了全球物价的飙升,起码是引发危机的其中一个主力,或者是危机爆发的前兆信号。

如今,全球正在发生的新一轮粮食危机、通胀、货币泛滥等种种问题,与2008年所面临的形势,已如出一撤。

这一次,历史会再一次踏进同一条河流吗?

风暴或在不远处

现在的问题是,全球正在从PPI单边上涨转入PPI+CPI双边高涨的新趋势。

国际油价的节节回升,工业材料、大宗商品的全球暴涨,正在快速传导至居民消费端的物价上。

以美国为例,在美国数以万亿美金的经济刺激计划助推下,现在的美国,除了PPI的高涨,如今从牛奶面包、水果蔬菜、到玩具甚至二手车的价格也都在飙升,很多物价的年内价格上涨都超过了3成。直接相当于救济援助发的300美元购买力变成200美元。

我们很快就可以看到,包括中国在内,全球性的双通胀问题会进入真正的水深火热局面。

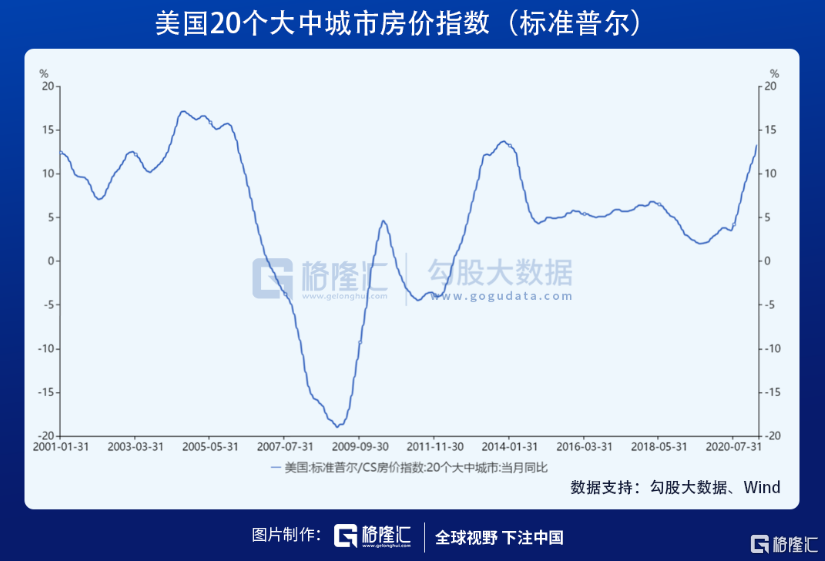

更大的风险在于,除了中国,近期全球各国房价都在飙升,欧洲、亚太、北美主要国家房价加速上涨最快。其中在美国,房子已经加价卖到脱销,4月的成屋销售中间价同比大涨19.1%,全美183个大都市,99%的房价都在涨,涨幅超两位数的近九成,年度涨幅和中位价均创历史新高。

这种情况,跟2008年的次贷危机现象何其相似?

其实在中国,即使是“房住不炒”政策严打下,部分核心城市的房价还是在大涨的。背后同样是海量流动性宽松有关。

美国的宏观数据表明,5月份美国的订单积压指数从55.7升至61.1,这可以说是经济明显过热了。

在上周,美联储放出鹰言论,把加息预期时点再一次提前。同时,美联储还一边加大海量隔夜逆回购操作,同时把回购利率从0%调升至0.05%,引爆机构参与热潮。截止上周末,有高达7471亿美元的资金通过隔夜逆回购工具“涌入”美联储,连续2个交易日超过7000亿美元,连续8个交易日规模超过5000亿美元。

这意味着,一方面美国甚至全球的流动性明显过剩,另一方面,美联储收紧流动性的意向开始变得越来越强烈。

这也是为什么美国的逆回购操作会吓坏市场的一大原因。流动性的拐点可能真的不远了。

虽然如今粮食涨价也好,大宗商品高位震荡也罢,一切都还在海量的流动性下上演持续高潮,但高潮之下,新一轮的风暴正在酝酿。

结语

回顾近100年来发生的全球几轮大放水,没有一次逃得过后遗症冲击,虽然引发的原因各有不同,但大宗商品涨价,双高通胀,房价飙升这些问题共同的后遗症,一定会出现。

这些后遗症,是每一轮危机爆发的表征,也是导火索。

潮水总有褪去之日,当全球流动性真的开始大幅收紧之时,也许就是危机真正爆发的信号。

这一次,我相信历史可能真的会再一次重演。

文章来源:格隆汇