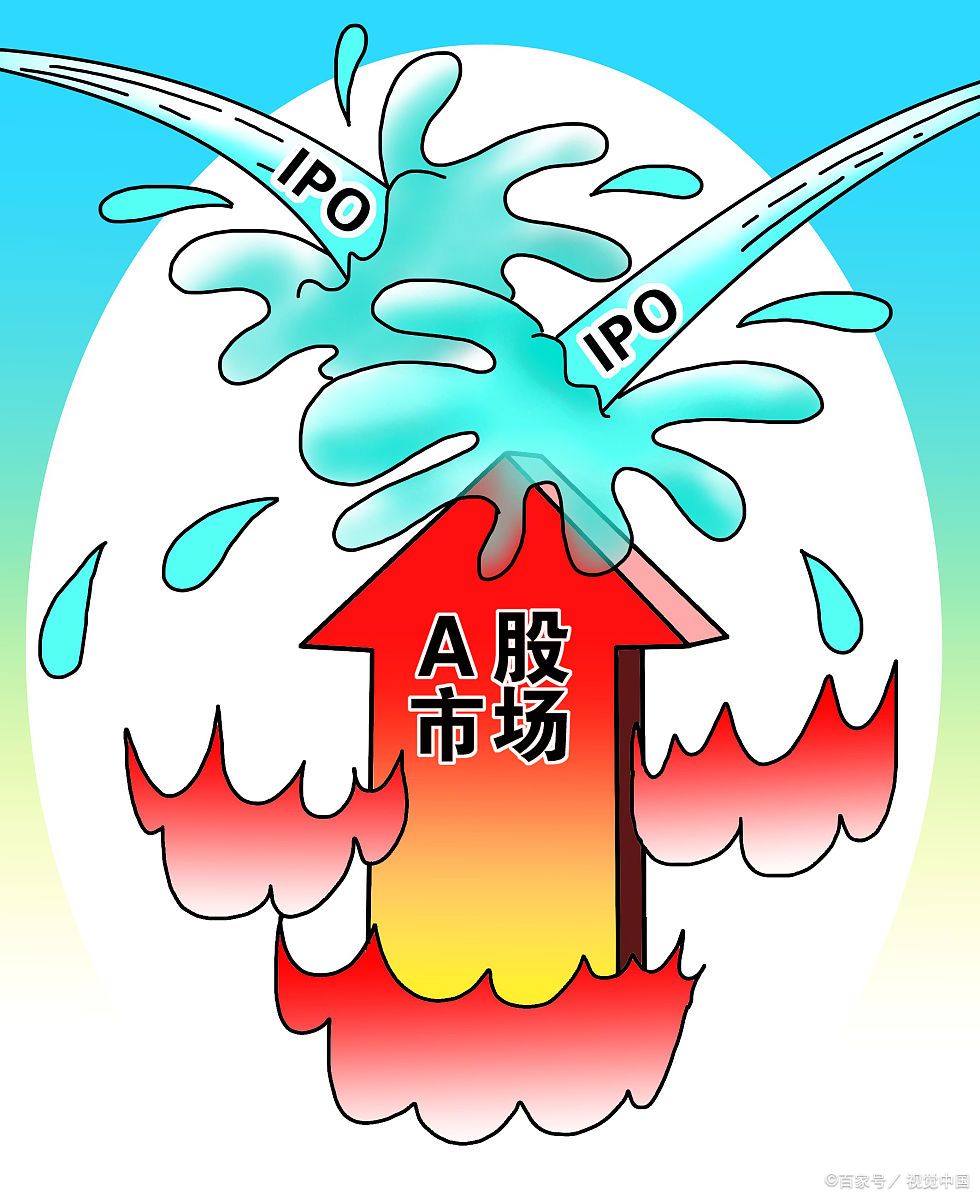

在两度IPO败北后,国内规模较大的民营铜加工企业宁波金田铜业(集团)股份有限公司(以下简称金田铜业)再次走到了IPO的关口。4月12日晚间,金田铜业公布了中签情况,预计不久后公司便将登陆A股?

铜加工行业,是典型的强周期行业。过去几年,凭借着铜价的一路上扬,金田铜业一度赚得盆满钵满。公司扣非后净利润由2014年的1600多万增至2017年的4亿元。短短3年,增长了25倍。

在强周期行业,钱来得快,去得也快。这一次,金田铜业遇到了行业的“逆风”:国内铜价下滑,行业整体上饱和。2018年和2019年上半年,金田铜业的扣非净利润分别下滑28.25%和13.10%,下滑明显;2019年下半年,金田铜业又再次“雄起”,全年扣非后利润增长约45%。

值得一提的是,2018年金田铜业的综合毛利率仅“个位数”,不到4.2%,相比于同行明显低不少。由于公司毛利率极低,这导致公司营收体量虽过400亿,但赚的钱很少。“如此低的毛利率,这说明金田铜业的竞争力很有限,公司不敢提价,赚个辛苦钱;而国内铜价波动较大,库存一旦没管理好,公司这点钱便亏没了。”分析人士指出。

除毛利率极低外,金田铜业在财务上也十分可疑。公司披露的销售数据,与其客户披露的采购数据格格不入,大面积的存在差异。“像金田铜业这类金属加工企业,想造假是很容易的事情,随便哪里压缩一下成本,少计提点资产减值便出来了。”有业内人士分析称,400亿营收,想要把业绩做漂亮,不是轻而易举吗?

毛利率仅4%左右 去年营收微增不到1%

从业绩上看,金田铜业绝对是登陆A股的“种子”选手,2019年公司实现营收409亿元,同比增长约0.83%,扣非净利润约4.1亿元。据了解,公司此前是新三板上的“营收王”,也曾被宁波当地政府列入培育千亿企业的名单中。

相较于公司的“靓丽”的业绩,金田铜业可谓赚的是辛苦钱。这些年,金田铜业的综合毛利率一直只有个位数,招股书显示,2016-2019年,金田铜业综合毛利率分别为3.3%、4.12%、3.56%和4.12%

金田铜业毛利率低,与其业务模式和自身核心竞争力有关,公司基本上处于两头“挤压”的状态。一方面,面对上游废杂铜供应商,公司常处于劣势地位。“很多原材料采购都需要现款现货。”一位业内人士称。

近年来,金田铜业预付的原材料采购款和工程款处于高位。2016 年~ 2019年末,公司预付款项余额分别为 4.2亿元、10.12亿元、 3.68亿元和3.28亿元,占流动资产的比例一度高到16.20% 。

另外面对下游强势客户,金田铜业也基本处于弱势地位。近年来,金田铜业的应收账款高企,2016年~2019年公司应收账款分别达到4.24亿元、12.7亿元、16亿元和19.77亿元,基本上连年暴增。一方面要预付出去大量货款,一方面客户欠着大量款项不给。以2017年为例,金田铜业预付出去10.12亿,应收款达到12.7亿。

“在两头受压制的情况下,金田铜业不亏钱都算是万幸了,如今其毛利率多年只有4%左右,说明公司的核心竞争力是有问题的。谁让公司生产的都是大路货呢?”有业内人士分析称。

实际上,金田铜业主要便是靠天吃饭,前几年铜价表现较好,公司扣非后净利润动辄增长一两倍,然而2018年以来,铜价进入下行周期,金田铜业的业绩也一蹶不振。2018年和2019年上半年,金田铜业的扣非净利润分别下滑28.25%和13.10%,下滑明显。而在上一次铜价下行周期中,金田铜业业绩曾连续多年下滑,2014年公司,扣非后净利润下滑了63%。

“目前,在铜行业国内早已饱和。这次IPO金田铜业在行业下行周期中欲募资大举扩产,不知道其合理性在哪里,形成新的产能过剩吗?”2018年,金田铜业的产品多数产能利用率都没有饱和。比如公司阴极铜和钕铁硼永磁产品的产能利用率只有67%和54%。

购销数据频频打架 曾踩雷盾安暴雷

对于,金田铜业这类总资产企业而言,想要盈利是很简单的事情。只要稍微在某些生产环节压缩一下成本,数千万的利润便出来了。这也为这类公司造假提供了很大的便利。而近年来,金田铜业的财务数据很“异常”。

招股书披露,2016年,金田铜业向盾安环境(002011.SZ)旗下的浙江盾安禾田金属有限公司(以下简称盾安金属)销售了4.23亿元,为第二大客户;而盾安环境2016年报披露,2016年盾安金属向金田铜业披采购额为4.80亿元。这两个数字差异非常明显,达到13.62%。这背后到底是谁在“说谎”呢?

值得一提的是,目前盾安环境母公司——盾安集团已经出现巨额额债务违约,公司被各方追债,濒临破产。2018年,盾安环境巨亏21亿元,同比下滑282倍。不知道金田铜业是否受到第二大客户盾安环境暴雷的影响呢?

2017年,公牛集团是金田铜业的第四大客户。据金田铜业披露,2017年公牛集团贡献了3.90亿元的销售收入;但公牛集团披露,2017其向金田铜业采购额为3.94亿元,这二者也存在数百万元的差异。

此外,2016年,晨光电缆是金田铜业的第五大客户,当期为金田铜业贡献了2.45亿元的销收入;而晨光电缆2016年报披露,2016年仅向金田铜业采购了2.58亿元。这二者存在上千万的差距。

“如果只是个别很小的差异外,也就罢了。但是如此大面积、大规模的差异。这背后的原因值得探讨,要知道金田铜业体量大,虽然微小比例的差异,对公司的净利润的影响时天翻地覆的。”有业内人士分析称。而金田铜业则称,公司已就相关信息核对一致,公司不存在财务造假行为。

除上述问题外,金田铜业的财务问题还不少。比如有些取得的承兑汇票,存在无真实贸易背景,还有海关处罚等。

据悉,2016年和2017年,金田铜业从合并范围内关联方获得承兑汇票的转让金额分别为2.31亿元和1.60亿元。其中,无真实贸易背景的票据转让金额分别为2152.05万元和2255.20万元。此外,报告期内金田铜业及其下属子公司,曾多次因填报进口报关金额严重不相符,而遭到海关的处罚。

对于这一处罚,金田铜业称,公司已在《招股说明书》中进行如实披露。所以,披露了就不算是造假了?那么瑞幸咖啡自曝造假,也就不算咯?