《投资者网》张伟

编辑 胡珊

据中国汽车工业协会统计,2021年全国新能源(4.690, -0.06, -1.26%)汽车销量达352万辆,同比增长158%,预计2022年销量将突破500万辆。同时,全国已建成充换电设施358万个,是全球最大的充换电网络。

我国新能源汽车发展迅猛,也让一些燃油汽车零部件配套商倍感压力。日前,拟到深交所创业板上市的浙江丰茂科技股份有限公司(下称“丰茂科技”)在其招股书中就表示:“纯电动、燃料电池等新能源汽车不再装有发动机、变速箱等传动系统动力源(6.180, 0.56, 9.96%),对公司配套传动系统部件等产品需求产生较大负面影响;随着新能源汽车产业持续发展及关键技术不断突破,进而对公司主营产品需求造成较大不利影响。”

除了下游客户需求出现变化外,丰茂科技所处的汽车零部件/橡胶塑料制品行业还面临“低端产能过剩,中高端产品不足、对外依赖程度较高”等系列问题,尤其是在资产负债率明显高于同行、产品售价逐年下降等情况下,丰茂科技能否通过上市缓解债务压力,还有待观察。

01

外销占比走高的风险

据招股书披露,丰茂科技成立于2002年7月,2020年12月完成股份制改造,是一家专门从事精密橡胶零部件研产销的专精特新“小巨人”企业,产品包括传动系统部件、流体管路系统部件和密封系统部件等,并为上汽大通、一汽集团、长安汽车(19.880, -0.32, -1.58%)、瑞立集团、康明斯等公司提供整车配套和售后服务。

财务数据显示,2019年至2021年(下称“报告期内”),丰茂科技的主营收入分别为3.91亿元、4.15亿元和5.43亿元;归母净利润分别为4398万元、5557万元和7002万元。其中,传动系统的营收占比约60%,流体管路系统的营收占比约30%,其余来自密封系统及其他。

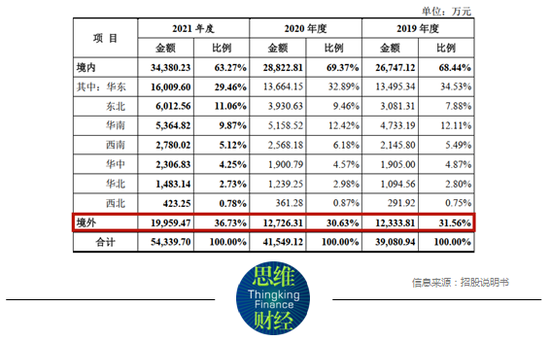

图表1:丰茂科技按区域主营收入构成

从销售区域来看,丰茂科技的产品以内销为主,报告期内的境内销售收入分别为 2.67亿元、2.88亿元和3.44亿元,在主营收入中的占比从68%降至63%。而境内销售又以华东为主,营收占比超过30%。丰茂科技表示,华东作为公司境内收入主要来源,是因为上汽大通、吉利汽车和瑞立集团等大客户都在华东。

与此同时,丰茂科技的境外营收占比从32%增至37%。外销区域包括欧洲、美国、阿联酋、伊朗等国家或地区。对此,丰茂科技表示,若公司主要境外市场实施提高关税、限制进口等贸易保护政策,或者未来美伊争端持续升级,局部经济环境持续恶化,可能会导致公司产品在国际市场需求发生重大变化,对公司销售规模、经营业绩和财务状况带来一定程度的不利影响。

02

资产负债率“远超”同行

值得注意的是,丰茂科技的资产负债率“远超”同行。财务数据显示,报告期内,公司负债总额分别为2.99亿元、2.71亿元和3.25亿元,同期总资产分别为3.71亿元、4.59亿元和5.86亿元,近三年资产负债率分别为81%、59%和55%。

可以看到,丰茂科技的资产负债率已从81%降至55%。不过,与同行业上市公司相比,该公司的资产负债率仍处高位。Wind数据显示,丰茂科技的可比上市公司中,中鼎股份(18.750, 0.55, 3.02%)的最高,为50%左右,川环科技(16.350, 0.55, 3.48%)、天普股份(15.440, 0.78, 5.32%)只有15%左右,同行均值只有24%。

图表2:丰茂科技资产负债率与同行比较

对于资产负债率居高不下的原因,丰茂科技表示,与已上市同行相比,公司发展主要靠内部积累和银行贷款来筹措业务发展所需资金,融资渠道比较单一,已上市同行则可以通过股权融资和债权融资相关结合的方式来筹集资金。

从负债构成来看,丰茂科技的负债以流动负债为主,占比超过98%。流动负债中又以短期借款、应付票据及应付账款为主,报告期各期末,这三项在流动负债中的占比从84%增至88%。

为了缓解短期负债,丰茂科技还存在从关联公司拆借资金的情形。财务数据显示,丰茂科技的其他应付款从2019年的1790万元降至2021年的217万元。茂科技表示,2019年末的其他应付款余额较大,主要系公司为满足日常生产经营需要,向关联方丰茂控股拆借资金并计提资金占用费较多。到2020年末,上述关联方往来款均已归还。

丰茂科技认为,公司本次发行上市后,将大幅提高公司的融资能力,特别是通过资本市场筹集长期资金,将有助于进一步改善公司资本结构,大幅提高公司的偿债能力,进一步降低财务风险。

03

主要产品连续两年降价

募资用途显示,丰茂科技计划公开发行不超过2000万股(占发行后公司总股本的比例不低于25%),拟募资4.36亿元,主要用于传动带智能工厂建设项目、张紧轮扩产项目和研发中心升级建设。

图表3:丰茂科技IPO募资用途明细

值得注意的是,截至2021年底,丰茂科技的总资产为5.86亿元,本次IPO募资总额4.36亿元,约占公司总资产的75%。丰茂科技认为,本次IPO募资金额与现有生产规模相适应,募投项目建成后,将进一步提升生产能力、提高生产效率、增强盈利能力。

不过,丰茂科技的主要产品均存在连续降价销售的情况。据招股书显示,传动带产品近三年的销售单价分别为15.52元/件、14.59元/件和12.11元/件;进气系统管路分别为56.46元/件、50.40元/件和49.48元/件;制动密封件分别为4.44元/件、4.22元/件和4.19元/件。

报告期内,这三项产品的销售收入在主营收入中的占比超过70%。对于主要产品均持续降价的原因,丰茂科技在招股书中未做过多披露。

另一方面,与同行业可比上市公司相比,丰茂科技在营收规模、总资产等方面还有较大差距。以2021年数据为例,与同行业已上市公司相比,丰茂科技的总资产垫底,只有川环科技和天普股份的一半,不到中鼎股份的5%。2021年营收、净利润,也只高过天普股份,与三力士(4.510, -0.07, -1.53%)、鹏翎股份(4.300, 0.13, 3.12%)等公司尚有差距。

图表4:丰茂科技经营能力与同行比较

然而,若从其研发来看,丰茂科技的研发费用率与同行差距不大。丰茂科技表示,研发中心升级项目建成后,将进一步加大研发投入,提升研发、设计等自主创新能力,对公司业务的“三创四新”性具有支持作用。(思维财经出品)■