历时将近一年半,云从科技终于走到科创板门前。

4月6日,证监会通过云从科技集团股份有限公司在科创板IPO注册。云从科技于2020年12月提交科创板招股书,后经多轮问询,最终在2021年7月过会。根据流程,云从科技即将进入发行环节,这是继商汤之后,“AI四小龙”中第二家即将上市的企业。

成立于2015年的云从科技,孵化于中科院重庆绿色智能技术研究院,被称为人工智能领域的“国家队”,是首个同时承建三大国家平台,并参与国家及行业标准制定的人工智能企业。

在同行里,云从科技是少有的押注在操作系统的企业,人机协同操作系统和人工智能解决方案是其主要营收构成,目前的应用场景瞄准在智慧金融、智慧治理、智慧出行、智慧商业四个领域。

背景强悍,让云从科技在To G和To B端大面积收割了行业龙头客户,尤其在智慧金融领域,云从科技参与人总行AI技术规范、金融行业标准制定,客户涵盖6大行、12家股份制银行以及城农商行、服务超过400家金融机构。

但是从营收和毛利率等指标来看,云从科技的商业变现能力并不如其他三小龙。

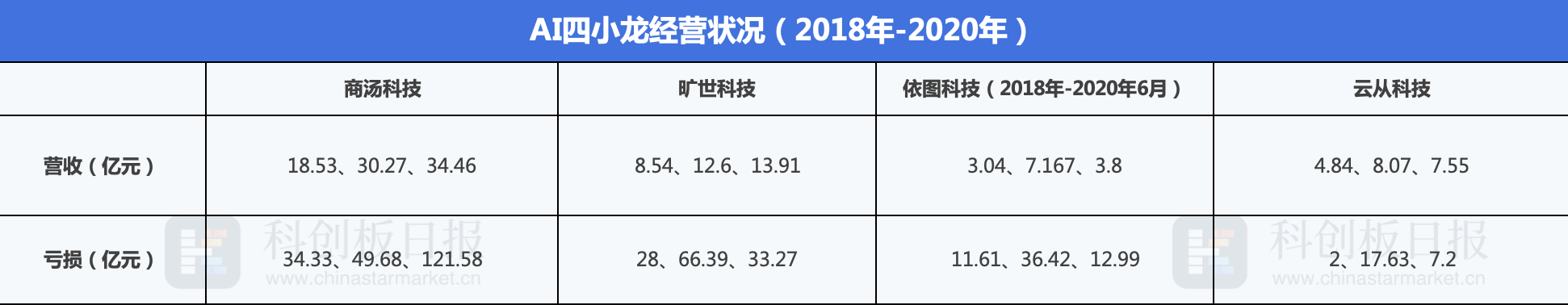

首先看营收数据。2018年-2020年,商汤科技营收分别为18.53亿元、30.27亿元、34.46亿元,旷视科技8.54亿元、12.6亿元、13.91亿元,依图科技2018年-2020年6月的营收分别为3.04亿元、7.167亿元和3.8亿元。云从科技2018年-2020年的收入分别为4.84亿元、8.07亿元、7.55亿元。

在利润端,2018年至2020年,商汤科技亏损净额分别为34.33亿元、49.68亿元、121.58亿元;旷视科技亏损为28亿元、66.39亿元、33.27亿元;依图科技2018年-2020年6月亏损分别为11.61亿元、36.42亿元和12.99亿元;云从科技2018-2020年净亏损分别为2亿元、17.63亿元、7.2亿元。

根据招股书,截至2020年末,云从科技合并口径累计未分配利润为-14.35亿元,存在大额未弥补亏损。

云从科技预计,未来5年(2021年-2025年)公司营收规模分别为12.01亿元、19.10亿元、25.42亿元、32.59亿元和40.64亿元,复合增长率为36%,公司还预计扭亏为盈的时间点在2025年。

云从科技本次拟募资37.5亿,主要用于人机协同操作系统升级项目、轻舟系统生态建设项目、人工智能解决方案综合服务生态项目及补充流动资金。