2021年前5个月,读书郎教育净利润较上年同期下降30%左右。并且,该公司存在依赖单一产品及单一渠道的情况

《投资时报》研究员 李璐

“今天用了读书郎,将来必成状元郎”“我的学习好,爸妈没烦恼”,这些出自读书郎点读机耳熟能详的广告词,陪伴了中小学生和家长二十余年的时间。近日,读书郎教育控股有限公司(下称读书郎教育)也再次踏上港股募资之路。

《投资时报》研究员注意到,2021年4月,读书郎教育曾向港交所递交招股书,6个月后因未能通过聆讯而失效,近日其又携更新后的财务数据再次现身港交所IPO。

据招股书介绍,读书郎教育是一家智能学习设备服务供应商,专注于为国内中小学生、家长及学校教师,设计、开发、制造和销售各种嵌入全面数字化教辅资源的智能学习设备,包括学生个人平板、智慧课堂解决方案、可穿戴产品和一些智能配件。根据弗若斯特沙利文报告,2020年按总零售市值计,该公司在中国智能学习设备服务供应商中排名第二,按总设备出货量计排名第五。

本次IPO,读书郎教育拟将募集资金用于深化经销网络改革、研发信息技术及基础设施、投资优化生态系统、提升数字教辅资源开发能力以及补充营运资金等方面。

《投资时报》研究员查阅该公司近年财务数据发现,2020年及之前,虽然该公司收入一直保持增长态势,但总体规模较同业可比公司偏小,毛利率亦较低。此外,2021年前5个月,公司净利润较上年同期下降了30%左右,且该公司存在依赖单一产品及单一渠道的情况,研发投入也较为乏力。

盈利能力较同业偏低

作为一家拥有着20余年经营经验的公司,读书郎教育近年营收保持增长态势,2018年至2020年(下称报告期),该公司收入分别为6.32亿元、6.7亿元和7.34亿元,三年间增长16.14%。但是,从规模来看,这家老牌企业在同业可比公司中表现并不亮眼,2020年,优学天下营收为8.99亿元、科大讯飞(49.550, -0.49, -0.98%)的教育产品和服务板块营收为40.19亿元、视源股份(78.330, -1.32, -1.66%)的交互智能平板营收为79.79亿元,均远高于读书郎教育。

利润方面也呈现出类似情况。报告期内,该公司净利润从2018年的2682.2万元增长至2020年的9201.3万元,增长243.05%,增幅不小。然而,2021年前五个月,公司净利润仅为2099.4万元,较上年同期下降29.92%,增长势头戛然而止,2021年全年可实现多少净利润,仍是个未知数。

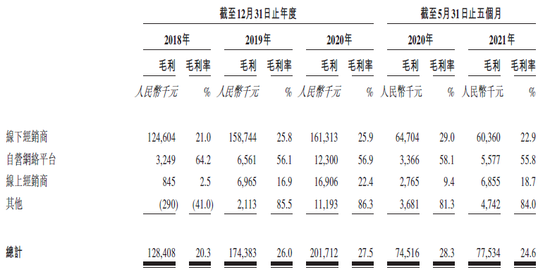

此外,读书郎教育毛利率水平在同业中亦较低。报告期内,该公司毛利率分别为20.3%、26%和27.5%,呈增长态势,但近年科大讯飞教育产品和服务板块毛利率超过50%,优学天下维持在35%左右,视源股份也在30%上下。并且,安信证券研报显示,智能教育硬件行业的毛利率在40%左右,也就是说读书郎教育目前的毛利率水平已处于行业中下游。

因智慧课堂解决方案业务下的数字化教辅资料和服务毛利率可以达到60%以上,为提高毛利率水平,读书郎教育在该板块上下了不少功夫。据招股书介绍,2021年,公司加强了对经销商的营销激励,包括但不限于向学校提供免费试用产品,以把握潜在的商业机会。其相信这种营销方式是有效的,且未来公司智慧课堂解决方案的毛利率将随著销售增加而得到改善。

然而,截至招股书披露时,该举措成效并不是很显著。报告期内,这一部分给公司带来的收入贡献仅分别为0.7%、1.2%和3.1%,2021年前5个月也仅有2.2%。

在上述盈利水平下,2021年前5个月,读书郎教育经营净现金流出现了负数的情况,为-0.4亿元。对此,招股书解释称,主要系原材料采购、贸易应收款项增加及合同负债减少所致。《投资时报》研究员看到,报告期内公司贸易应收款项在2019年后抬头趋势较猛,由2019年末的0.17亿元增长到2021年前5个月的0.36亿元,两年多的时间增长了一倍多。这便在一定程度反映出公司营收的变现能力有待提高。

此外,据招股书披露,报告期内公司研发开支分别为2322.5万元、3642.8万元和3021.1万元,占同期总收入的比例分别为3.7%、5.4%和4.1%。而2020年,科大讯飞的研发费用率为16.98%,粗略估计金额达6.8亿元,优学派研发投入粗略估计为1.1亿元,均远高于读书郎教育。作为老牌企业,如何适应新型市场竞争,对读书郎教育来说是一个考验。

产品及渠道单一

从产品类型来看,该公司营收主要来源于学生个人平板、智慧课堂解决方案、可穿戴产品、其他产品和广告及内容授权等板块。学生个人平板始终是其中挑大梁者,并且对营收的贡献只增不减。报告期内,该板块分别获得收入4.68亿元、5.41亿元和6.65亿元,占总收入的比例分别为74%、80.8%、90.6%,均逐年增加。这也意味着公司近年营收的增加基本来源于学生个人平板,各板块发展较不均衡。

读书郎教育在招股书中也提到了这一营收结构所面临的风险,其表示,“我们的业务高度依赖品牌意识及声誉优势,以及终端用户对我们的产品及数字化教辅资源的认可及信任。”

从销售渠道来看,读书郎教育分别通过线上经销商、自营网络平台、线下经销商和其他来获得收益,其中线下经销商是绝对主力。报告期内,来自于线下经销商的收入分别为5.93亿元、6.14亿元和6.24亿元,分别占总收入的93.8%、91.7%和85%。

据招股书介绍,报告期内,该公司线下经销商数量分别为54名、59名和86名,经销商控制的网点数分别为2865个、2905个和3386个,亦呈增长趋势。其中,以位于三线及以下城市的销售点为主,报告期内占比分别为66.8%、68.6%和69.7%。但是,读书郎教育在招股书中也坦言这种依赖单一销售模式存在风险,若大量经销商大幅减少其购买量或不能履行他们于相关协议项下的义务,或大量经销商流失且无法及时有效替换他们,则公司业务、财务状况及经营业绩均会受到重大不利影响。

不仅如此,线下经销商模式占比大,也是读书郎教育毛利率水平较低的一个重要诱因。据公开信息显示,读书郎教育经销商的购买价约为零售价的52%,由此导致线下经销商渠道近三年的毛利率基本在20%左右。与此不同的是,自营网络平台具有较高的毛利率水平,报告期内分别为64.2%、56.1%和56.9%,但同期该渠道所获得的营业收入占总收入的比例仅为0.8%、1.7%和2.9%,对整体毛利率水平的提升作用微乎其微。

尽管这样,读书郎教育仍要继续加大线下经销商布局力度,本次募资用途的第一条即为深化经销网络改革,强化其地域扩张及渗透。

竞争力待提升

其实,读书郎教育早已意识到上述产品及销售渠道单一存在的风险,也多次尝试转型。据公开资料显示,2015年,公司曾尝试过做学生手机,终因资金问题未取得成功。后来,公司又开始尝试在线教育,于2017年组建教育研究院,并将企业名称由“读书郎电子有限公司”更改为“读书郎教育科技有限公司”,转型决心可见一斑。

然而,此次试水还未取得成效时,又被“双减”政策拦住了去路。政策发布后,行业多家企业宣布纷纷宣布转型,例如,好未来旗下两大主营业务学而思培优和学而思网校发布声明称将转型和专注于素质教育;新东方在线宣布将停止K9业务;学大教育(19.520, 0.09, 0.46%)也发布公告称自2022年1月1日起,停止开展义务教育阶段在线学科教育培训业务。

《投资时报》研究员对比两版招股书发现,读书郎教育也将自己的定位由“拥有一体化教育生态系统的K12(基础教育阶段)教育科技企业”更改为“拥有成熟教育生态系统的以科技赋能的智能学习设备服务供应商”。也就是说,公司又回到了智能硬件生产的老路上。

不过时至今日,这条赛道已愈发拥挤。在学习机三足鼎立的市场上,步步高(6.910, 0.06, 0.88%)、优学派2020年市场份额均高于读书郎教育。此外,其他大型科技公司也都开始涉足智能教育硬件行业。2021年,腾讯推出“AILA智能作业灯”,随后又推出了基于Linux系统深度定制的智能教育电脑;阿里云与导学教育合作推出“导学号智能作业灯”;网易有道与迪士尼合作推出“有道词典笔K3冰雪奇缘系列”;华为发布两款自研智能硬件产品“华为小精灵学习智慧屏”和“华为儿童手表4Pro”;猿辅导旗下的小猿口算推出“墨水屏智能硬件小猿智能练习本A1”,等等。

未来,读书郎教育如何进一步提升市场竞争力,在硬件产品上有更多的突破,还有待观察。

读书郎教育按销售渠道划分的毛利情况