北京元六鸿远电子科技股份有限公司(简称“元六鸿远”)是一家主要从事多层片式陶瓷电容器(以下简称:MLCC)等电子元器件的研发、生产和销售的拟上市公司。

元六鸿远2014年至2016年营业收入分别为4.46亿元、5.25亿元、6.52亿元,净利润分别为1.08亿元、7,576.47万元、1.49亿元,业绩指标非常优秀,登陆资本市场应该问题不大。但是,细查该公司的招股书发现,公司在产品成本构成、销售价格以及相关的毛利率披露上或有些许的问题,恐需再完善。

毛利率或存异常,招股书解释恐不妥

尽管元六鸿远的主营产品MLCC的销售价格节节下降,但由于其披露的生产成本也是节节下降的,所以该主营产品的毛利率一直非常坚挺,报告期内均超过80%,远高于同行业可比上市公司。但是,招股书在分析毛利率的时候,竟然用可比上市公司的单一产品MLCC毛利率与元六鸿远的综合毛利率作对比,并得出了毛利率相近的结论,这肯定是不合适的。

据招股书披露,元六鸿远的主营业务分为自产业务与代理业务,但自产业务与代理业务的毛利率相差悬殊,其中报告期内自产业务毛利率分别为80.17%、80.08%、82.53%、81.71%;反观代理业务,毛利率分别为16.00%、13.65%、16.45%、16.56%,几乎只有自产业务毛利率的1/5。而正是由于代理业务的“拖后腿”,公司报告期内的综合毛利率分别只有48.99%、48.42%、49.12%、46.17%,几乎减半。

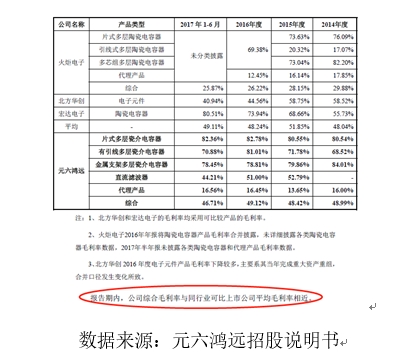

那公司又是如何与同行业可比上市公司的毛利率进行对比的呢?我们截取了招股书中的此部分截图。

招股书中选取的三家同行业可比上市公司的毛利率口径各不相同。其中,福建火炬电子科技股份有限公司(公司简称:火炬电子,证券代码:603678)选取的是综合毛利率,北方华创科技集团股份有限公司(公司简称:北方华创,证券代码:002371)选取的电子元件等一类产品的毛利率,而株洲宏达电子股份有限公司(公司简称:宏达电子,证券代码:300726)则选取的MLCC单一产品的毛利率。

最后,招股书将火炬电子的综合毛利率、北方华创的电子元件毛利率、宏达电子MCLL的毛利率平均,给出了报告期内可比上市公司的平均毛利率分别为48.04%、51.85%、48.24%、49.11%。乍一看,确实与元六鸿远报告期内的综合毛利率偏差不大,但是这么混乱的比较口径能放到一起比较吗?

此外我们还发现,在招股书中选取的同行业可比上市公司中,北方华创主营产品为硅刻蚀机、PVD、LPCVD、氧化炉等,与公司主营产品MLCC几乎没有联系,而国内的MLCC生产巨头广东风华高新科技股份有限公司(公司简称:风华高科,证券代码:000636)、潮州三环集团股份有限公司(公司简称:三环集团,证券代码:300408)、山东国瓷功能材料股份有限公司(公司简称:国瓷材料,证券代码:300285)却被公司完全忽视,或许有些不大应该。

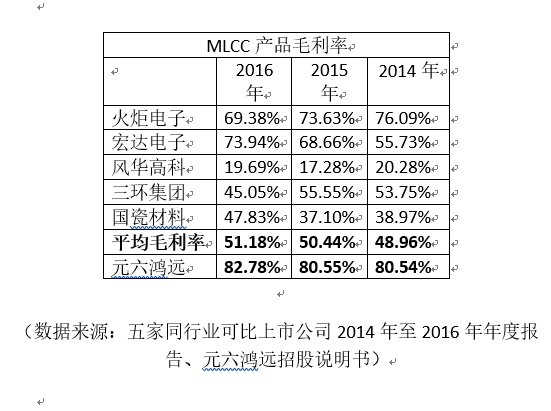

我们本着“实质重于形式”的原则,将重点聚焦到元六鸿远主营产品MLCC的毛利率上,并选择与国内主要同行公司的MLCC进行科学对比。

我们选取了目前国内五家MLCC主要生产商,通过其各自披露的报告期可比前三年的年度报告相关数据,统计了他们各自的MLCC产品毛利率。

据统计,在报告期可比前三年内,五家可比上市公司的MLCC产品平均毛利率分别为48.96%、50.44%、51.18%,而我们前面提到了元六鸿远的MLCC的毛利率比较高,报告期内分别为80.54%、80.55%、82.78%、82.36%,两相对比,元六鸿远的MLCC毛利率水平远高于行业平均水平,每年竟高出超过30个点,恐怕有些不太合理。

即便是五家可比上市公司中毛利率最高的宏达电子,报告期内MLCC毛利率分别为55.73%、68.66%、73.94%,也低于元六鸿远各期的毛利率水平。与公司业务相似、客户也主要面向国内军工市场的火炬电子,报告期内毛利率分别为76.09%、73.63%、69.38%,也明显低于公司毛利率水平。

但是,元六鸿远却在招股书中表示:“公司高可靠产品毛利率约为80%,与同行业可比公司同类产品毛利率相近。”这个说法恐怕也有些缺乏依据。

产品成本或存异常,面粉比面包还贵

招股书披露的工艺信息显示,元六鸿远主营产品MLCC是带有芯片的电容器,但到了2016年和2017年,该公司MLCC的直接材料成本竟然大幅下降到了芯片的采购单价之下,这似乎有点“面粉贵过面包”意思,有些让人费解。

公司的自产业务包括MLCC、有引线多层瓷介电容器、金属支架多层瓷介电容器等多种产品。由于此类产品都属于结构类似的瓷介电容器,所用原材料也相似,且MLCC的成本占到了自产业务总成本的90%,因此误差允许范围内简单处理,将其他产量较小的产品近似当作MLCC以便于分析自产业务的成本构成。实际上招股书中在对用电量部分进行分析时已经采用了这种处理,因而这样计算公司主营产品的单位成本,应该也是具有合理性的。

据招股书披露,元六鸿远2014年、2015年、2016年、2017年上半年MLCC及其他类似电容产品的合计产量分别为3,127.81万只、4,353.78万只、10,662.16万只、8,230.80万只,元六鸿远自产业务的总成本分别为4,514.55万元、5,441.84万元、5,606.11万元、3,155.97万元。通过简单计算可得,MLCC在报告期内的单位成本分别为1.44元/个、1.24元/个、0.53元/个、0.38元/个,2016年和2017年的下降幅度非常大。

再细分产品的成本构成,直接材料费用分别为1,156.15万元、1,461.13万元、1,613.83万元、695.69万元,占自产业务成本的25.61%、26.85%、28.79%、22.04%,通过简单计算可得单个MLCC的直接材料费用分别为0.36元/个、0.33元/个、0.15元/个、0.08元/个,逐年降低,2016年和2017年下降尤其明显。

招股书披露,直接材料费用中,主要原材料为芯片,芯片费用占直接材料费用的比例达到90%,所以单位产品中的直接材料成本应该与各期的芯片单价息息相关。但是,据披露公司报告期内芯片采购单价分别为0.29元/只、0.33元/只、0.55元/只、0.23元/只。再将单个MLCC的直接材料费用与芯片的采购单价相比,矛盾出现了,2015年单个MLCC的直接材料费用与芯片单价一样,2016年和2017年上半年甚至出现了单个MLCC的直接材料费用还远低于芯片采购单价,这是怎么回事了?难道元六鸿远的MLCC有些不装芯片吗?

根据公开资料了解到,MLCC中核心结构为一次性高温烧结形成的陶瓷芯片,也就意味着每个MLCC中至少存在一个芯片原材料。同时根据招股书中对元六鸿远MLCC生产工艺的披露,无论是军用的有可靠性特殊要求的MLCC产品,还是民用一般要求的MLCC产品,“芯片”流程都是其生产工艺中不可或缺的重要一环,可见每个MLCC中应该都是存在芯片的。

虽说该公司的芯片不是全部外购,而是部分自产,但自产芯片也是有成本的,其成本也应该接近于外购芯片的市场价格。所以,不管怎么说,在2016年与2017年上半年,公司生产的单个MLCC的单位原材料成本还不及当年单个芯片的采购价高,而且相差还不是一点点,而是最多相差3倍,这恐怕需要更加合理的解释了。

单价或存异常,MLCC市场普涨唯公司独降

除了单个MLCC的直接材料费用与芯片单价惊现倒挂之外,元六鸿远的MLCC销售单价在报告期内也与市场上同类产品的变化趋势完全相反。

先看元六鸿远报告期内MLCC的销售单价,2014 年、2015 年、2016 年及2017 年1-6 月分别为7.54元/个、6.50元/个、3.24元/个、1.95元/个,报告期内持续大幅下降。2015年降幅13.79%,2016年与2017年的单价降幅更是达到了50.15%与39.81%,幅度较大。

然而据某权威的产业网披露,MLCC的单价自2016年第二季度末以来便开始大幅上涨,截至2017年上半年末,其上涨幅度已经超过了50%,与公司报告期内同期的MLCC产品单价变动严重不符。

根据公开信息显示,全球最大的MLCC生产商日本村田在2016年底将旗下MLCC各型号产品单价均上调20%至30%, 2017年3月村田再次将价格上调25%;全球第二大生产商三星电机的部分高端MLCC产品在2016年下半年至2017年上半年期间,其销售单价涨幅超过10倍;台湾MLCC巨头国巨在报告期内连续四次调价,截至2017年6月,其产品平均销售价格已累计上浮超过70%,部分型号的销售单价翻了四五倍。

在国内市场方面,受国际MLCC巨头提价的影响,国内MLCC主要生产商火炬电子、宏达电子、国瓷材料MLCC的销售单价也纷纷水涨船高,其中国瓷材料2016年部分产品的销售单价增长超过20%,火炬电子与宏达电子部分MLCC高端型号的单价在2017年上半年翻了三四倍。

在这样的大背景下,为何元六鸿远的MLCC单价要选择逆势下行?这也是一个谜。