屡次上市计划流产之后,拉卡拉再一次对资本市场发起冲击。

3月12日晚间,第三方支付公司拉卡拉支付股份有限公司(下称“拉卡拉”)在证监会网站披露了更新的招股书。

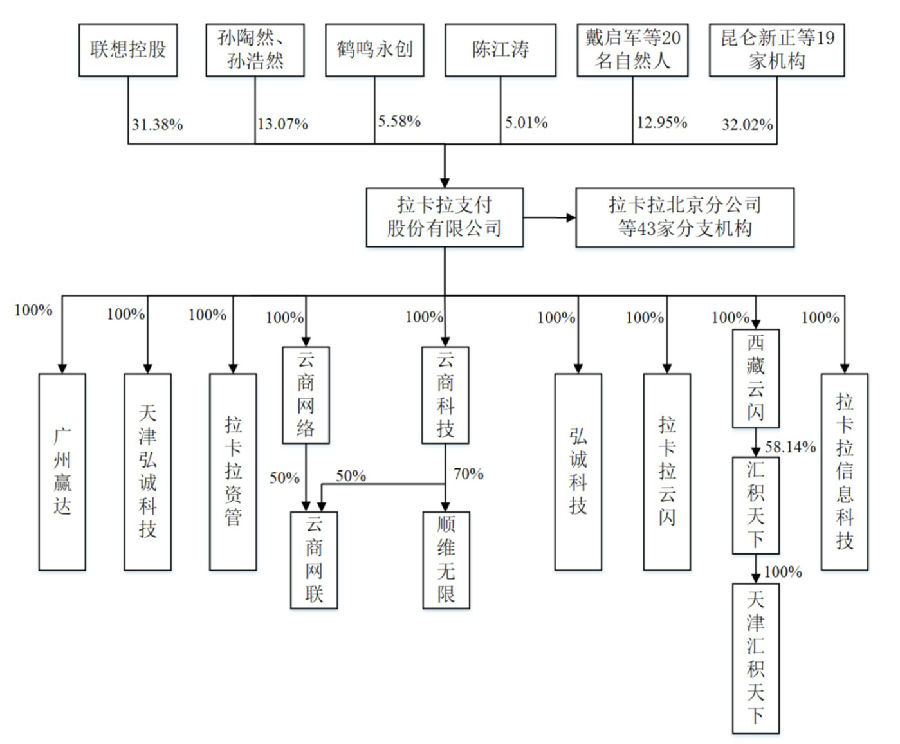

卡拉卡前身是2005年时由有道创投、孙陶然、雷军共同出资创立的乾坤时代,招股书显示,目前公司股东中除了联想控股为第一大股东外,还有太平人寿、大地财险、民航创投等机构。但公司目前无实际控制人。

根据招股说明书,卡拉卡近两年业绩增长迅速。2018年拉卡拉营业收入达到56.79亿元,净利润6.06亿元。相较于前两年有较大的增长,2017年公司营业收入27.85亿元,净利润4.64亿元;2016年公司营业收入约25.60亿元,净利润3.26亿元。

另外,拉卡拉也保持着较好的现金流。根据招股书显示,2016-2018年,拉卡拉经营活动产生的现金净流入分别为2.24亿元、5.54亿元和6.22亿元,近两年来与净利润的比率均保持在100%以上。

此外,招股书显示,收单业务已成为其营业收入的主要来源,2018年度,收单业务的营业收入占比已达89.29%。

拉卡拉股权结构

收单业务占营收近九成

从营收构成看,拉卡拉收入分为收单业务、个人支付业务、增值金融业务以及积分购业务。其中,主要收入来源是收单业务。

所谓收单业务,是指收单机构与特约商户签订银行卡受理协议,在特约商户按约定受理银行卡并与持卡人达成交易后,为特约商户提供交易资金结算服务。收单机构通过向商户收取手续费获得收益。

在这份招股书中,拉卡拉表示其POS机具及扫码受理产品累计覆盖商户超过1900万家,签约商户主要包括商超、便利店等行业、遍布全国三十余个省、自治区、直辖市。收单业务营收占比近九成。

因此,从营收结构来看,拉卡拉过于依赖收单业务太过单一,这也并非一件好事,说明未来想象空间有限,对估值有影响。

相对而言,个人支付业务有所下滑。据招股书显示:“2014年开始,以支付宝、微信为代表的新兴移动APP支付方式改变了用户遗忘实现支付的接入方式,传统的支付介质被新型支付方式所替代,受此影响,2015年以来,发行人个人支付业务收入有一定程度的下滑。”

在此背景之下,拉卡拉开始发展代收付业务,其中代收交易主主要应用场景包括分期还贷、保险扣款、集团资金归集、公共事业扣款、学校收费等等;代付业务主要场景包括代付工资、贷款资金发放等。

值得注意的是,监管政策是拉卡拉业务尤其是收单业务的重要风险点。2018年12月至今,针对收单业务,拉卡拉已经接连受到两次行政处罚,共罚款9.2万元。

2018年12月24日,中国人民银行武汉分行下发《行政处罚决定书》,认定拉卡拉湖北分公司存在对商户实名制管理不到位等情况,违反了银行卡收单业务的相关规定,对拉卡拉湖北分公司处以5.2万元罚款;

2019年1月16日,中国人民银行南京分行下发《行政处罚决定书》,认定拉卡拉江苏分公司存在商户巡检不到位等情况,违反了银行卡收单业务的相关规定,对拉卡拉江苏分公司处以4万元罚款。

坎坷上市路

多年来,拉卡拉的“上市之路”走的并不平坦。

早在2015年3月,孙陶然曾表示,“我们两年前曾有去海外上市的念头,但毕竟拉卡拉业务都在中国,根在中国,发展也是在中国,因此拉卡拉未来肯定是在中国上市,拉卡拉未来一定走向A股市场。”

2016年,上市公司西藏旅游曾公告称,拟收购拉卡拉100%股权,整体作价110亿,实施“旅游+第三方支付服务”战略。同时,拟向拉卡拉创始人孙陶然等10名对象非公开发行股份募集配套资金不超过55亿元。交易完成后,孙陶然等成为西藏旅游实际控制人。

彼时,拉卡拉110亿元的资产评估值达到西藏旅游资产总规模的近乎6倍,这一反差鲜明的蛇吞象举动加剧了市场上对其借壳上市的质疑。

上交所随后下发问询函,询问是否构成“借壳”等问题。西藏旅游方面则回复公告称,由于本次交易方案公告后证券市场环境、政策等客观情况发生了较大变化,各方无法达成符合变化情况的交易方案,各方协商一致决定终止本次交易。

这次借壳上市的尝试随之宣告终止。

2016年10月,拉卡拉正式改制为控股集团,为了满足监管需要,拉卡拉将架构分拆为拉卡拉支付集团及考拉金服集团。再次为冲击资本市场做准备。

2017年3月,证监会官网首次披露了拉卡拉支付股份有限公司的招股说明书,目标登陆深交所创业板。

2017年9月,证监会公布IPO中止审查名单中,拉卡拉赫然在列,原因是申请文件不齐备等导致审核程序无法继续。据了解,彼时中止细节是因为此前负责拉卡拉IPO的中伦律师事务所签字律师离职,律所更换了签字律师,需要履行相关手续后再恢复审核程序。

直至2018年3月22日,证监会更新的审核状态企业基本信息情况表中,拉卡拉审核状态为“已反馈”,在深交所创业板IPO队伍中排名58位。整整一年之后,拉卡拉的最新版招股书终于重新展示到投资者面前。