来源 猫财经

近日,拉普拉斯披露了招股书闯关科创板,拉普拉斯上市的资本局中不乏隆基绿能(29.120, -0.12, -0.41%)、晶科能源(12.540, -0.30, -2.34%)等光伏大佬现身。

上市前估值拉升

招股书显示,拉普拉斯有限系陈婉升、上海淳和、冯魏共同设立的有限责任公司,于2016年5月9日成立,设立时注册资本为500万元。

需要指出的是,陈婉升作为拉普拉斯实际控制人林佳继配偶之弟,代持了林佳继所持公司200万元出资额。而彼时的林佳继还在国企上海神舟新能源发展有限公司任研发中心总经理,直到2017年2月林佳继离职后,陈婉升才转让50万出资额予安是新能源(林佳继控制的企业),转让150万出资额予林佳继。

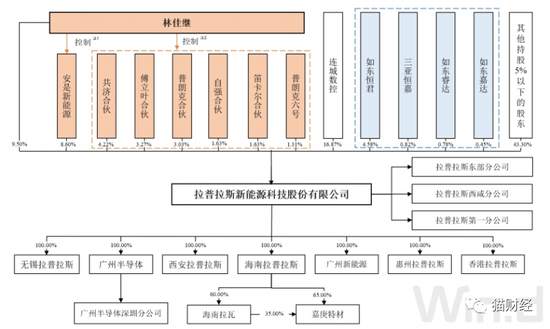

截至招股说明书签署日,林佳继直接持有公司3464.5283万股,占公司总股本的9.5%;其控制的安是新能源、共济合伙、自强合伙、笛卡尔合伙、傅立叶合伙、普朗克合伙、普朗克六号合计持有公司8645.2406万股,占公司总股本的23.7%。根据上述持股情况,林佳继合计控制公司33.2%的表决权,系拉普拉斯的实际控制人,无控股股东。

实际上,拉普拉斯创立时,实控人33岁。

林佳继于1983年出生,拥有新加坡永久居留权,博士研究生学历。2004年7月,林佳继毕业于厦门大学,获学士学位;2008年8月,其毕业于南洋理工大学,获博士学位;2017年2月至今,就职于拉普拉斯,现任董事长、总经理。

值得一提的是,拉普拉斯在IPO前夕密集引入股东,半年之内将其估值推高了20亿元。

2022年7月,韩明祥、捷毅创投、黄埔永平、国寿科创、海南瑞麟、盛欣投资以359.58元入股拉普拉斯,各方协商按照投前估值50亿元定价。

时隔4个月,2022年11月,赵能平将其持有的拉普拉斯有限0.39%股权以414.9元的价格转让予青岛盛京;嘉兴腾寅、斐君隆成分别将各自持有的拉普拉斯有限0.48%、0.24%的股权也以414.9元的价格转让予海南与君。不过,此次各方确是按照投前估值63亿元定价,相比7月份增加13亿元。

有意思的是,一个月后拉普拉斯又引入了新股东,而公司估值增加了7亿元。2022年12月,嘉兴朝骞、杭州鋆沐、科创产投、秋石二期、领汇基石、易方新达、易方新达二号等14名投资者以461.08元入股拉普拉斯,但是各方协商按照投前估值70亿元定价。

本次IPO,拉普拉斯计划募资18亿元,公司拟发行股票数量不超过4053.2619万股,不低于本次发行完成后公司总股本的10%,据此推算拉普拉斯预计上市时的估值约180亿元。

与光伏“大佬”关联交易

拉普拉斯颇受光伏大佬们“青睐”,这也与大佬们的另一重“身份”有关。

报告期内,公司前五大客户主营业务收入合计占比分别为100%、99.99%和98.67%,主要客户集中度相对较高。除了下游电池片制造头部厂商较为集中之外,新型高效光伏电池片产业化进程也是导致公司客户集中度较高的主要因素。

其中,市值超2000亿元的光伏巨头隆基绿能对拉普拉斯业绩贡献更是功不可没。2020年,公司的营收才4072.33万元,而隆基绿能就贡献了3112.42万元,占主营业务收入比例为77.67%,为公司第一大客户。实际上,隆基绿能一直都是拉普拉斯的核心大客户,2021-2022年,拉普拉斯对隆基绿能的销售收入分别为4663.15万元、1.84亿元,占主营业务收入比例分别为45.54%、14.61%。

拉普拉斯对隆基绿能的销售实际上是关联交易。

2020年4月,连城数控(48.850, 0.26, 0.54%)入股拉普拉斯,成为公司持股5%以上股权的股东,连城数控实际控制人之一钟宝申为隆基绿能董事长,因此隆基绿能和连城数控为拉普拉斯的关联方,也正是隆基绿能成为公司第一大客户的这一年。

虽然公司对隆基绿能的销售收入占比有所下降,但仍是拉普拉斯的前三大客户。而公司第一大客户的位置则由晶科能源稳坐,2021年、2022年拉普拉斯对晶科能源的销售收入分别为551.12万元、6.12亿元,占主营业务收入比例分别为54.21%、48.55%。

除了隆基绿能、连城数控外,第一大客户晶科能源以及第五大客户林洋能源(8.170, 0.07, 0.86%)也与拉普拉斯沾亲带故。晶科能源控股股东通过上饶长鑫持有公司2.36%股份;林洋能源通过全资子公司林洋创投持有公司0.26%股份。

应收账款居高存隐忧

资料显示,拉普拉斯是一家领先的高效光伏电池片核心工艺设备及解决方案提供商,主营业 务为光伏电池片制造所需高性能热制程、镀膜及配套自动化设备的研发、生产与销售,其中热制程设备主要包括硼扩散、磷扩散、氧化及退火设备等;镀膜设备主要包括LPCVD和PECVD设备等;自动化设备为可以有效提升工艺设备生产效率的配套上下料设备。

报告期内,拉普拉斯主营业务收入主要来自于专用设备,占比分别为99.67%、96.58%及99.09%,其中光伏领域设备是公司专用设备收入的主要组成部分。光伏电池片设备是公司的核心产品,报告期内贡献的收入占比分别为91.94%、88.83%及96.42%。此外,拉普拉斯还拓展了光伏领域其他环节设备(主要为组件领域),并于报告期内分别实现收入309.73万元、794.25万元及2804.78万元。

2016-2019年期间,行业处于TOPCon、XBC、HJT等新型高效光伏电池片技术的研发和探索阶段,产业化应用尚未形成规模。在该期间内,拉普拉斯完成了两代LPCVD设备、硼扩散设备等产品的设计、开发和迭代,并完成向下游主流厂商如隆基绿能、晶科能源的测试导入,进行了相关中试线的验证工作;公司核心工艺设备协助晶科能源于2019年创造了N型 TOPCon电池转换效率世界纪录。

不过,在该阶段内,拉普拉斯尚未形成规模化出货。

直到2020年开始,随着PERC电池基本完成了对BSF电池的替代以及光伏产业的进一步发展,行业内主流厂商开始对新型高效光伏电池片技术进行规模化商业应用进行准备,并逐步加大产能建设力度。在该阶段,拉普拉斯核心工艺设备协助晶科能源先后4次创造N型TOPCon电池转换效率世界纪录;协助隆基绿能先后分别2次创造N型TOPCon和2次创造P型TOPCon电池转换效率世界纪录。

同时,拉普拉斯在该阶段形成了批量交付能力,产品开始规模化出货至隆基绿能、晶科能源、爱旭股份(28.600, -0.63, -2.16%)、中来股份(13.460, -0.08, -0.59%)(维权)等行业主流客户,其中2021年度完成订单签署10.69亿元,完成产品交付4.32亿元。

乘着光伏行业发展东风,以及公司产品开始逐步实现较为成熟的商业化应用,拉普拉斯的盈利能力呈高速增长趋势。2020-2022年(以下简称“报告期”),公司营业收入分别为4072.33万元、1.04亿元、12.66亿元,同比增长分别为154.35%、1122.08%;归母净利润分别为-4595.84万元、-5711.25万元、1.18亿元,同比增长分别为-24.27%、307%。

不难看出,拉普拉斯的业绩增速如同坐火箭一般,2020年时公司营业收入不到5000万元,2022年时其营业收入暴增11倍超12亿元;公司的净利润也是去年才开始盈利,且突破亿元。同时,拉普拉斯也由2020年一家净资产仅有-654.46万元资不抵债的企业,“摇身一变”其净资产到2022年已有16.31亿元。

虽然拉普拉斯已经在2022年扭亏为盈,但公司经营性现金流一直处于净流出状态。报告期内,公司经营活动产生的现金流量净额分别为-5769.67万元、-1.59亿元、-1.77亿元,合计为-3.96亿元,这与同期公司归母净利润总额0.15亿元相背离。

事实上,业绩仰仗光伏“大佬”的拉普拉斯,其似乎也并未有太多话语权。近年来,公司期末应收账款余额也是逐年递增,并且大部分来自光伏“大佬”。报告期内,拉普拉斯期末应收账款余额分别为1602.01万元、3323.31万元和3.51亿元,其中来自晶科能源、隆基绿能的应收账款比例分别为100%、95.2%、49.85%。

高额的应收账款势必存在着资产减值风险,如若发生资产减值,势必会吞噬拉普拉斯的净利润。