今年以来,量化投资可谓吸睛又吸金。

据私募排排网统计,截至9月23日,量化私募规模已经超过1万亿元,而年初为7000亿元。与此同时,量化私募产品数量也几何级增长,目前存续的量化私募基金超过17000只,较年初增加了6000多只。

市场对量化投资的关注度快速上升,但是,面对上万只公私募量化产品,投资者该如何挑选?后续哪些细分策略有望迎来更好的表现?

多位业内人士表示,投资人切忌以“规模大就是好”的惯性思维来挑选产品,因为对于量化策略来说,规模大有利有弊。投资人更需要关注管理人的业绩稳定性、策略团队背景和人员稳定性等因素。另外,市场大概率维持震荡走势,量化多头策略更善于捕捉结构性机会,投资价值相对突出。

量化投资迎来高光时刻

在连续4年跑输主动权益基金后,公募量化基金终于在今年打了一场翻身仗。

东方财富Choice数据显示,截至9月22日,主动量化基金(各类型分开计算)的算术平均收益率为8.11%,而同期主动权益类基金的算术平均收益率为5.2%。

具体来看,长信低碳环保行业量化股票A以59%的净值涨幅排名第一,银华新能源新材料量化股票发起式A以50.47%的净值涨幅紧随其后。博道中证500增强、泰康睿利量化多策略混合、招商量化精选股票、长信量化中小盘股票等基金的净值涨幅也均超过30%。

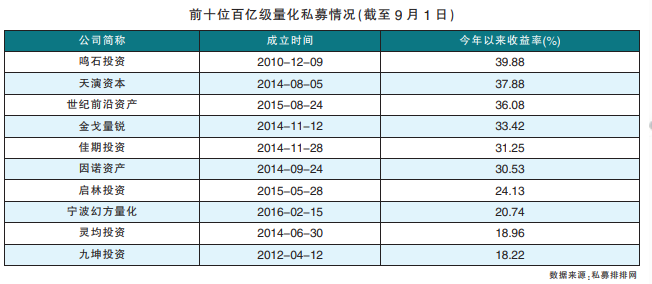

量化私募的业绩也颇具吸引力。私募排排网数据显示,截至9月10日,净值更新的275只中证500指数增强私募基金今年以来平均收益率达25.61%,其中有248只产品获得正超额收益,数量占比高达90.18%,表现最好的产品今年以来超额收益率接近50%。另外,截至9月10日,百亿级量化私募的中证500指数增强基金今年以来平均收益率为42.44%,平均超额收益率更是高达23.24%。

量化产品缘何大放异彩?

“过去4年,量化基金的业绩都跑输主动权益基金,原因在于这几年个别行业比如白酒的走势一枝独秀,因此,持有这些行业标的越多的基金业绩表现越好。而量化基金的特征决定了其行业分布比较均衡,不会重仓单一行业。”沪上某公募基金量化投资负责人称。

上述人士表示,今年以来A股市场热点较为分散,比如新能源、军工、证券、半导体、煤炭等都有所表现。在市场热点较为分散的情况下,主动管理的基金经理的投资难度和犯错概率都会提升,而量化基金可以充分发挥独特优势。

无量资本副总经理李德安也认为,今年以来市场震荡加剧,抱团股的逐步瓦解和中小市值股票的估值提升,使得以分散投资为特征的股票量化策略表现亮眼,尤其是指数增强产品优势显著。

摩根士丹利华鑫基金表示,亮眼业绩与量化策略的投资优势密切相关。首先,量化基金可以通过算法实现自动交易,执行力更强,不受交易员个人情绪影响,能够消除一定的不理性因素。其次,程序的自动交易速度更快,能抓住更多非理性交易带来的交易机会。很多经济学或金融学的理论都基于“理性人”的假设,而实际上股票市场里的大多数人往往是非理性的,容易因为受迫交易犯下很多错误。通过算法程序,量化交易可以迅速捕捉这些非理性交易带来的市场机会,从而获得超额收益。

规模越大就越好?

在资产管理行业,业绩吸睛后紧随而来的必然是吸金。从资金流向来看,头部效应愈发明显。

据某第三方平台测算,截至9月17日,今年以来共成立6414只量化策略私募基金,其中百亿级量化私募成立2196只基金,规模在50亿元至100亿元的量化私募则成立了558只新基金。今年以来量化私募基金规模增加约2500亿元,整体规模突破1万亿元。

在量化私募狂飙突进的同时,绩优公募量化产品也迎来增量资金。Choice数据显示,截至6月底,长信低碳环保行业量化股票的规模为2.47亿元,较去年底大增127%。博道中证500增强A的最新规模为9亿元,较去年底暴增293%。

值得注意的是,在挑选量化产品时,投资者“大就是好”的惯性思维颇为常见。

“投资人对百亿级量化私募所发产品颇为青睐,而一些中小型量化私募由于知名度比较低,所发产品就没有那么热销。”某渠道人士透露。

对于量化策略来说,规模越大是否意味着业绩就越好呢?对此,多位业内人士认为,投资人对百亿级量化私募产品不应抱着“闭眼买”的心态。

私募排排网财富管理合伙人曾衡伟表示,对于量化私募来说,规模是把双刃剑:一方面,规模、收益、稳定性的“不可能三角”使得策略规模在扩张过程中,会面临收益缩减、波动增大的可能;另一方面,量化私募对交易系统与研发人员的要求较高,管理人需要通过提升管理规模来支付高昂的系统开发费用,吸纳更多优质的人才,以保证策略迭代效率。因此,投资人在选择管理人时可重点关注两方面情况:一是量化私募规模在快速提升过程中,策略表现是否出现较大变化,考察管理人在规模实现跃升后一段时间的表现;二是小规模私募也孕育着巨大的投资空间,但需要观察其业绩稳定性、策略团队背景、人员稳定性等因素,全面评估管理人业绩持续能力。

厦门博孚利资产CEO何阳阳也提示,相对而言,规模较大的量化私募的策略集合通常较为丰富,产品设计上也会充分考虑不同策略之间的融合叠加,对产品最终业绩的稳定性会有所帮助,但相对基准的超额收益可能会因规模过大而减少。投资者选择管理人时应从投资目标、管理人的策略特征和管理人产品特性等角度综合考量。

哪些细分量化策略后市更有机会?

下半年以来,A股市场震荡加剧,热点轮动加快,后续哪些细分量化策略投资价值突出?

华泰柏瑞副总经理、量化与海外投资部负责人田汉卿表示,过去3年多来,少部分受到追捧的股票,估值抬升得很高,而另一部分股票则长期被市场忽视。“当前,一些主动管理策略出现比较明显的拥挤现象。在这种情况下,处理基本面信息的分散的量化投资大概率到了回归的时段。根据我们对A股市场的研究和理解,未来3到5年大概率是基本面量化投资的优势阶段。”

田汉卿进一步分析道,以中证500指数为基准的量化基金可能是投资者配置A股市场相对较优的选择。其主要理由有四点:一是中证500指数的历史估值和相对估值都处于历史低点,具备估值优势;二是2021年一季度,中证500指数盈利增速超越其他宽基指数,预计未来1年的盈利增速会超越沪深300指数,预计PEG在1倍以下,盈利增速可观;三是在经历了近4年的大盘股强势之后,预计未来中盘股风格具备较大的均值回归优势;四是由于机构过去几年长期低配中证500指数,目前交易拥挤度最低,未来超额收益机会可期。

李德安分析称,在非极端分化的震荡市中,量化选股策略更容易取得较好的表现。另外,该策略如果叠加一些有效的日内或者日间量化择时策略,收益率和回撤表现将更优。

何阳阳认为,在市场震荡的情况下,风险偏好较低的客户可以选择量化对冲或灵活对冲的策略,以获取绝对收益为目标。风险偏好较高的客户则可以考虑配置指数增强策略。

对于如何挑选公募量化产品,沪上某基金第三方分析人士表示,量化模型由人构建,基金经理的工作背景和投资理念往往会直接影响量化基金的运作模式。此外,当市场发生变化时,量化模型可能需要调整,这也考验基金经理的应变能力。因此,一家基金公司量化团队的实战经验和调整策略的能力至关重要。

“除了业绩表现,在较为不利的市场环境中,投资者也需关注基金的回撤幅度。”该人士补充道。

文章来源:上海证券报