8月9日,A股市场迎来风格切换,上证指数低开高走,一度上触3503点,沪深300收涨1.3%,而科创50指数缩量走低;板块中,食品白酒等消费板块领涨,地产股也迎来罕见反弹,科技股走势低迷,半导体板块领跌,锂电池、新能源等板块走低。

对于市场风格是否已经切换,有市场人士向证券时报记者表示,倾向于有这种可能性,目前资金已在买低估值和消费板块了,不过这种风格不会一蹴而就,后续还需要继续观察;另外,已有机构在提示热门的科技成长板块赛道拥挤,投资需要寻找高性价比标的。

低估值板块修复

作为盐湖提锂龙头,*ST盐湖8月10日起恢复上市,前期涨势凶猛的锂电板块在9日踩了一脚“急刹车”。

以锂矿企业为例,受锂资源供应紧张、价格飙升的刺激,天齐锂业、赣锋锂业、江特电机等公司股价在上周连创历史新高,8月9日却分别下跌1.56%、5.14%和4.56%,江特电机甚至开盘一度触及跌停。

有锂电投研人士告诉证券时报记者,股价回调一方面由于标杆公司*ST盐湖即将复牌上市,对资金产生了一定虹吸效应;另一方面是前期累积较大涨幅后有获利资金出逃。

整体来看,低估值板块表现抢眼,出现了一波反弹。8月9日,生猪板块上,牧原股份开盘迅速拉升并以涨停收盘,正邦科技、新希望等生猪企业也实现了不同程度的涨幅。消息面上,猪企近日密集发布7月销售快报。数据显示,生猪售价普遍环比小幅上涨,涨幅绝对值最大的牧原股份生猪销售均价则从13.58元/公斤升至15.04元/公斤。此前,生猪企业受累于价格低迷,业绩普遍失速,股价连续半年阴跌。

地产股迎来久违集体大爆发,金地集团、保利地产均涨超7%,万科上涨5.59%,相关的水泥、钢铁板块也走强。有私募人士向记者表示,地产等板块应算是底部反弹;宏观层面看,下半年财政扩张也是刺激因素。

“通常高位会对利好产生钝化,低位反而容错率更高。”上述私募投资人士称,毕竟投资者都是在板块轮动中找寻相对性价比。

就当下大消费与硬科技的轮动切换,多和美投资董事长张益凡认为二者皆需关照。张益凡分析,大消费总体增长速度放缓,经过几年的挖掘估值已经偏高,虽然近期有政策打压的担心,但现在看来似乎影响不大;新能源等硬科技产业是国家未来发展方向,成长空间巨大,短期看确实炒得很高,但长期逻辑中仍存机会。

高估值内部分化

二级行业分类显示,半导体与半导体设备板块今年来累计涨幅超过40%,但在8月9日,该板块以2.59%跌幅居首,虽然并不属于深度调整,但板块成交额已连续4个交易日缩减。

市场层面上,虽然电子行业八成以上个股半年度业绩预增,半导体个股业绩更是密集向好,但是板块已经出现调整信号。有电子行业投资人士向证券时报记者指出,高估值的半导体板块调整是大概率事件,技术层面上,上周半导体ETF已出现“死亡交叉”;另一方面,芯片紧缺的局面已现分化,显卡等类别的缺货已得到缓解。

监管层也已重拳出击,对涉嫌哄抬价格的汽车芯片经销企业立案调查。

IC头部经销商也向记者表示,考虑上游晶圆厂扩产因素,本轮缺芯预计至少要持续到明年;单纯从市场情绪而言,提前半年时间开始反映也是可能的,所以个别估值过高的细分芯片股调整也是符合逻辑的。

不过,从电子产业自身情况看,缺芯涨价在相当长时间内仍会继续存在,而且上游晶圆厂的扩产困境并未得到大幅改善。

作为国内最大的晶圆代工厂,中芯国际充分受益于缺芯,产品量价齐升,产线也全线满载。日前披露的二季报显示,二季度公司利润同比增5倍至7.08亿美元,毛利率达30.1%,创历史单季度最高水平;另一方面,上半年受制于设备到位不及时,公司资本开支的完成率不及计划一半,扩产进度缓慢,预计到第四季度或者明年上半年才会有明显增量产能进来。

此外,缺芯涨价也在助推国产化进程,支撑行业基本面。从智能控制器环节看,拓邦股份、和而泰等公司高管均表示,国产化替代正在分步进行,阶段替代率已达30%左右,在MLCC(片式多层陶瓷电容器)等领域已进行部分国产替代。这些举措将会降低成本,为公司毛利率水平带来积极影响。

一家国内头部私募向记者表示,缺芯主要集中在成熟制程,新冠肺炎疫情如果得不到彻底缓解,供需错配预计会长期存在,芯片股业绩还在环比改善。预计8月情绪消化后,三季度半导体板块还有行情演绎空间。

业内呼吁资本切莫冲动

近期,公用事业、文体健康、互联网甚至人工智能主题的基金都在大举跨界布局新能源。伴随着众多基金跨界配置新能源标的,多家光伏板块龙头市值一跃突破千亿元,光伏千亿俱乐部再度扩容。8月9日,储能逆变器板块爆发,上能电气、锦浪科技、固德威等涨势强劲。

证券时报记者梳理发现,近期至少有6家A股光伏上市公司市值首次突破千亿元大关,按最新收盘市值排序,分别是中环股份、福斯特、福莱特、正泰电器、晶澳科技和天合光能。此外,阳光电源市值突破2000亿元,通威股份重返2000亿元,隆基股份则在5000亿元关口震荡。

从行业基本面看,今年上半年,光伏产业链的焦点都围绕价格波动展开博弈。上半年光伏行业面临的发展环境并不友好,上游供不应求导致硅料价格大幅上涨,中游为缓解成本上升的压力而将价格压力向下游传导,最终导致下游开工率降低、需求放缓等状况。但是,随着6月硅料价格高位盘整及稳中有降,以及分布式光伏整县推进政策的落地,光伏板块再度躁动起来。

光伏持续大涨的背后离不开资金的助推,但是很多非新能源主题的基金也参与炒作,背后风险受业内担忧。

“资本市场有点冲动,希望也有些耐心吧。”针对光伏千亿市值俱乐部扩容的情况,一家上市公司人士向记者表示,市场各参与方对光伏行业发展的乐观判断是一致的,最担心的是资本没有耐心等着行业发展,公司股价就容易出现较大波动。

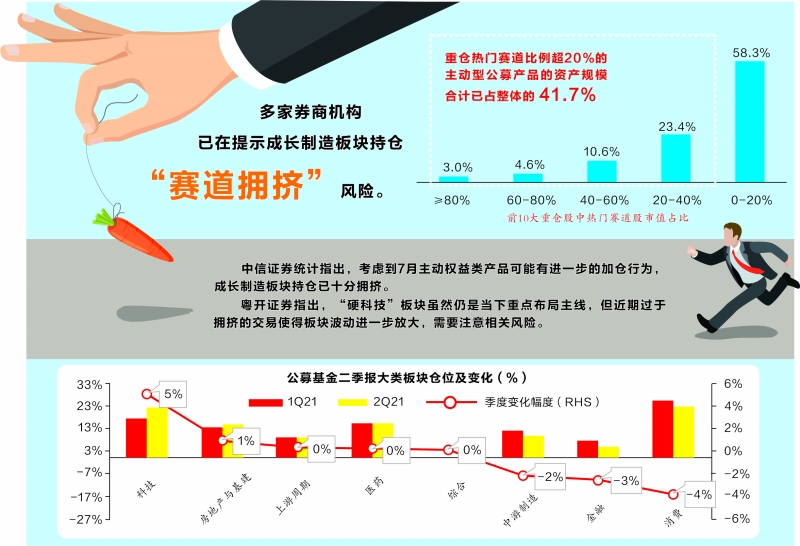

记者注意到,多家券商机构已在提示成长制造板块持仓“赛道拥挤”风险。

中信证券统计指出,当前半导体、新能源、光伏等热门赛道股在主动权益类产品前10大重仓股市值的平均数为21.7%,中位数为15.3%。考虑到7月可能有进一步的加仓行为,成长制造板块持仓已十分拥挤。

粤开证券指出,从资金面看,货币政策边际宽松预期有望延续,高端制造业仍将保持高景气,“硬科技”板块仍是当下重点布局主线,但近期过于拥挤的交易使得板块波动进一步放大,建议投资者往“人少”地方淘金,寻找热点扩散、市值下沉、基本面反转的标的。

文章来源:证券时报