新冠肺炎疫情让许多美国人失去了获得收入的工作,但与此同时,也有不少人却趁着这个时候狂攒退休钱。

北京时间8月23日,据美国财经媒体综合报道,美国养老金管理机构富达投资的最新数据显示,在过去一年内,全美退休账户中,金额超过100万美元的账户数量创下了历史新高。

截至6月30日,美国401K账户中余额达100万美元的数量比上一年增长了84%,达到了创纪录的41.2万个,IRA账户中100万美元的数量则增长了64%,达到了34.2万个,也创历史新高。

401K和IRA是美国两大常用退休金计划,区别在于,401K是由企业发放,公司和雇员共同出资的企业补充养老保险制度;IRA则是由个人负责,自愿参加的个人储蓄养老保险制度。

虽然账户数量不能和实际人数划等号,因为一个投资者可能拥有多个账户,但该数字至少可以说明,能带着100万美元退休的美国人比1年前多多了。

养老钱从何而来

年薪不到10万美元的普通美国人如何在退休前存下100万美元养老金?

有美国媒体算了这样一笔账:假设汤姆25岁开始工作,第一年只能拿到美国普通水平的工资50000美元(约合人民币32万元)。汤姆所在的公司给他提供了一个401K账户,接下来,汤姆每月从其工资中拿出一定比例的资金(一般15%以内)存入这个养老金账户,公司也按一定的比例(不能超过员工存入的数额)往这一账户存入相应资金。

汤姆的公司会把401K账户的资金管理外包给第三方金融服务公司,第三方公司通过对市场上的投资工具、汤姆自身风险偏好等因素进行分析,根据专业投资机构的建议,挑选出3种以上的证券投资组合供汤姆选择。

现在,汤姆可任选一种进行投资,投资收益完全归属汤姆的401K账户,投资风险也由汤姆自己承担。

假设汤姆从25岁开始,每年往401K账户中存入工资的10%,约5009美元(约合人民币3.2万元),且他选择的投资组合每年能够实现7%的投资收益,那么到40年后,100万美元就会乖乖躺在65岁的汤姆退休账户中了。

感谢美股

从汤姆的案例中可以看出,要实现坐拥100万美元退休金,需要两个条件:一、稳定的收入和存钱习惯;二、稳定的投资收益。

第一点的关键是持之以恒。富达副总裁墨菲说:“我们发现,靠401K或者IRA攒到100万的人并不是一夜暴富,他们都是在至少30年内一直都在坚持储蓄,他们当中一些人甚至会将每年收入的25%都存在着这个账户上。”

如果上文中的汤姆没有固定的工作,或者所在公司恰好不提供401K账户,也没关系,他还可以选择个人退休投资账户IRA (Individual Retirement Account),其投资原理和401(K)大致相同,只是该账户必须个人去开,钱也只能完全由支付。

当然,汤姆也可以既有公司的401K账户,自己再开个IRA,这样操作需每个月投入更多的钱,但可以更快地积累到100万美元。

美股收益则是另外一个关键。汤姆不是巴菲特那样的投资专家,但他可以选择一个稳妥的投资,比如标普500指数基金。

标准普尔500指数(S & P 500)是由500家最大的上市公司组成的市场指数,有力地衡量了整个美股股市的表现。在过去80年中,标准普尔500指数的平均年回报率为10% 。虽然有几年是负回报,但大部分时候其表现都很好,大部分美国人会在401(K)账户上选择标普500。

过去一年美股大涨,让401K和IRA用户切切实实享受了一波投资红利。

2020年初,新冠肺炎疫情爆发,美国金融市场震荡,标普500指数大跌,彼时的数据显示,401K的平均余额下降了19%,跌至91400美元(约合人民币59万元)。

此后随着美联储的开闸放水,标普500指数已经从2020年3月的低点上涨了将近一倍。像汤姆这样的普通美国人,只要在401K投资组合里选择了标普500指数基金,在过去一年多时间里,收益回报已经翻倍。

现在401K的平均余额正处于历史新高——截至6月30日,401K的平均余额达到12.93万美元(约合人民币84万元),比去年同期增长 24%。

美股的涨跌,已经决定了普通美国人的养老福利。

不断高涨的美股帮美国普通人完成了百万美元退休金的“稳定的投资收益”这项条件,但首要条件“稳定的收入和存钱习惯”却并不容易。

首先,多年如一日的从工资中挤出些钱投资理财就已经很难了,碰到疫情或者经济不好就更难了。

此外,频繁跳槽也会成为一个变数。转换工作意味着401K 账户的转换问题。很多人在转换工作时,将401K 账户内的资金提出,用于日常消费。而这是一种最得不偿失的做法,因为401K 账户中的资金如果在退休前取出,需要缴纳10%的罚款和个人所得税。

“如果你曾经在多家公司工作,就有可能有多个401K账户,有些公司选择的基金很不错,有些选得很差。结果导致你很难跟踪每笔资金,保持投资计划的目标。”金融规划公司创始人布伦特·韦斯表示。

存入401K账户的钱每年都有上限。以2021年为例,个人每年存款上限是19500美元(约合人民币13万元)。这意味着,居民不能在经济情况好时多存一些。

并非人人享有

美国的退休福利采取养老三支柱模式:第一支柱是联邦社保基金(OASDI),是由美国联邦政府发起的强制养老金计划;第二支柱为企业个人共同负担的职业养老金计划,401(k)是第二支柱中最具代表性的计划。第三支柱则是个人出资的养老储蓄计划,IRA属于第三支柱。

截至2019年末,美国养老基金总资产达35.27万亿美元,其中第一支柱规模2.8万亿美元,占比8.0%;第二支柱规模19.14万亿美元,占比54.3%;第三支柱规模13.33万亿美元,占比37.8%。

第一支柱能提供的养老福利是有限的。退休人员组织AARP的数据显示,美国65岁以上人口能够靠OASDI获得年收入大约为1.6万美元(约合人民币10万元),但这笔钱在美国勉强能够维持最基本的生活,仅比美国1.3万美元的个人贫困线标准(约合人民币8万元)稍高一些。

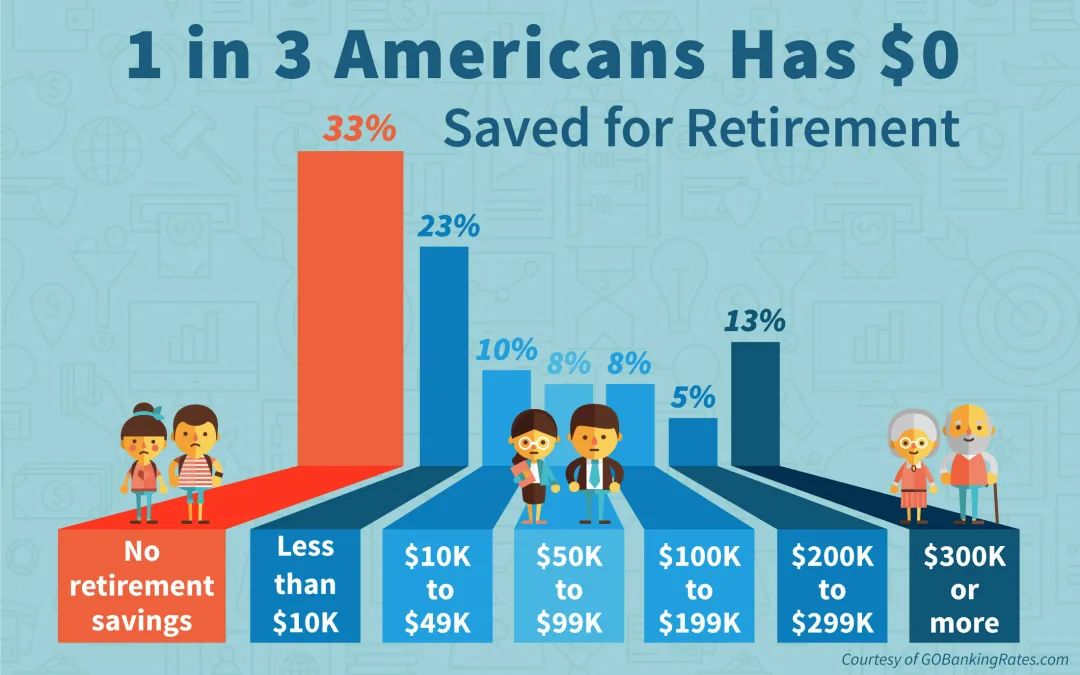

每3个美国人中,就有一个完全没有退休储蓄。

显然,401K和IRA代表的第二第三支柱成为了美国养老福利的绝对主角。

至今日,美国社会普遍认为,401K养老计划取得了巨大成功。一方面,其为美国居民积累起巨额的退休储蓄资金。调查显示,401K计划参与者对该计划广泛持赞赏态度,并对其前景充满信心。高达92%的401K计划参与者认为,养老账户着眼于自己的“长远需求而非当前需求”,96%的参与者认为401k的“自主投资选择非常重要”。

尽管百万养老金令人振奋,但这项福利并不是所有美国人都能够享受。

根据美国劳工统计局(BLS)2019年的一项研究,仍有40%的美国员工拿不到雇主提供的401K计划;在拥有401K计划的员工中,也只有43%的工人是存钱积极参与者。

雇主不给员工提供401K计划的最常见理由是,员工们很年轻,薪水不高,大部分都是初级或兼职员工,也不喜欢存钱。这些人大都会选择提前拿到更多的钱,而不是存进退休计划。“很多小企业不愿意提供401K计划,因为它们的管理成本非常高,要花时间找一个第三方管理。” 美国政府财务官员克里斯蒂·沙利文说。

普华永道(PWC)今年3月发布的调查报告显示,25%的美国成年人没有退休储蓄金,只有近36%的成年人认为自己的退休计划有着落,但远不足以养老。

这项调查的负责人盖斯称,“这是这个国家的危机”。按照这个标准,许多美国人退休后不但不可能提高自己的生活水平,还会在出现健康健康问题而产生医疗费时濒临破产。

文章来源:时代周报