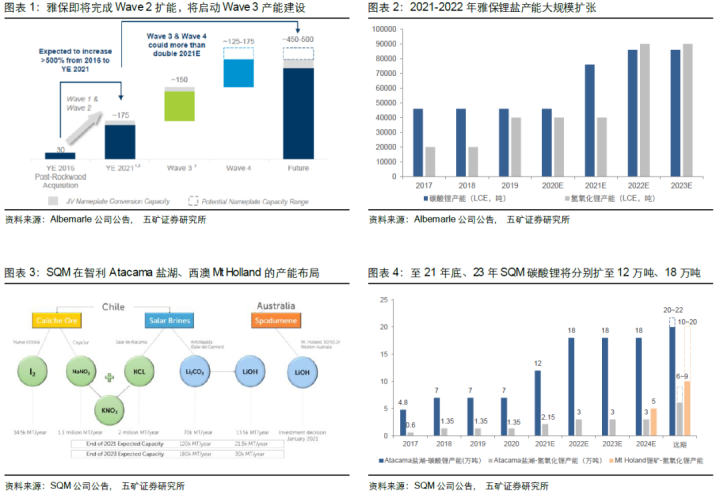

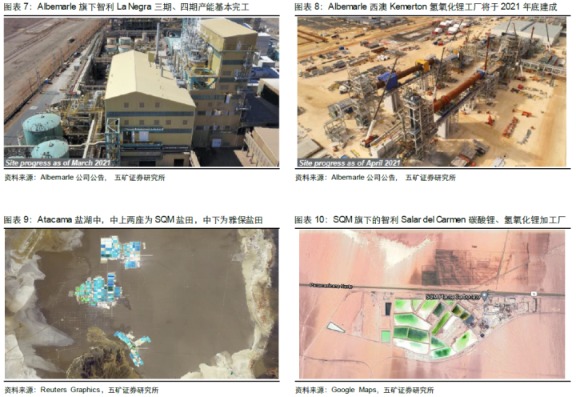

事件描述:我们对于海外锂资源巨头Albemarle、SQM、Livent的中报进行了前瞻梳理。事件点评:雅保:资源富余,西澳、中国、智利、美国同时发力,重点扩大锂盐加工产能。(1)量:公司拥有全球禀赋最佳的盐湖锂和矿石锂资源,目前主要的困扰在于锂盐加工产能不足。我们预计,雅保2021年在产销上超预期的概率不大,公司有效产能的增量主要在2022年,旗下锂化合物产能有望从去年底的8.5万吨大幅增至17.5万吨;其中,智利La Negra三/四期碳酸锂工厂虽已基本工程完工,但尚需调试和送样,西澳Kemerton氢氧化锂工厂将于2021年底完工,但后续也还需6个月的调试和认证。我们认为中报的短期看点在于:公司将如何加码在中国的氢氧化锂产能布局,泰利森提高产能利用率的幅度及其代工量,以及Wodgina的复产策略;中报的中期看点在于:公司有望明确“第三波”的全球产能规划,将重点提升锂盐产能以匹配资源潜能,并设法优化资本开支效率,除了在西澳、中国同时发力,公司还将提升美国本土内华达的锂盐产出。(2)价:尽管公司Q1对于销售均价指引偏保守,但行至年中,我们预计无论是长单定价、散单价格还是客户踊跃度,均将看到明确的积极趋势,但由于长单调价的时滞,公司真正的“量价齐升”主要在2022年。

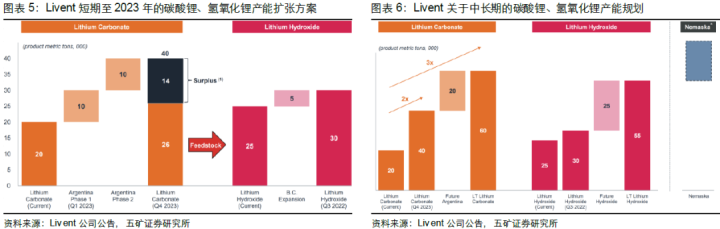

SQM:智利盐湖高效扩能、灵活定价,西澳锂矿-氢氧化锂项目将启动建设。(1)量:近年来SQM已重新开始高效的实施产能扩张;目前公司配套智利Atacama盐湖,拥有7万吨的碳酸锂年产能(今年销量将超8.5万吨,降低库存),2021年底计划扩至12万吨,并将提早一年、于2022年底将碳酸锂产能进一步扩至18万吨,同时公司的盐湖氢氧化锂产能有望于2021年底从1.35万吨扩至2.15万吨,2022年底扩至3万吨;向前看,SQM在智利面临的主要生产挑战在于,需要在大幅降低卤水抽取、陆地淡水消耗的情形下实现产量跃增,这要求公司需要在盐湖提锂的工艺端实现显著优化、大幅提高回收率,此外智利未来整体的矿业政策、尤其权益金等税费率有待观察;在西澳,SQM与Wesfarmer 50/50合资的Mt Holland项目已获全部许可,计划在2024下半年形成一期5万吨的锂辉石-氢氧化锂垂直一体化产能。(2)价:除了与LGES等全球头部电池签署的锂盐长协,SQM大部分均为灵活定价的短单,因此我们预计公司的季度均价将持续走高,弹性较大。

Livent:或出现全球优质订单积压、倒逼其加速扩能的情形。Livent从FMC分拆上市以来的发展进程总体依然低预期,但公司拥有优质的家底:阿根廷Hombre Muerto盐湖,全球成熟的锂深加工基地,日系和韩系龙头锂电以及Tesla、BMW等领军车企客户。在疫情得到控制后,21Q1公司已重启产能扩张,计划在阿根廷盐湖连续新增2个1万吨模块,至23Q4形成4万吨的碳酸锂年产能,同时在22Q3将氢氧化锂产能从2.5万吨小幅扩至3万吨。

投资建议:继续看好锂板块整体的投资机会,当前时点着重强调资源保障逻辑,关注赣锋锂业、西藏矿业、天齐锂业、科达制造(参股蓝科锂业)等。

风险提示:1、若全球锂矿供给释放超预期、同时新能源汽车的推广低预期,将导致锂价中枢再度下滑;2、若电池技术革新并实现产业化,导致国内外新能源汽车的技术路径发生显著更替、降低动力电池及储能的锂单耗。

文章来源:五矿证券研究