随着美国大选投票结束,新冠疫苗研发取得进展,市场担忧不确定性因素接连被“消除”,疫情带来的“尾部风险”也在一定程度上被乐观情绪冲销,黄金作为避险资产,价格则出现大幅下跌。数据显示,11月10日,COMEX黄金活跃合约12月合约跌幅逼近5%,11月11日上海黄金期货活跃合约12月合约跌幅也超过3%。那么后市黄金价格走势如何演绎?投资者该如何运用黄金期货合约来对冲风险?

美国大选结果目前来看依旧扑朔迷离

11月9日,辉瑞、BioNTech发布新冠疫苗Ⅲ期实验第一次中期分析报告,显示疫苗安全有效,结合周末美国大选利好,全球风险资产呈现快速上涨态势。

短期来看,笔者认为疫苗取得新进展使得市场对于疫情的尾部风险担忧下降,且意味着未来更大规模财政和货币政策的必要性也可能会相应地下降,投资者抛售安全资产如黄金和美债,拥抱风险资产,如欧美股市和部分商品。

截至11月10日,从各州的投票结果来看,拜登已经获得大选的胜利。然而,特朗普已经要求威斯康星州重新计票(得票率差距为0.7%)并以计票过程存在“违法问题”为由在内华达、宾夕法尼亚和佐治亚州发起诉讼。在另一个拜登以微弱优势领先的佐治亚州(得票率相差0.2%),州务卿拉芬斯佩格称,由于总统大选双方在该州的得票数过于接近,佐治亚州将重新计票。另外,在宾夕法尼亚州,拜登和特朗普的得票率相差也仅仅只有0.7%。

由于问题的复杂度与敏感性,联邦最高法院也可能在12月8日前无法作出最终裁决,从而根据美国宪法第12条修正案,大选进入临时选举程序。由新众议院选出总统,规则为每州一票,总统候选人获得26票及以上当选总统。

在旷日持久的法律大战的背景下,市场不确定性很大,反映市场恐慌情绪的VIX指数并不排除出现大幅冲高的可能,其间黄金可能受益于避险需求而出现阶段性反弹走势。

欧美疫情加重对经济带来滞后性冲击

再通胀交易是市场看涨黄金的一个重要长期逻辑,但是由于欧美疫情加重和美国财政政策刺激在2020年很难落地,市场再通胀预期明显降温。

3月欧美疫情集中暴发,由此带来的封锁措施对经济的冲击主要体现在二季度,而当前欧美疫情加重对四季度和明年一季度的欧美经济会有滞后性冲击。

市场此前预期美国将在明年年初出台逾2万亿美元的新刺激方案,但从目前的情况来看,两党围绕财政刺激立法的僵局仍很难打破,这限制了政府大规模支出的前景,以及降低了国会提供经济刺激措施的可能性。

数据显示,11月5日,反映市场通胀预期的美国10年期损益平衡通胀率跌1.73%,为一个月来最低,也低于2020年1月和2019年同期水平。统计结果显示,反映通胀预期的美国10年期损益平衡通胀率和黄金价格呈现中等正相关性。

一方面,美联储货币政策进入观望期。11月6日,美联储宣布将联邦基金利率目标区间维持在0—0.25%不变,公开声明中美联储重申将利率维持在最低水平,直到通胀“在一段时间内适度超过”美联储2%的通胀目标。虽然美联储申明偏鸽派,但也没有加码宽松,美联储认为财政政策对经济复苏的作用更大。

另一方面,从美联储资产负债表来看,美联储资产购买计划并没有驱动资产负债表继续扩张,10月28日当周,美联储资产负债表从前一周的7.23万亿美元回落至7.19万亿美元,在美国新一轮财政刺激政策落地之前,美联储宽松力度不会加大。统计发现,美联储资产负债表扩张一般会带来黄金价格的上涨,当然也有例外,如2012年至2013年,全球经济陷入通缩,美联储实施QE3都没能遏制经济下滑势头,通缩环境下黄金价格是下跌的。而美联储资产负债表收缩,黄金价格必然不会上涨,要么是下跌要么是横盘振荡,且下跌的概率要高得多。因此,10月最后一周,美联储资产负债表轻微回落,意味着黄金价格涨势是很难持续的。

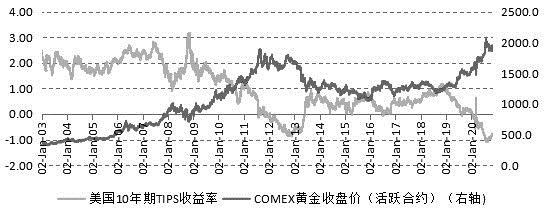

在美联储货币政策观望和资产负债表扩张放缓的同时,美元实际利率明显反弹,并导致黄金投资需求明显下滑。从历史情况来看,美元实际利率是决定黄金价格的最终因素,实际利率反弹会抬升黄金的机会成本,导致黄金投资需求下降。数据显示,截至11月9日,美元实际利率回升至-0.77%,为6月以来最高水平附近。与此同时,全球最大的黄金ETF—SPDR黄金持有量下滑至1249.79吨,创下9月21日以来最低纪录。

图为美元实际利率和COMEX黄金价格走势对比

因此,我们认为黄金价格大涨的牛市可能逐渐消退,投资者需要根据疫苗的进展和货币政策的变化而调整交易策略。从上海金的基准价格和COMEX黄金(美元)价格对比看,由于人民币升值,中国黄金溢价明显回落,相信也有投资者发现了芝商所上海金(美元)期货与上期所黄金期货合约进行套利操作的机会。该期货的特点之一,就是对冲潜在的下行风险。数据显示,芝商所的上海金期货合约自推出以来成交和持仓量不断攀升,其中以离岸人民币计价的合约更被市场视为上海期货交易所或上海黄金交易所在岸黄金合约的一个补充,可更有效地应对短期金价波动。

(文章来源:期货日报)