周四,据外媒,由于美国国会允许数百万房主在疫情期间推迟偿还抵押贷款,对冲基金和共同基金等相关债券持有人可能会遭受20亿美元的损失。

3月在疫情爆发之后,为应对其对经济的破坏,美国国会迅速通过了规模2万亿美元的CARES法案,其中有一项条款就写明暂免房贷:

联邦政府房屋援助计划

联邦房屋管理局(FHA)按揭贷款在60天内,不会对无力供款人进行迫迁或强制回收。

负责监管半官方按揭机构房利美(Fannie Mae)、房地美(Freddie Mac)以及联邦房屋贷款银行的联邦房屋金融局(FHFA),为借贷人提供最多12个月的宽容供款方案。

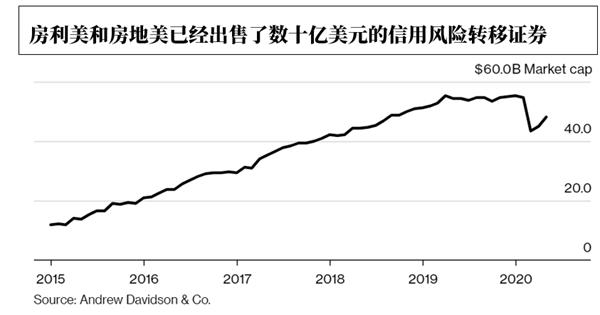

而这项政策恰巧损害了信用风险转移(credit risk transfer,CRT)资产持有人的利益。为了吸引私人资本到美国抵押市场,政府资助企业(GSEs)(即房利美和房地美)自2013年起发行了信用风险转移(CRT)交易,将与其基础抵押贷款池有关的部分信用风险转移给私人投资者。

受美国次贷危机的影响,美国房地产抵押贷款巨头房地美、房利美于2008年7月身陷700亿美元亏损困境。之后由联邦政府接管,依靠纳税人的援助得以维持。此后,它们恢复了盈利能力,向美国财政部支付的股息比接受的救助资金多出1150亿美元。

CRT证券的逻辑是,房利美和房地美从贷方购买抵押,将其包装成债券,并保证向投资者偿还本金和利息。建立这一风险转移机制的主要目的是,在未来GSEs所担保的抵押贷款违约率大幅上升时,可以减轻美国纳税人的财务负担。

每笔债券都与潜在的抵押贷款挂钩,投资者获得利息支付。但如果借款人违约,债券持有人将失去本金,本金会被房利美和房地美用来弥补不良贷款。

据估计,在当前情况下,CRT证券持有人的损失将在10亿-20亿美元之间。CRT证券市场规模接近500亿美元。

在当前政策下,即使房主最后还款,CRT证券持有人还是会遭遇损失,与此同时房利美和房地美却不用承受损失。这一困境促使债券持有人开始游说立法者和联邦官员以寻求解决方案。

很多债券持有人以及他们的律师已经要求上述两家公司、FHFA和国会做出改变,以使他们免受损失。但到目前为止,投资者表示他们尚未得到FHFA董事Mark Calabria的回应。FHFA发言人称,该机构正在研究此问题。

一位匿名人士表示,一些债券持有人已经威胁,如果遭受损失,就要停止购买CRT证券。投资者还说,他们有法律论据,因为房利美和房地美制定了可能造成损失的规则。

(文章来源:金十数据)