更名后的安邦人寿在资本市场上动作频频。9月20日晚间,万科公告称,大家人寿(原安邦人寿)将1.96亿股公司股份换购成ETF基金份额;而就在几天前,中国建筑也公告大家人寿通过三只ETF合计换购公司股份10.38亿股。按换购前一日股价计算,两笔交易合计减持金额达110亿元。

这也再次将市场目光引向股东借道ETF减持上来。今年来看,上市公司以股换ETF变相减持股票的例子并不少见,对于这一做法,市场上普遍的声音是利大于弊,这也确实是一项需要精密配合的资本行为。据此,理财不二牛也对年内上市公司股票换购ETF基金份额的情形进行了不完全梳理,并深入分析了相关基金及背后的影响。

借道ETF减持大年

9月20日晚间,万科A发布了一则股东权益变动提示性公告引发业内广泛关注,公告称,9月19日大家人寿将持有的1.96亿股万科A股股份换购成了“平安中证粤港澳大湾区发展主题ETF”基金份额,占公司总股本的1.73%,认购完成后大家人寿持有万科A流通股4.85亿股,持股比例从6.02%降至4.29%,按照9月18日万科A26.94元/股收盘价计算,此次减持金额超50亿元。

类似的情形已率先在上市公司中国建筑上演。9月19日晚间,中国建筑公告称,大家人寿减持公司股票10.38亿股,其中4.15亿股中国建筑股份换购成了“博时中证央企创新驱动ETF,3.11亿股换购成了”嘉实中证央企创新驱动ETF“,3.11亿股换购了”广发中证央企创新驱动ETF基金份额。换购后大家人寿持有中国建筑36.06亿股,持股比例从11.06%减至8.59%,按照前一交易日收盘价5.68元/股计算,减持金额近60亿元,两次金额合计超110亿元。

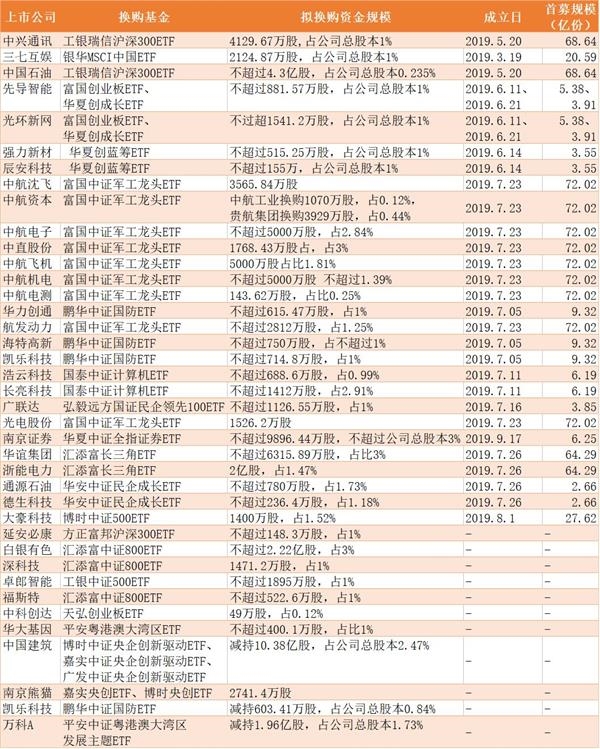

当然这并不是大家人寿首创。今年以来股东通过ETF换购变相减持的例子屡见不鲜,3月中兴通讯和三七互娱股东将股份转换成工银瑞信沪深300ETF、银华MSCI中国ETF为股东变相减持上市公司股票拉开序幕。据牛妹不完全统计,截至9月21日,今年以来共有39家上市公司大股东实施了换购ETF的间接减持计划,其中不乏一些减持力度在上亿级别的情况:如今年4月,股东方中国石油集团拟将中国石油不超过4.3亿股股份换购成工银瑞信沪深300ETF,7月浙能集团将持有的2亿股浙能电力换购成等市值的汇添富长三角ETF。

今年以来上市公司股东换购ETF基金份额情况一览

什么样的ETF会被相中?

上市公司股东都喜欢换购什么样的ETF呢?从上图看富国中证军工龙头ETF成为当之无愧最受欢迎的换购产品,另外,工银瑞信沪深300ETF、银华MSCI中国ETF、华夏创蓝筹ETF、鹏华中证国防ETF等20只ETF产品列入股东股份换购名单。

从跟踪标的上看,既有沪深300、中证500这种主流指数,也有行业类指数,如国泰中证计算机ETF、富国中证军工龙头ETF、弘毅远方国证民企领先100ETF等,更有区域概念主题类基金,如平安中证粤港澳大湾区发展主题ETF、汇添富长三角ETF等。

首先要搞清楚什么样的股票才可以换购。这类股票必须是ETF的成分股,而且必须在ETF发行期内才能进行单只股票换取份额的行为,所以需要精密配合。“现在很多基金公司去找上市公司设计相应的ETF,帮上市公司股东换购的情况在业内还是很多的,当然肯定不是上市公司想减持就可以立刻减的,要配合基金产品设计、监管审批等各个环节,一般这套流程走下来也需要6个月到一年的时间。”某公募投资总监如是说。

“在选择换购的ETF时,除了是否是成分股外,包括指数的结构、发行的规模也都是很重要的考量因素,因为可以换购的数字和发行规模是有很大相关性的,所以产品的发行规模也至关重要。”

以股换基意欲何为?

在多位业内人士看来,上市公司股东进行ETF换购操作是双赢的做法。一方面,2017年减持新规后,上市公司股东传统的减持方式变得越发繁琐,而将股份换购ETF,可以做到风险分散,变现灵活,拥有较少二级市场冲击等优势,而基金公司也乐于接纳换购来扩大产品规模。

某第三方机构研究员称,上市公司股东换购ETF主要是为减持做准备,一方面换购ETF成本较低,仅有很低的换购费,ETF交易也没有印花税,另一方面ETF换购为市价交易,不存在大宗交易可能出现的折价交易情况,卖出ETF时也不需要每次都公告,相比直接减持对市场影响小。对股东和上市公司来说,换购没有减持那么赤裸裸,可以说是优化资产配置,实现股权结构多元化,也能尽量控制对二级市场股价的冲击。对于部分区域性主题ETF,上市公司参与换购还能提高区域企业流动性。近期公布换购的公司中,也有上市公司此次均承诺在基金成立后不减持使用股票认购获得的基金份额,相对长期的持有时间也是对价格以及其他投资者的保护。

相较于认购用现金购得基金的模式,换购方式采用手中的成分股换取基金单位,相当于以物换物,持有一篮子股票,这也有利于ETF产品的规模扩张。

那么如此转换对ETF有什么风险吗?某投资收益总经理告诉牛妹,这里面唯一可能存在的风险就是,在基金份额申购的时候申购比例大幅度超出指数构成成分,这会导致指数成立之后,如果要在一定时间之内恢复到指数正常构成成分的话需要在二级市场做减持,如果这个比重特别的高的话可能会对市场有一定的冲击,不过也有例外,如果是大盘股的话,因为成交量本身每天就很大,这个冲击就相对来讲会比较小一点,一般对于不同流通量的股份都会设置一个不同的可以申购的上限比例,普通投资者在购买新成立的ETF产品时,如若遇到股东置换基金份额的情形出现短期内还需回避。