2022年刚扭亏为盈的天星医疗,募资金额3倍于总资产,其中三分之一用于补充流动资金

运动医学是医学与体育运动相结合的一门临床应用学科,主要诊治与运动有关的骨与关节、肌肉、肌腱、软骨等创伤。在体育运动更加具备科学化属性的今天,人们不再仅关注运动员的比赛成绩,更关注运动员的健康状态和运动适应性,这也使得运动医学的重要性更加凸显。

北京天星医疗股份有限公司(下称天星医疗)是一家运动医学创新医疗(8.410, -0.03, -0.36%)器械企业,主要从事运动医学植入物、有源设备及耗材以及手术工具的研发、生产与销售,并为患者和医生提供运动医学整体临床解决方案。

公司在2022年刚刚扭亏后便向上交所递表,拟于科创板上市。据招股书披露,本次IPO公司拟募集资金10.92亿元,其中4.4亿元用于苏州智慧工厂项目、2.19亿元用于产品研发项目、1.33亿元用于营销网络项目,剩余3亿元用于补充流动资金。

近日市场释放的IPO最新声音透露出从严从紧的大趋势,于科创板而言,发审部门对连续亏损企业及小规模企业的问询将更加严格。天星医疗2022年刚刚扭亏为盈,且销售费用仍在上涨,整体营收规模在行业可比公司中也不算高,这些正是收紧后IPO审核的重点。并且,此次IPO中,该公司募资金额接近总资产的3倍,并不缺少流动资金的天星医疗将募资的1/3用于补充流动性,如此募资能否通过监管审核也存在很大不确定性。

销售费用攀升

招股书披露数据显示,2020年至2022年(下称报告期)天星医疗分别实现营业收入2640.72万元、7301.3万元和1.48亿元,呈持续增长态势,三年营收复合增长率高达136.72%。

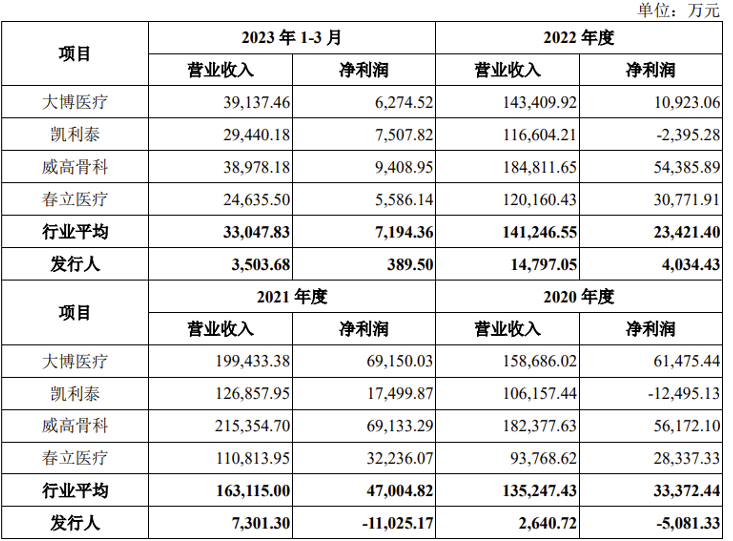

虽然公司营收快速增长,但就其规模而言,该公司在行业中尚处下游位置。从天星医疗招股书中披露的已上市可比公司情况看,报告期内,行业平均营收规模分别为13.52亿元、16.31亿元和14.12亿元,2020、2021年分别是天星医疗的约51倍和22倍,2022年随着天星医疗营收增长,该比例下降至10倍左右。据灼识咨询数据显示,2022年天星医疗的市占率仅有3%。

IPO最新会议政策中关于科创板明确指出,上市企业规模要和科创属性综合考虑,极具科创属性的企业规模可以适当小些。但对于天星医疗来说,证明其极具科创属性似乎也不是一件容易的事情。

从收入结构来看,公司收入主要来自于植入物、有源设备及耗材、手术工具和其他几个部分,报告期内,八成左右的收入均来自于植入物,其他几个板块对收入的贡献远低于运动医学植入物。

利润方面,天星医疗在报告期内基本处于亏损状态,2020年和2021年累计亏损1.61亿元左右,直到2022年营收大幅提升后才刚刚扭亏为盈,盈利4034.43万元。

公司盈利水平始终不高与其整体毛利率水平有一定的关系。报告期内,公司主营业务毛利率分别为60.43%、68.68%和71.45%,其中植入物的毛利率是所有产品中最高的,同期分别为61.97%、71.75%和74.87%,这是决定公司毛利率水平的主要因素,而其他板块毛利率水平基本在50%左右。即便毛利率水平呈上升趋势,但该指标在同业中仍不算高,2020年和2021年同业可比公司毛利率水平较天星医疗高出10个百分点左右。

据招股书介绍,2021年,国家医疗保障局发布文件要求,2022年至2023年,将全面完成DRG/DIP付费方式改革任务。随着该政策的推行,受按病种结算标准化付费的制约影响,高值医用耗材的销售价格和销量存在下降的风险。天星医疗也表示,基于此政策,公司产品的销售额和毛利率可能存在下降风险。

侵蚀公司利润的一个要素是销售费用,而这一点也是近期IPO对医药企业审核过程中重点关注的内容。招股书显示,报告期内,公司的销售费用分别为1187.69万元、3658.62万元和3979.24万元,整体呈增长趋势,占营收比例分别为44.98%、50.11%和26.89%。也就是说,2022年之前,公司一半左右的收入都拿去当销售费用了。

其中,占比最大的是市场开拓费,报告期各期分别占销售费用的48.19%、33.91%和46.57%。据招股书披露,公司市场开拓费主要包括会议费、配送服务费等,会议费则主要是公司参加或组织会议、会展、论坛等推广活动产生的相关费用,而公司并未在招股书中披露会议费的具体构成及详细费用,这一情况或将引起监管问询。

天星医疗经营情况与同业可比公司比较情况

数据来源:公司招股说明书

数据来源:公司招股说明书

募资合理性存疑

总体来看,天星医疗此番募资可谓大胆,一方面,截至2023年3月末,公司总资产仅有3.82亿元,但是公司本次计划募资金额高达10.92亿元,几乎多出了三个“自己”。

另一方面,报告期各期末公司账面上货币资金金额分别为1768.46万元、2.02亿元和2.73亿元,占流动资产的比例分别为28.99%、80.78%和88.10%。2023年3月末货币资金更是来到了2.93亿元水平,占流动资产的86.31%。从这个角度看,公司的流动性尚好,似乎并不很缺钱。但是,本次募集资金中,公司拟将三分之一的钱用于补充流动性,并且没有进一步说明补流用途。如此募资计划合理性和必要性都值得关注。

再看其他几个方面的募资用途。在2.91亿元的产品研发项目中,用于研发人员的费用接近1亿元;在1.33亿元的营销网络项目中,亦有将近1亿元用于薪酬与福利。如此来看,天星医疗的拟投项目似乎更像人力密集型项目,而非技术密集型。

同时,公司股东通过一系列操作从天星医疗获益不菲。《投资时报》研究员看到,天星医疗的创始人为董文兴、聂洪鑫和陈灏,因看好运动医学市场前景,三人于2017年合伙成立了天星医疗的前身天星有限,公司注册资本为6363.63万元,其中聂洪鑫委托亲属聂为代其以货币认缴出资3500万元,董文兴以专有技术认缴出资2227.27万元,陈灏则分别以货币、专有技术认缴出资300万元、336.36万元,三人分别持股55%、35%、10%。

自2021年2月起,天星医疗开始进行频繁的股权腾挪,而此番股权腾挪从最终控制权来看实为对董文兴的股权激励,且转让价格均为0元。若类比同期股权转让价格,股权激励价值或超9000万元。

公司的另一位创始人聂洪鑫亦所获颇多。在天星医疗历次股权变动过程中,聂洪鑫通过安吉连恩、安吉锦天鼎昊累计套现约4.9亿元,IPO前夕又以低价套现累计约2.74亿元。截至招股书披露日,聂洪鑫已经变为公司第六大股东(安吉锦天鼎昊),持股比例不足5%。

此外,在2023年1月,即天星医疗递表前不久,公司新增12名股东,包含4名增持股份的既有股东,存在突击入股之嫌。