记者|梁怡

近日,东莞六淳智能科技股份有限公司(简称:六淳科技)闯关创业板进入第二轮问询。

六淳科技主要通过富士康、鹏鼎控股(29.240, -0.82, -2.73%)等一级供应商的合格供应商认证进入苹果供应链,产品主要应用于苹果iPad。报告期内,六淳科技来自苹果产业链的毛利占主营业务毛利均超7成。

然而“果链”同样也有风险,不久之前果链公司——深圳市兴禾自动化股份有限公司(简称:兴禾股份)创业板上会被否,源于上市委员会认为报告期苹果公司要求兴禾股份自查事件后,公司苹果产业链的收入大幅下滑,对持续经营产生重大不利影响。

另外,由于六淳科技的研发指标等不及同行,其创业板定位也遭质疑,监管层要求公司说明自身的创新、创造、创意特征,是否符合创业板定位。

高度依赖“果链”

报告期内(2018年-2021年上半年),公司实现营业收入分别为2.59亿元、2.97亿元、4.04亿元以及2.35亿元,归母净利润分别为3968.21万元、3158.99万元、6192.14万元、3151.31万元。

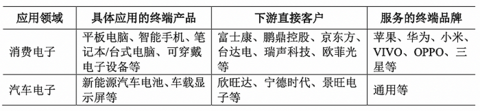

六淳科技主要从事电子产品精密功能性器件的研发、生产和销售,下游产品主要应用于消费电子和汽车电子。2018年-2020年公司销售产品中最终应用于苹果公司产品的金额占比分别为81.96%、76.81%、71.30%,是一家名副其实的“果链”公司。

图片来源:招股书

图片来源:招股书

界面新闻记者注意到,六淳科技的下游客户高度集中。按同一控制下的客户合并计算,报告期内公司对前五大客户合计销售额占营业收入的比例分别为91.28%、81.90%、72.63%和78.02%,尤其依赖富士康和鹏鼎控股。

据悉,富士康系iPhone的三大电子制造服务生产商(EMS)之一,全球市场份额在70%左右。报告期内六淳科技对富士康的销售收入占营业收入的比例分别为40.10%、42.26%、35.56%和40.60%,但公司的产品集中于iPad类业务,并未拓展iPhone类业务。

此外,六淳科技的核心技术人员之一毛健曾在富士康体系内多个业务单元任职,均未签署竞业禁止协议等相关文件,但公司表示相关核心技术不是来源于核心技术人员任职于富士康期间的职务发明,不存在纠纷或潜在纠纷。

报告期内,六淳科技对鹏鼎控股的销售收入占营业收入的比例分别为31.57%、27.19%、24.38%和20.76%,产品主要应用于iPhone。而2020年12月,鹏鼎控股的全资子公司鹏鼎投资对六淳科技增资,持有公司3.55%的股份。

因此,监管层要求说明鹏鼎投资增资六淳科技的原因,增资前后是否约定了鹏鼎控股向发行人采购的最低金额或其他利益安排;并且结合发行人与鹏鼎控股相关协议及安排具体内容,从实质重于形式原则分析鹏鼎投资是否对发行人具有重大影响,未将其认定为关联方的依据是否充分。

当然,处于“果链”也给六淳科技带来不少盈利。报告期内,公司基于苹果产业链的毛利额贡献分别为7533.40万元、7394.46万元、1.06亿元、6298.69万元,占主营业务毛利额的比重分别为89.49%、74.54%、76.90%、84.66%。

界面新闻记者注意到,“果链”依赖的风险也引起了监管层的关注。

例如,监管层要求六淳科技分析并说明对苹果是否构成重大依赖,订单是否具有可持续性,结合发行人与苹果合作的相关约定、苹果产业链转移和中美贸易摩擦情况,分析并披露发行人与苹果终止合作的风险,对发行人生产经营的影响,并进行重大风险提示。

还需注意的是,目前六淳科技主要通过富士康、鹏鼎控股等一级供应商的合格供应商认证进入苹果供应链,仅属于苹果的二级供应商;此外由于公司立足于基础功能性器件市场,并未取得苹果公司直接认证的合格供应商资质情况,然而竞争对手中领益智造(5.050, -0.33, -6.13%)、安洁科技(11.600, -0.76, -6.15%)、博硕科技(65.030, -3.98, -5.77%)等已成为苹果一级认证的功能性器件供应商。

在二轮问询中,监管层要求六淳科技说明公司仅为苹果二级供应商的原因,对于获取苹果一级供应商资质是否存在实质性障碍。

另外,欧菲光(7.160, -0.23, -3.11%)也在六淳科技的客户之列,报告期内对其销售收入分别为164.36万元、1500.29万元、685.39万元和119.99万元,其中2019年为第三大客户。但好在公司向欧菲光供应的主要产品是华为、三星、小米等品牌智能手机的功能性器件,并且收入整体较小,因而基本不受欧菲光被踢出果链的影响。

是否符合创业板定位?

资料显示,创业板主要服务于高新技术企业、成长型创新创业企业,行业定位可以归纳为“三创四新”,即企业符合“创新、创造、创意”的大趋势,或者是传统产业与“新技术、新产业(34.400, -2.73, -7.35%)、新业态、新模式”深度融合。

同时,创业板申报企业实现行业负面清单管理,包括(一)农林牧渔业;(二)采矿业;(三)酒、饮料和精制茶制造业;(四)纺织业;(五)黑色金属冶炼和压延加工业;(六)电力、热力、燃气及水生产和供应业;(七)建筑业;(八)交通运输、仓储和邮政业;(九)住宿和餐饮业;(十)金融业;(十一)房地产业;(十二)居民服务、修理和其他服务业,原则上不支持属于上述行业的企业申报创业板上市。

虽然不像科创板对于企业的科创属性有着硬性指标,但界面新闻记者通过梳理对创业板“三创四新”的定位问询,深交所重点关注的问题大致包括:各项主要业务在创新、创造、创意方面的具体特征,取得的科技成果与产业深度融合的具体情况,公司是否属于同行业中业务、技术、模式创新的企业,核心技术的优势,主营业务是否具有成长性,是否符合创业板定位等。

而在第二轮问询中,六淳科技的创业板定位则被监管层重点发问。

监管层要求六淳科技结合各类产品的核心竞争力、技术的先进性、行业未来发展方向、市场潜力、规模、行业地位、核心技术、研发项目、研发支出占比等,详细分析并说明自身的创新、创造、创意特征,发行人是否符合创业板定位。

六淳科技对此表示,公司业务涉及精密电子模切、冲型加工、多层复合等多个工艺流程,综合了机械工程、结构工程、材料、自动化、信息化等跨学科知识,生产工艺复杂,技术壁垒较高,属于技术密集型行业;下游行业的技术发展也是日新月异,新技术、新产品、新工艺迭代速度较快,客户对配套的功能性器件企业的设计研发能力、生产工艺水平、产品品质及快速供货能力等均具有较高的要求,而公司具备以“科技驱动、精益管理、智能制造”为核心的创新特征,符合创业板定位。

另从行业属性来看,六淳科技还表示,根据中国证监会颁布的《上市公司行业分类指引(2012年修订)》,公司所处行业为“计算机、通信和其他电子设备制造业”(分类代码:C39);根据国家统计局发布的《国民经济行业分类GB/T4754-2017》,公司所处行业为“计算机、通信和其他电子设备制造业”(分类代码:C39),因此所属行业不属于《深圳证券交易所创业板企业发行上市申报及推荐暂行规定》设置的行业负面清单,行业属性符合创业板定位。

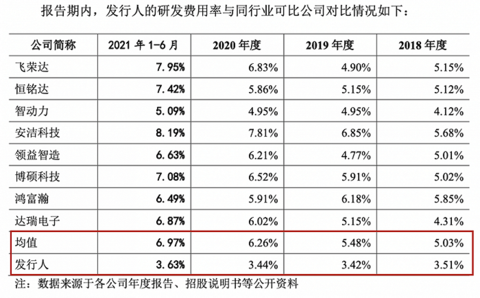

图片来源:招股书

图片来源:招股书

就行业横向对比,目前六淳科技的规模体量、经营业绩并不及同行们,因而也造成公司的核心技术、产品研发投入等也处于相对劣势。

图片来源:招股书

图片来源:招股书

研发投入而言,报告期内,六淳科技的研发费用支出分别为911.08万元、1014.42万元、1387.52万元和854.21万元,占营业收入的比例分别为3.51%、3.42%、3.44%和3.63%,不仅低于行业均值,且差异呈逐年扩大趋势。

六淳科技对此解释称,公司的产品的主要应用场景集中且所需的研发活动相对不活跃,与同行业相比,苹果品牌的平板电脑是公司产品的最大应用场景,而平板电脑的生命周期较长。

研发人员方面,截至2021年上半年,公司有各类研发人员合计56人,占员工总人数比重为6.37%;学历构成而言,公司最高学历为本科,达49人,占比5.57%。

截至2021年8月31日,六淳科技已取得各类实用新型专利84项、发明专利5项,其中1项为2015年通过受让取得,3项专利2018年原始取得,剩余1项2020年原始取得。

反观同行,截至2020年年末,飞荣达(14.920, -1.13, -7.04%)的研发人员为921人,拥有发明专利175项,实用新型专利314项;智动力(12.860, -0.83, -6.06%)的研发人员为299人,拥有发明专利10项,实用新型专利94项;领益智造的研发人员为6510人,拥有发明专利94项,实用新型专利1294项。