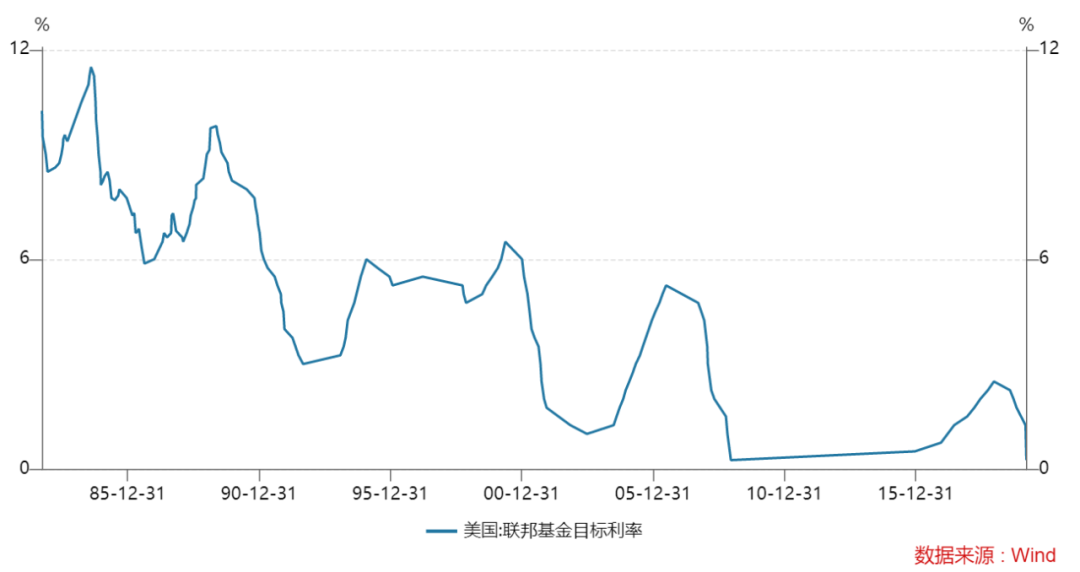

美联储议息会议纪要、鲍威尔讲话等接连释放重要信号。不少机构断言,美联储加息已势不可挡,全年可能加息3到4次,最早从3月就开始。

开年以来,全球资本市场波动加大,美债收益率一度飙升。

中国证券报·中证金牛座记者复盘了近3轮美联储启动加息前的中外资产表现,发现了这些规律。。。。。。

机构预计美联储最快3月加息

美国持续的高通胀,迫使美联储不断释放强硬政策信号,试图扭转通胀预期。

3月底结束资产购买,年内加息,可能在今年晚些时候开始缩表;如果高通胀时间比预期更长,美联储将会在更长时间内更多次加息;缩表时点未定,但会比上一次更早更快……1月11日,美联储主席鲍威尔正面回应了近期引发热议的加息和缩表的话题。

此前,美联储公布的2021年12月议息会议纪要也高声“放鹰”。在这次会议上,美联储放弃“通胀暂时论”,强调美国通胀形势严峻;宣布加快削减资产购买(Taper)规模,还暗示将更早更快地加息。

近期公布的该次会议纪要则显示,美联储官员在讨论“缩表”时表示,在开始加息后,较早开始缩减美联储资产负债规模可能是合适的。

此外,最近美国相继发布2021年12月CPI和PPI数据,双双继续“爆表”,从同比看,前者上涨7%,后者上涨9.7%,这进一步坚定了市场对美联储将提前并加快加息的预期。

国泰君安证券固收研究团队分析,美联储3月首次加息、7月缩表启动的可能性加大。中金公司宏观研究团队称,“此前我们已将美联储首次加息的预测时间点从2022年第四季度提前至5月,目前看,不排除进一步提前至3月的可能性。”

值得一提的是,作为当前美联储中立场最“鸽派”的官员之一,美联储理事布雷纳德的态度也发生了转变。其最近称美联储将用“强有力的”工具压低通胀,并暗示最快3月加息。

1月14日,芝商所Fed Watch工具显示,市场认为2022年3月开始加息概率达85.7%,2022年6月加息概率达98%。

国际组织相继发出警告

Taper、加息、缩表,美联储议息会议内容释放了其货币政策紧缩步伐加快的信号。

“新兴经济体必须为美联储超预期紧缩做好准备。”国际货币基金组织(IMF)近日发文警告,如果美国薪资持续上涨、供应链瓶颈问题得不到解决,美联储将会加快加息步伐,这可能伴随美国需求与贸易放缓,并导致全球金融市场震荡和金融条件收紧。

“美联储快速加息有可能导致新兴市场资本外流与货币贬值。”IMF称,“通胀压力较大或经济较为疲弱的新兴市场国家应为潜在的经济动荡做好应对准备,包括提高利率等。”

世界银行日前发布最新一期《世界经济展望》提示,随着发达经济体放缓货币政策扩张,利率以何种速度上升难以预测。财政和货币政策的未知性对汇率、通胀、债务可持续性和经济增长造成的影响可能对发展中国家不利。

“美联储更紧凑的货币紧缩节奏将加大资产价格波动,这或许将是2022年海外宏观经济最大的风险点。”中金公司研究团队建议投资者未雨绸缪,对外部风险和市场波动作一些准备。

中信建投证券认为,2022年全球最大的风险事件或将来自于美联储提前收紧货币政策及新冠疫情演变。

美联储启动加息前资产表现如何?

开年以来,全球金融市场尤其是美国市场波动加大。本周四,科技股等高估值板块引领美股三大股指大跌。

历史上,美联储开始加息前,全球资产波动加大的一幕曾多次出现。

最近三次美联储加息周期中,首次加息时点分别为1999年6月30日、2004年6月30日和2015年12月17日。

中国证券报·中证金牛座记者统计了最近3次美联储加息周期启动前3个月内,10年期美债收益率、美股主要指数(标普500指数、道琼斯指数、纳斯达克指数)、10年期中国国债收益率、A股主要指数(上证指数、深证成指、沪深300指数)以及原油、黄金等主要商品的市场表现。

具体看,1999年6月30日加息前3个月内,10年期美债收益率上升56BP,标普500涨6.69%。A股方面,万得全A、上证指数、深证成指分别上涨45.78%、51.65%和63.74%。原油涨15.57%、黄金跌6.5%。

2004年6月30日加息前3个月内,10年期美债收益率升76BP,纳斯达克指数稳定性最好,涨0.75%。沪深300、万得全A、上证指数、深证指数分别下跌22.13%、21.98%、19.66%和19.32%。原油表现较为稳定,涨3.6%,黄金则跌8.24%。

2015年12月17日加息前3个月内,10年期美债收益率波动不大,美股标普500表现最稳。中国股指仍受到影响但波动幅度小于前两次,沪深300、万得全A、上证指数、深证指数分别上涨11.37%、27.56%、11.55%和26.5%。原油波动幅度大,跌22.12%,黄金跌4.19%。

大致来看,在美联储每轮加息前3个月,黄金普遍下跌,美债也多次出现下跌,美股则上涨居多,原油走势不定。人民币资产方面,A股波动幅度较大,债券所受负面影响相对小,既表现出与海外资产一定的联动,也更多展现出自身的独立性。

后市怎么走?机构这样说

美联储若启动新一轮加息,可能对人民币资产造成什么影响?

中国银行国际金融研究所研报指出,随着美联储加快收紧货币政策,可能引发新兴经济体资本外流、汇率贬值、债市违约、股价下跌等金融风险。从中国角度看,国内企业和市场主体将结合形势变化动态调整资产负债币种结构,汇率双向波动特征将更加明显;海外股市波动可能通过跨境资产配置组合调整、避险情绪等波及国内股市,在美联储议息会议和美股波动的关键时点,国内股市短期可能波动。

债券方面,国盛证券固收研究团队认为,美债利率难以显著高于2%,中美利差依然较大,美联储加息对国内债市影响有限。

中金公司认为,结合2018年的经验,当美联储较快速度收紧货币政策,既加息又缩表的情况下,大类资产的表现可能不会太好,相比于固收+,更建议+固收。

文章来源:中国证券报