要不要给分红套上紧箍咒

在A股全面注册制的大背景下,一家企业能否顺利IPO,不仅取决于外部因素,也取决于企业自身主观意愿。据交易所公开数据,2023年以来,已经有多家企业或保荐券商选择主动撤回IPO申请——要知道,冲刺上市是多少企业的梦想,如今却有企业主动放弃梦想,令人心生疑虑。

上市成功的企业是相似的,撤回的企业各有各的理由。虽说具体的原因只有企业自己知道,根据午茶君此前对一众“倒在上市前夕”企业的梳理,发现它们似乎有一个共同的特点——上市前大额分红!不过分红原因各不相同。

分红,是把企业的利润放到股东口袋里,上市,则是把投资者的钱放到企业口袋里,理论上说,如果企业有能力大额分红,说明并不缺钱,再向市场募集资金,多少有点“穷人补贴富人”的意味!由此引发市场的激烈反应,进而招致监管的“特别关照”也在情理之中——毕竟大部分投资者,都是每日为稻粱谋的普通人。

分红目的,千奇百怪

如果让这些企业自己来说大额分红的必要性,相信每家都是如滔滔江水绵延不绝,仿佛分红是为了拯救全人类一般,但是这种必要性能否说服市场乃至监管层,这就不好说了。下面我们列举几家典型事例,说明上市前“大额分红”众生相。

1. 浙江国祥

就以之前午茶君报道过的,引发资本市场广泛关注的“浙江国祥中止上市”为例,单从账面来看,这家企业似乎完全不需要募集资金:根据招股书,2020年至2022年,公司交易性金融资产分别为2.11亿元、4.06亿元、7.34亿元,2023年半年报则进一步攀升至9.02亿元。宁可大笔资金去买理财,也要上市募集资金,而且若公司上市发行成功,或将超募16亿元,背后是一大堆公募基金帮忙“抬轿子”!

图片来源:浙江国祥招股书

图片来源:浙江国祥招股书

抬轿子的背后,是企业的大手笔分红:查阅财报可得,2017到2021年五年,浙江国祥分红总额高达1.8亿元,其中2017年和2018年两年,几乎分掉了全部的净利润,2018年甚至透支当期净利润3000多万元,可以说是“清仓式”分红!

要知道,陈根伟、徐士方夫妇合计控制公司65.33%股权。且为实际控制人。因此可以想象,这么多的真金白银,绝大部分落入这两口子腰包,实控人拿了这么多钱用来作甚,目前尚不得而知——比起成功上市后的几十亿,这点钱确实也是毛毛雨。

其实重组后的浙江国祥属于“二进宫”:曾经于2020年11月申报科创板,彼时拟募资5.99亿元,但此后中止,这次计划重新在主板上市又遭挫。

不管是科创板还是主板,证监会和交易所不是没有对其重点问询,但纵览此前的问询及回复,主要关注点似乎在“同一资产二次上市”是否有先例上,对于其大额分红并非关注重点。要不是这次被广泛关注,最终再度中止,说不定巨额分红的“大新闻”就消失在茫茫信息海洋中了。

2. 大洋世家

同样大额分红的,还有冲击IPO失败,被保荐商财通证券(7.790, -0.12, -1.52%)撤回的“万向系”旗下水产企业大洋世家。和浙江国祥稍微有所区别的是,这家企业也许分红过头了,引发了监管关注。

据招股书,大洋世家在报告期内进行了多次分红:2019年先后完成了2017年、2018年的分红(金额分别为4.09亿元、1.35亿元),2020年分红1.62亿元,2021年再次分红1.89亿元。报告期内合计分红金额达到8.95亿元。超过这3年归母净利润8.5亿元之和,同样属于“清仓式分红”!

大洋世家的股权结构,同样非常简单:据梳理,“浙商大佬”鲁冠球的儿子鲁伟鼎控制大洋世家100%的股份,为公司的实际控制人。因此这8亿多同样落入其口袋。

如此大额的分红,当然引起监管关注:证监会曾在反馈意见中要求大洋世家说明报告期内大额分红的合理性,分红款项具体用途,是否存在股东为发行人承担成本费用或存在其他资金体外循环的情况。

不过和浙江国祥有一点不同的是,大洋世家非常缺钱。据招股书,公司账面货币资金仅2.64亿元,即便加上交易性金融资产,总额也仅约3.16亿元,可以说是非常危急了!因此上市找钱,是该公司的头等大事。招股书显示:本次IPO,公司拟募集资金16亿元,其中,11亿元投向海洋食品加工冷藏物流基地项目,5亿元用于补充流动资金及偿还银行贷款,

但这里又涉及到一个重要问题,募资补流,究竟合规么?根据证监会于2020年修订的《发行监管问答——关于引导规范上市公司融资行为的监管要求(修订版)》明确,通过公开上市方式募集资金的,用于补充流动资金和偿还债务的比例不得超过募集资金总额的30%。对于具有轻资产、高研发投入特点的企业,补充流动资金和偿还债务超过上述比例的,应充分论证其合理性。

这样看来,作为重资产制造业的大洋世家,自然享受不到“轻资产、高研发投入”的特权。5亿约占30%,有“擦边球”嫌疑。

如果说,上面这几家的操作还在正常可理解范围的话,那么下面这家的“骚操作”,已经到了天怒人怨的地步:不惜借钱,也要分红,还想到股市上来圈钱,简直是“一鱼N吃”,难怪引发众怒!

3. 福华化学

就在11月1日,深交所公告决定终止福华化学发行上市审核。与上面几家类似的是,同样由上市企业和保荐商国泰君安(14.870, -0.05, -0.34%)共同撤回。

注意这里的用词是“终止”而非“中止”:9月27日,因公司及保荐人更新财务资料,主动申请中止发行上市审核程序,从而被深交所中止其发行上市审核。这次正式终止,使其短时期内“咸鱼翻身”几无可能。

那么这家公司究竟做了什么“人神共愤”的事情,最后弄得个终止上市的下场呢?

本次申请上市,公司拟募集资金60亿元,其中,约27.51亿元计划用于补充流动资金及偿还银行贷款,占总比例的45%。不过,公司在上市前存在巨额分红行为。招股书显示,2021年和2022年,福华化学的现金分红金额分别为7亿元、26亿元,两年分红达33亿元,比用于补充流动资金及偿还银行贷款总额还要多6亿元!

这么多的分红,落入实控人腰包显然同样是大头:实控人张华及其家族直接和间接持有福华化学89.12%的股权,也就是说,两次分红张华家族获得29.41亿元。对于巨额分红,福华化学给出的解释是,为了解决与控股股东等关联方之间的非经营性资金往来问题,具有合理性及必要性。

然而事实真是如此么?根据招股书,2020年-2022年,福华化学与控股股东福华集团之间,非经营性资金往来发生额合计高达59.59亿元,其中2022年高达31.86亿。但如此大额的资金往来,究竟细节如何并未详细披露,不由得让人怀疑钱究竟到哪里去了?

大额分红的背后,是福华化学对资金的渴求:这些年来,福华化学的资产负债率长期保持在70%左右,截至2022年末高达76.2%。特别是两次分红后,福华化学到2022年底,账上现金有16.37亿元现金。但短期借款达44.12亿元、应付票据及应付账款20.78亿元、一年内到期的流动负债2.92亿元,手上的现金与短期要还的账相比,远远不够。

更让人“看不懂”的是,2022年,福华化学短期借款及长期借款净增加19.58亿,当年,福华化学一边向银行等金融机构举债,一边向股东分红26亿,分红的钱本可以用于偿还外债。利润分股东,债务留公司,扩建产能、偿还债务所需要的资金靠上市募集,一鱼N吃玩的实在是溜,甚至有网民怒斥“比抢银行还赚钱”!

如此骚操作,难怪监管都看不下去了:10月19日,深交所回应表示,福华化学于今年6月申报在深交所主板发行上市,深交所于7月发出第一轮审核问询函,其中已就公司大额分红的合理性、控股股东将分红所得用于归还所欠公司款项、拟将相当比例募集资金用于补充流动资金及偿还银行贷款等事项,进行了重点审核问询,点点直击要害,难怪最后“歇菜”!

以上几个典型例子虽不能概括所有,但也能够说明了,上市前突击大额分红,往往会成为市场以及监管关注的重点问题,那么,究竟怎样的企业,容易上市前突击分红呢?

分红,也要按照基本法

仅以上述几家企业为例,它们有一些共同的特点:

以制造业为主,且业绩相对波动较大,有的在三年疫情期间实现“逆势”增长(例如浙江国祥,疫情期间业绩一路飙升)。业绩的增长,可以为分红提供理由。

企业的控股权集中在少数人和家族手里(有着分红的充足动力)。

就大比例分红的具体事项问题,基本都会遭遇监管的问询,如果不能做出合理解释,难免因种种理由最终折戟IPO。

其实分红除了额度,还有一个要素是透明,让投资者钱的去向明明白白!以创业板IPO企业长城搅拌为例,该企业同样就分红问题遭遇了交易所的问询,不过,与上面几家企业的回应相比,该企业的回复显得“有所新意”。

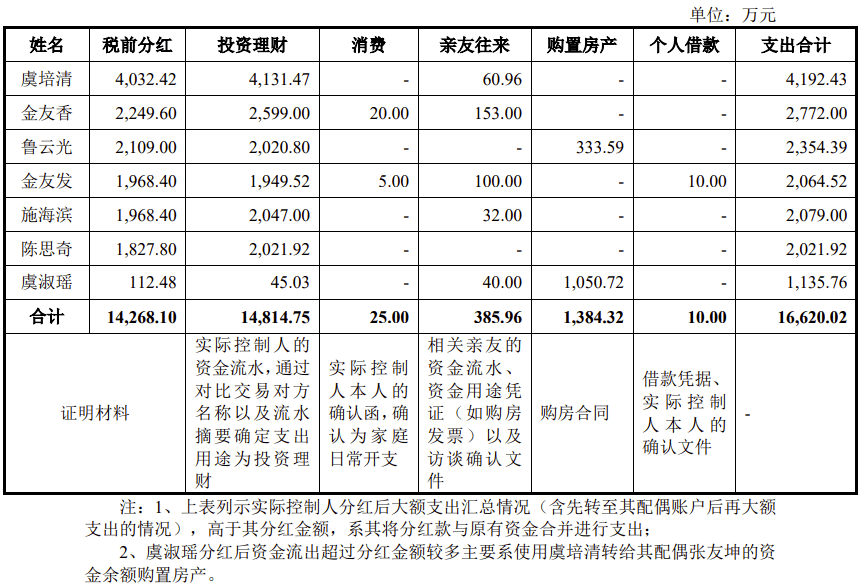

招股书显示,IPO前,长城搅拌以自然人股东为主,公司的实际控制人分别为虞培清、金友香、鲁云光、金友发、施海滨、陈思奇及虞淑瑶,其中虞淑瑶系虞培清之女,前述7人合计直接及间接持有公司90.40%的股份。据公开资料显示,16位自然人股东中有11位都是亲戚的情况,堪称是“史上最复杂股东关系”。

2019-2021年,长城搅拌现金分红分别为4950.00万元、5500.00万元、6006.00万元,三年累计分红16456.00万元,该公司三年累计归属净利润为2亿元。按照目前实控人持股比例,合计整个实控人家族将分到14876.00万元现金。同时,公司拟募集资金4.34亿元,用于搅拌设备生产扩建项目、研发中心建设项目。

针对交易所询问大额现金分红的合理性,长城搅拌在回复函中详细列出了分红资金的去向用途,主要用途为投资理财、日常消费、亲友往来、购置房产以及少量个人借款等,大部分资金的去向为投资理财(包括购买银行理财、购买保险、投资二级市场等)。而亲友往来亦有相关资料予以证明,显得真实可信。而且分红额度虽然大,也没有达到“清仓”的程度 。

图片来源:长城搅拌回复函

图片来源:长城搅拌回复函

结语

实际上,作为对股东的回报,公司在上市前分红从来不是一件禁忌的事项,并且究竟多高比例的分红才算异常,其实也很难说有着统一标准。

但是在目前的资本市场环境下,一点点风吹草动都可能被无限放大,因而“大比例分红”成为拟上市公司的“原罪”似乎也不完全是空穴来风。如何平衡股东的合理回报和广大投资者的权益,考验着资本市场监管者的智慧。

【免责声明】文章内容仅供研究和学习使用,不构成任何投资建议。