来源 中国基金报

市值仅有55亿元,却要接130亿元大单,得润电子(9.990, 0.91, 10.02%)能否借此扭亏?

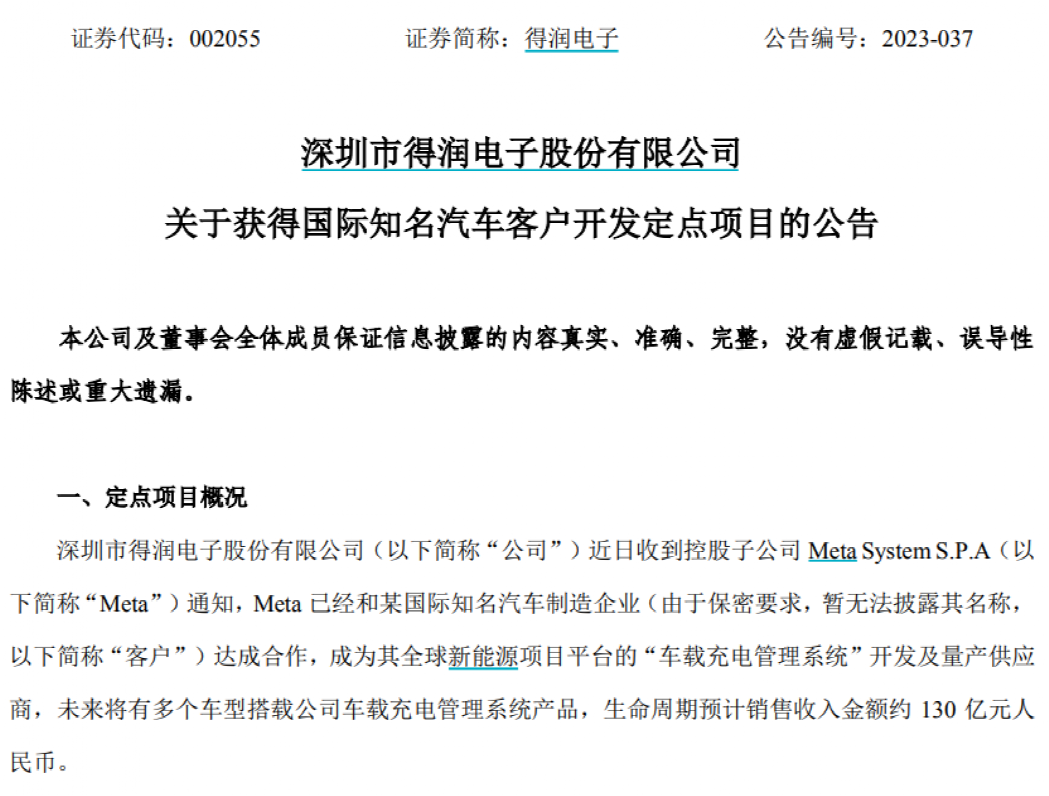

6月6日晚间,得润电子发布公告称,近日收到控股子公司Meta通知,Meta已经和某国际知名汽车制造企业达成合作,成为其全球新能源项目平台的“车载充电管理系统”开发及量产供应商,未来将有多个车型搭载公司车载充电管理系统产品。

公司透露,该合作生命周期预计销售收入金额约130亿元人民币。

这一合作对于得润电子颇为重要。

根据最新收盘价计算,得润电子的市值仅为55亿元。而就在几天前,公司股价刚刚创下10年来的新低。

收购多年刚盈利

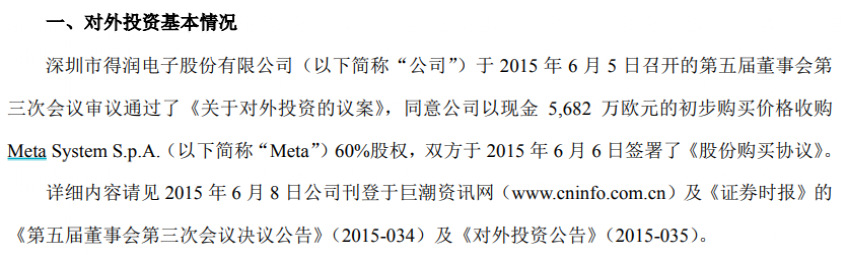

早在2015年,得润电子就将Meta收入囊中,使之成为控股子公司。

公开资料显示,Meta业务分布于汽车电子的核心领域,主营产品包括汽车功率控制及电动汽车车载充电模块、安全和告警传感器和控制单元、车联网模块,均已进入欧洲中高端的汽车整车厂。

彼时,得润电子就拿下了Meta 60%的股权。

然而,在收购初期,得润电子并没能很好地消化Meta。

2016年至2018年,Meta连续3年亏损。

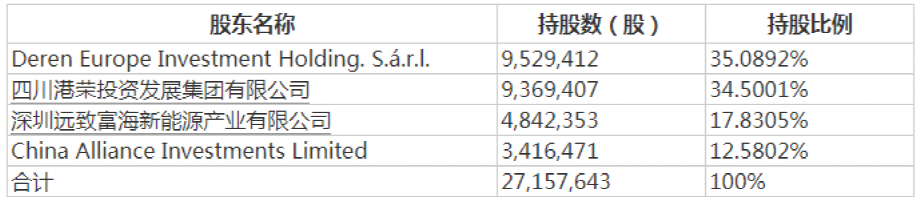

2019年10月,得润电子为Meta引入新的投资者——港荣集团。交易完成后,得润电子对Meta的持股比例降至35.09%,仍保持并表。

资料显示,港荣集团为宜宾市国有资产经营有限公司的全资子公司。

港荣集团此番投资带着诸多限制条件,其中核心的对赌条件就是Meta的上市。

据公告,此次股权变动完成后,Meta将在宜宾市临港经济技术开发区成立全资子公司作为其在中国的管理运营总部。同时,港荣集团本轮投资期为5年,退出方式为Meta独立上市或公司回购。本次股权变动完成后3年内,Meta将以港交所主板或其他国际主流证券市场为上市目的地申请独立上市。

一旦Meta未按约定提交上市申请或未能成功上市,Meta未按约定在宜宾市临港经济技术开发区投资,得润电子将丧失对Meta的控制权,公司资产负债率高于90%或者净资产低于人民币10亿元等情形,港荣集团有权要求得润电子启动回购程序予以一次性回购。如触发回购条件,得润电子应将得润欧洲所持Meta全部股权质押给港荣集团作为回购担保。

如今,5年投资周期接近尾声,Meta仍未开启上市进程。

值得注意的是,引入港荣集团后,Meta仍然在亏损。

2020年、2021年,Meta的净利润分别为-1.49亿元、-2.35亿元。2022年才首次迎来了盈利,当年净利润为189.19万元。

即便如此,得润电子依然没有为Meta计提商誉减值准备。

连续亏损,能否扭亏?

Meta的运营不理想,得润电子的主营业务也难有亮点。

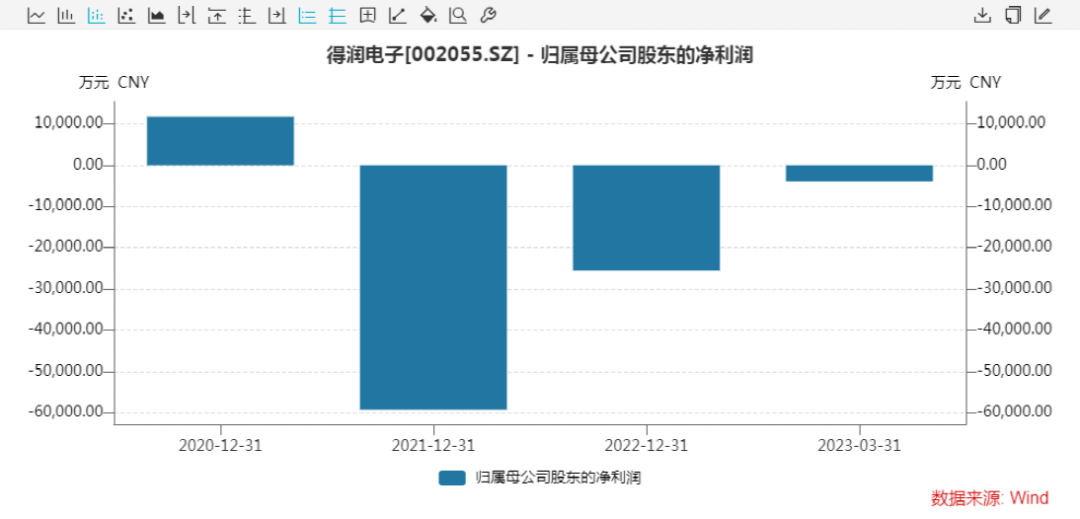

2021年、2022年,公司的归母净利润分别为-5.92亿元、-2.56亿元,连续两年亏损。

今年一季度,公司再度亏损,归母净利润为3913.9万元。

除了旗下公司经营效应不佳,得润电子的内控也出现了问题。

2022年年报,公司年审会计师对其内部控制出具了带强调事项段的无保留意见,要系你公司存在向关联方得康电子与华麟电路分别提供借款11300万元、1602.77万元的情况,公司在上述资金拆借的过程中未履行内部控制支付的审批流程及信息披露义务,在资金管理方面存在内部控制缺陷。

对此,公司解释称,两家公司的经营面临较大的挑战和困难,已经出现连续亏损,对上市公司的经营业绩造成不利影响,为了帮助两家参股公司正常运营周转,公司分别为其提供了借款,用于其经营周转和还款。

得润电子坦言,公司未及时履行审议程序及信息披露义务,构成违规对外提供财务资助情形。

面对这样的局面,Meta此次订单对得润电子显得尤为重要。

在股吧中,不少投资者认为公司明天将迎来涨停。