文 | 新浪财经 徐苑蕾

这几年爱讲主旋律、正能量故事的博纳影业,自身的资本故事却多少带着一些悲情色彩。12年前,博纳影业赴美敲钟,然而却出师不利,辗转退市冲A,却遭遇政策收紧、疫情来袭以及会计师事务所“爆雷”等“黑天鹅”。

从2017年首次在深交所递交招股书后,苦等3载,博纳影业终于在2020年末顺利过会,但此后便又是2个春秋,最终在今年7月末才拿到证监会的一纸批文。

据新浪财经了解,博纳影业已经在推进询价等流程,认购缴款工作预计将在8月上旬完成。有投行人士预测,博纳影业很有可能最快在8月下旬或者9月初就会正式登陆A股。

这意味着,于冬即将圆梦A股。不过传媒板块早已沦为A股“气氛组”,博纳影业如今上市或许已经错过最佳时机。

过会后近2年才拿到批文 IPO进程为何一拖再拖

“博纳不借壳,不走捷径,就老老实实排队IPO。”博纳影业创始人于冬原本计划,博纳影业回A股上市只需要3年时间,却没想到,在政策、疫情以及会计师事务所“爆雷”等因素影响之下,一等便是5年。

2017年,博纳影业首次递交招股书,不料次年,影视行业遭遇阴阳合同、查税风波等负面事件,监管审查持续收紧,寒冬之下,影视公司在A股的资本化之路阻碍重重。

更加雪上加霜的是,2019年,因为康得新财务造假事件,瑞华会计师事务所被查,与其有关的33家公司IPO项目被叫停,博纳影业因此被“中止审查”。

IPO之路无奈搁置,但下定决心回A的于冬却没有放弃。2020年8月,博纳影业再次递交招股书,并在当年11月顺利过会。然而在这之后又是新一轮的漫长等待,今年7月末博纳影业才正式拿到证监会的批文,距离过会又过了快2个春秋。

一位投行人士指出,大多数情况下,拟IPO企业从过会到拿批文大概只需要一个多月。那么为何博纳影业的批文搁置了如此长的时间?该人士表示,“一些企业过会到拿批文会很久,往往是因为会后出现了不利的重大事项。”

影响博纳影业IPO的“不利重大事项”或与疫情有关。2020年,因为疫情蔓延,国内影院彻底停摆了长达半年之久,直到7月才正式复工,博纳影业作为全产业链布局的头部民营电影公司自然被受牵连。

根据证监会相关规定,过会后的企业最近一期经营业绩同比下滑幅度超过50%,或预计下一报告期业绩数据下滑幅度将超过50%的情况,证监会暂不予安排核准发行事项,待其业绩恢复并趋稳后再行处理或安排重新上发审会。

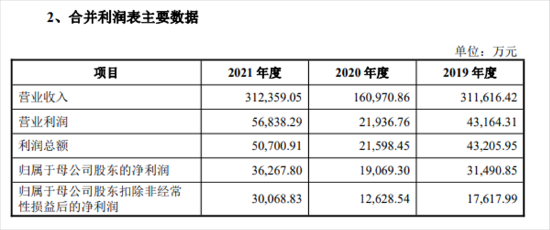

而根据8月1日更新的招股书显示,2020年博纳影业业绩确实出现大幅波动,但2021年开始重新恢复至疫情前的水平。2019年-2021年,博纳影业实现营收分别约为31.16亿元、16.1亿元和31.24亿元,归母净利润分别约为3.15亿元、1.91亿元和3.63亿元。公司预估,2022年1-9月营收可达约21.54亿-22.79亿元,归母净利润约1.47亿元-2.37亿元。

“这意味着,博纳影业在疫情下的业绩能力经过了验证,所以证监会最后还是下发了批文。”前述投行人士表示。

据新浪财经了解,博纳影业已经在推进询价等流程,认购缴款工作预计将在8月上旬完成。前述投行人士预测,博纳影业很有可能最快在8月下旬或者9月初就会正式登陆A股,“缴款到上市一般就一两周时间,为了避免夜长梦多,公司拿到批文就会尽快发行上市。”

事实上,在博纳影业等待的这5年期间,开心麻花、新丽传媒、和力辰光等公司都曾提交过IPO申请,但最终均冲A未果。更多的影视公司,如稻草熊娱乐、柠檬影视等,则选择奔赴港股更快速地完成上市。

博纳影业IPO批文的下发,被视为影视行业的一剂强心针,足以让从业者欢呼雀跃。香颂资本董事沈萌表示,影视行业低迷数年,博纳影业获得上市批准,说明监管政策或许会有一定放松,影视行业的生存环境稍有改善。

A股“气氛组”将迎新股 如何持续盈利成挑战

相比起万达电影(11.270, 0.01, 0.09%)、华谊兄弟(2.610, 0.03, 1.16%)等民营电影公司,从最开始博纳影业就选择了一条完全不同的资本之路。2010年,头顶着纳斯达克“中国内地影视第一股”的光环,于冬在巩俐等明星的陪伴下赴美敲钟。

但用于冬的话来说,“美国投资人眼中只有好莱坞”,在美上市后,博纳影业股价持续低迷。另一方面,随着大量热钱涌入影视行业,国内资本市场却早已沧海桑田,博纳影业与其他民营电影公司的市值差距越拉越大。

于冬不禁发问:“博纳和华谊、光线的差距真的能有十几倍吗?”2016年4月,完成私有化从纳斯达克退市时,博纳影业估值仅约55亿元,而当时华谊兄弟和光线传媒(8.420, 0.19, 2.31%)市值均约380亿元,万达电影市值则约900亿元。

如今,博纳影业又即将与其他上市电影公司站在同一个资本赛场上。一位不愿具名的传媒行业分析师表示,从行业的角度来看,博纳影业的上市肯定正面影响居多。“行业内几家公司的座次其实已经比较确定,更多的公司上市会形成一定的板块效应。”

不过从博纳影业自身的角度来看,沈萌则认为,“当前A股环境存在结构性缺陷,资金呈轮动式特征,博纳此时上市并非在最好时机。”尤其是疫情发生以来,行业遭遇重创,票房增速放缓,热钱纷纷撤离,传媒板块早已沦为A股的“气氛组”。

截至最近一个交易日收盘,万达电影和光线传媒市值已下滑至250亿元左右,华谊兄弟则仅剩约70亿元。在A股上市后,博纳影业将会重蹈美股破发的故事,还是逆势走出自己的行情,将会是市场的一大关注点。

此外,近几年来,博纳影业是四大民营电影公司中唯一一家持续盈利的公司。前述传媒行业分析师指出,博纳影业上市后的最大挑战,就在于如何持续性地产出高票房、高利润,做好项目的成本和风险管控。

近几年,《中国医生》、《红海行动》、《长津湖》等主旋律电影在很大程度上提振了博纳影业的业绩。比如2018年获得36.5亿元票房的《红海行动》就为博纳影业贡献了毛利6.16亿元,2019年获得29.1亿元票房的《中国机长》则贡献了5.57亿元,而博纳影业的投资成本仅分别为1.3亿元和1.2亿元。

但从招股书数据可以看到,实际上,博纳影业的利润有一部分固定依赖于政府补助。2019年-2021年,博纳影业获得政府补助的金额分别达到1.56亿元、6647万元和1.36亿元,占当期利润总额的36%、30%和27%。

截至2021年末,博纳影业持有货币资金约14.39亿元,对应短期借款和一年内非流动资产负债合计约为19.15亿元,这意味着,公司现金不足以覆盖短债。

更新后的招股书显示,博纳影业IPO拟募集资金约12.43亿元,主要投资于电影项目和电影院项目。沈萌指出,对于博纳来说,上市能够补充流动性,缓解发展压力。“但上市并不意味着进入保险箱,万达、华谊等就是前车之鉴,公司仍然要保持强烈的竞争意识,否则难以吸引投资者。”