兴业银行(19.260, 0.00, 0.00%)日前发布公告称,该行将公开发行可转债,发行总额500亿元。

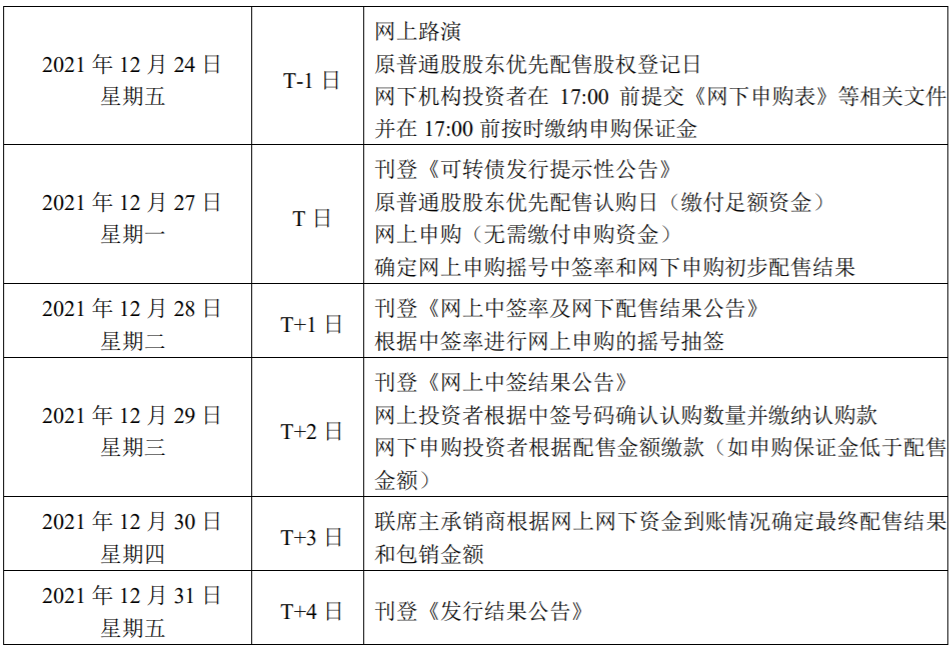

根据发行安排,“兴业转债”12月24日开启网下申购,27日将开启原普通股股东优先配售与网上申购。

作为A股市场发展特色较为鲜明的上市银行,兴业转债的投资价值受到投资者关注。

图片来源:兴业银行公告

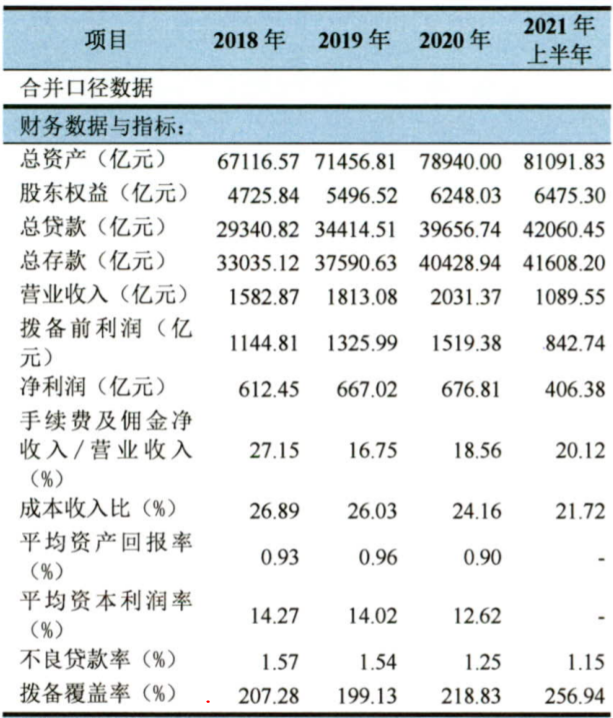

图片来源:兴业银行公告

发行规模500亿元

兴业银行发展战略较为鲜明,近年来战略发展以“轻资产、轻资本、高效率”为重点,通过商投行联动,以落地“绿色银行、财富银行、投资银行”三张名片作为重点突破。截至今年上半年末,兴业银行资产规模已突破8万亿元。

图片来源:兴业转债评级报告

图片来源:兴业转债评级报告

今年5月,兴业银行发布公告称,经董事会决议,该行拟发行不超过500亿元A股可转债。8月,可转债发行计划获银保监会批复。12月,发行计划获证监会发审委批复。

对于为何发行可转债,兴业银行此前表示,虽然目前资本充足水平仍能满足当前资本监管要求,但在监管力度不断加强背景下,有必要进一步夯实资本基础,在满足未来发展需要的同时,预留缓冲空间,提升风险抵御能力,以灵活应对不断变化的外部经营环境及监管环境。

支持全行转型发展也是一大因素。兴业银行表示,根据对行业发展趋势的总体判断并结合自身实际,预计未来几年内业务发展将保持较稳定增长,有必要在内部利润留存的基础上进行必要的外部融资,为全行未来发展提供坚实的资本基础,提升公司整体竞争力。

同时,兴业银行公告表示,将坚持客户为本、商行为体、投行为用,积极打造新的增长点;坚持走多市场、综合化发展道路。

兴业转债投资价值受关注

对于兴业转债的投资价值,多数机构表示认可。

新世纪评级发布的评级公告显示,给予兴业银行及兴业转债AAA级评级,并指出该行具有三大优势:资本实力较强、同业业务优势明显、获得股东及政府支持的可能性强。

申万宏源(5.100, 0.00, 0.00%)证券表示,以当前市场估值和理论模型,兴业转债破发概率不大。中签率方面,预计在0.058%至0.093%之间。

不过,兴业转债也存在一定投资风险。新世纪评级表示,兴业银行非标投资规模较大,其中信托及资管计划投资占比较高,相关业务面临一定的投资风险管理压力。此外,兴业银行表外理财规模较大,相关业务面临一定投资风险与流动性风险。

募集说明书显示,兴业转债的初始转股价格为25.51元/股。就正股表现来看,兴业银行最新收盘价为19.26元/股,近三个月呈震荡上升走势。

图片来源:中证金牛座APP

图片来源:中证金牛座APP

编辑:于红波