来源 叩叩财讯

导读:在首次申请创业板上市最终都无功而返的背景下,此次选择级别更高、审核要求更严苛的沪市主板作为闯关对象,对于可川科技而言,显然是一场“勇敢者的游戏”。毕竟,在被可川科技视为行业主要竞争对手的多家企业,大多数皆受限于规模和盈利能力等,皆是中小板或创业板的上市者,而在沪市主板上市的功能性器件企业,则寥寥无几。

作者:陈渝川@北京

编辑:翟 睿@北京

在两年前创业板注册制改革实施的浪潮中,以主动放弃“平移”的方式终止其首次IPO之旅的苏州可川电子科技股份有限公司(下称“可川科技”),暌违国内资本市场多时之后,终于以“二进宫”的姿态迎来了首次叩开A股大门的关键时间窗口。

在2022年8月4日即将召开的证监会第十八届发审委2022年第86次发审会上,可川科技的IPO申请将率先登场受审。

正如上述所言,这是可川科技的第二次IPO之行,早在2019年6月,可川科技便首次向证监会递交了其欲创业板上市的申请,并在同年11月获得了证监会的反馈意见,但此后进展缓慢的可川科技IPO,一直待到2020年6月创业板注册制的全面实施,其依旧未能获得上会受审之机。

借创业板注册制改革的实施,可川科技悄然地选择了终止其首次IPO的申报。

当可川科技以拟IPO企业的身份再度出现在人们视野中时,其已然一改早前“低调”的行径,此番,在将保荐机构由二线券商东吴证券(6.240, 0.01, 0.16%)更换为有A股“投行之王”之称的中信证券(18.860, 0.11, 0.59%)后,可川科技豪气地将上市“赌注”押注在了沪市主板上。

作为一家主营业务为功能性器件设计、研发、生产和销售的企业,可川科技主要业务包括电池类功能性器件业务、结构类功能性器件业务和光学类功能性器件业务等三大类。而所谓功能性器件,便是指在终端产品有限空间内实现防护、粘贴、固定、缓冲、屏蔽、防尘、绝缘、散热等特定功能的产品。

与三年前的首次IPO项目,可川科技在缩减发行规模的同时大幅增加了融资额。

据可川科技最新更新的招股书显示,其此次二进宫闯关A股,几乎发行不超过1720万股以募集6.05亿资金投向“功能性元器件生产基地建设”、“研发中心”等两大项目和补充流动资金。

在首次申请创业板上市最终都无功而返的背景下,此次选择级别更高、审核要求更严苛的沪市主板作为闯关对象,对于可川科技而言,显然是一场“勇敢者的游戏”。

毕竟,在被可川科技视为行业主要竞争对手的多家企业,大多数皆受限于规模和盈利能力等,皆是中小板或创业板的上市者,而在沪市主板上市的功能性器件企业,则寥寥无几。

如果可川科技此次IPO一旦成行,那么其将可能成为业内第一家登陆沪市主板的功能性元器件公司。

这一理想的确“丰满”,但现实却较为“骨感”。

“相对于沪市主要的同期拟上市企业,可川科技的基本面可以说是乏善可陈,无论是盈利能力和企业的成长性,都没有令人眼前一亮的表现。”沪上一家大型券商的一位资深保荐人代表告诉叩叩财讯。

的确,纵然在2018年至2021年上半年的IPO报告期内,可川科技的盈利能力相对稳定,但净利润一直在8000万左右波动的它,似乎已经陷入了发展瓶颈,与其首次申请IPO时的高速增长相比,犹如陷入了停滞期。

“扣非净利润8000万左右的水平,对于拟主板上市的企业来说,只能算是刚好‘及格’的基本面水平,过亿的净利润才可能为其IPO的未来减少被否的不确定性。”上述保荐人代表坦言,与可川科技形成鲜明对比的是,在此同期,另一家与其业务非常相似且直接构成竞争关系的企业——东莞六淳智能科技股份有限公司(下称“六淳科技”)的IPO申请刚刚通过创业板上市委的审核,六淳科技在近三年里那高速增长的发展态势和盈利能力以及最近一期收获破亿的净利润,都让可川科技相形见绌。

对于首次IPO缘何未“平移”继续创业板的上市计划,可川科技并未给出解释。

但再度启动IPO,放弃创业板改投主板的背后,或并不是可川科技敢于挑战的“自信”之举。

“可川科技选择主板IPO,很可能是不得已而为之,因为从其技术条件和行业指标来看,其要证明自己符合创业板‘三创四新’的定位板性,也是难题一道。”上述保荐人代表认为。

1)盈利能力已陷瓶颈?

不得不承认,三年前,当可川科技首次向创业板递交IPO申请向A股上市发起冲击时,其基本面的表现是符合“高成长”型企业的定位的。

公开数据显示,在2016 至 2018年间,可川科技营业收入分别为 18210.95 万元、25446.49万元及 40066.59 万元,年均复合增长率达 48.33%;而同期,可川科技归属于母公司股东的净利润分别为 2589.14 万元、4127.59 万元及 7612.17 万元,年均复合增长率则更是高达 71.47%。

但这一系列的高成长,在进入2019年之后,则戛然而止。

虽然2019年和2020年,可川科技的营收已然保持了增长,但增长幅度却早已大幅下滑。

2019年,可川科技录得营收47907.18万元,当期归母净利润突破8000万至8343.04万,而到了2020年,可川科技更开始陷入了增收不增利的尴尬境地,当年营收突破5亿达到了55970.08万,但归母净利润却同比出现了下滑,仅收获了8169.81万元。

在2020年至2018年三年间,可川科技营收的复合增长率下滑至17.45%,而归母净利润的复合增长率更是跌至3%左右。

另一财务指标的颓势和与同行业企业相比的“异常”,更能凸显出在最新IPO的报告期内,可川科技盈利能力的颓败。

2020年同比的增收不增利的背后,显然便是其毛利率大幅下跌的最显著表现。

可川科技也承认,在2019年之后,其毛利率颓势尽显接连出现大幅下滑。

2018年之前,可川科技的综合毛利率还基本皆稳定在35%左右,在2016年至2018年间,可川科技综合毛利率分别为 35.13%、34.74%和34.95%,在小幅波动中呈现上升趋势。

但2019年,可川科技毛利率突然大幅波动跌至31.29%,也由此拉开了该项数据较大跌幅的序幕,在2020年,可川科技综合毛利率跌破30%至29.14%后,2021年上半年,其综合毛利率继续较大幅度下滑,跌至26.26%。

“毛利率受消费电子和新能源汽车行 业发展情况、市场供需关系、客户结构、原材料市场价格、具体订单、竞争对手销售策略等多种因素影响“,在最新披露的招股书中,可川科技对毛利率的下滑如此解释道,并表示“如上述因素发生持续不利变化,将对公司的毛利率水平和盈利能力产生不利影响,公司存在主营业务毛利率下降的风险”。

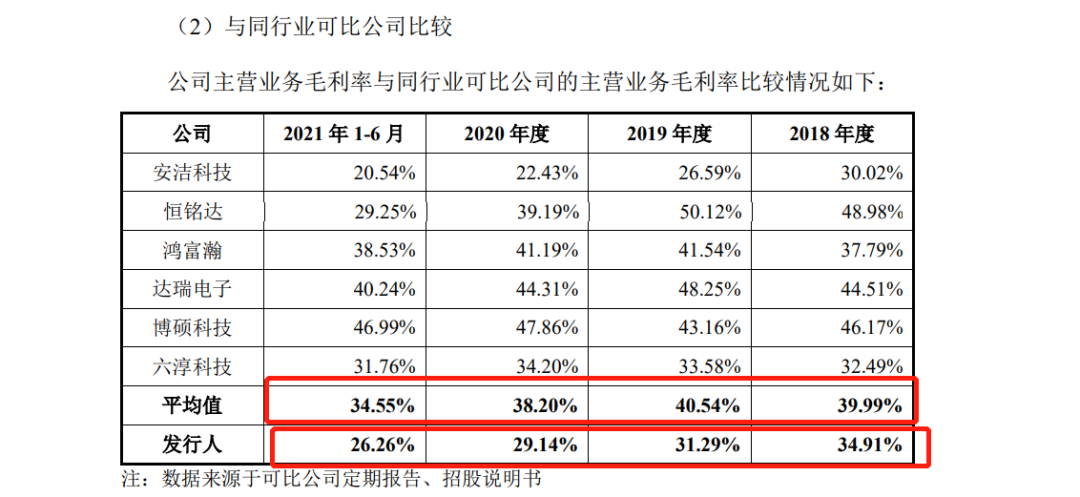

但事实上,毛利率大幅波动,并非可川科技所在的行业共性,也就是说可川科技的毛利率下滑与同行业可比企业之间形成了“差异化”的异常。

可川科技在招股书中承认,目前自己的主要同行业竞争对手共有六家企业,分别包括安洁科技(17.020, -0.10, -0.58%)、恒铭达(20.770, 0.57, 2.82%)、鸿富瀚(65.630, 0.49, 0.75%)、达瑞电子(49.530, 0.88, 1.81%)、博硕科技(48.510, 0.86, 1.80%)以及六淳科技。

这六大竞争对手在2018年至2021年上半年中,大部分企业的毛利率皆保持稳定,尤其是在2019年,即可川科技毛利率开始拉开大幅下滑大幕之时,绝大多数可比企业的毛利率在当年更是达到了近年的巅峰。

数据显示,上述可比企业在2018年至2021年上半年的平均毛利率分别达39.99%、40.54%、38.20%和34.55%。

对比可见,可川科技的盈利能力不仅在行业中垫底,且趋势也呈现了不一致的变化。

更值得指出的是,在近日刚刚获得创业板上市委审核过会的六淳科技中,虽其主营业务与可川科技相似,但六淳科技在2019年至2021年间,其主营业务毛利率分别为 33.58%、34.20%和37.05%。

“主营业务毛利率反映了企业的获利能力”,六淳科技在其招股书(上会稿)中称,并表示随着经营规模持续扩大、经营管理效率不断提高以及生产工艺持续优化,其毛利率水平呈增长趋势,表明其盈利能力持续提高。

“同样相似的同行业两家企业,也几乎在同一时间段内先后IPO上会受审,与六淳科技的高盈利高增长相比,可川科技的确‘技不如人’。”上述保荐人代表认为,“监管层在审核的时候,应该会注意到可川科技与同行业相比所出现的异常变化,如何解释这种‘异常’背后的合理性,并证明这并不会对企业之后的发展造成重大影响,应该是可川科技此次IPO能否通过审核的关键之一。”

2)研发指标再拖行业后腿

2022年7月27日,同属竞争对手的六淳科技IPO以“后来居上”的姿态先期在创业板成功过会,这无形中也给即将上会待审的可川科技IPO以较大压力。

选择变更赛道主板上市,甚至不惜触发对赌协议予以投资者巨额赔偿,也要撤回早前的第一次创业板IPO申请,这背后固然与其是否符合创业板注册制下所强调的“三创四新”板性有关。

可川科技近年来差强人意的业绩和不断走低的毛利率显然与创业板所推崇的“高成长性”名难符实。

可川科技近年来公布的种种研发指标,也显然与注册制下注重“创新、创意、创造”的创业板格格难入。

在一系列盈利指标已然落于可比行业公司梯队尾端的可川科技,其种种研发数据也同样靠行业之后。

在可川科技的招股书及申报材料中,“聪明”的它并未给出可比企业的研发费用占比,其仅表示,在2019年至2021年上半年,其研发费用分别为 1385.70 万元、1805.67 万元、1946.05 万元及 1170.02 万元,占营业收入比例分别为 3.46%、3.77%、3.48%及 3.60%, 随经营规模的增长,研发投入相应增加,并称“报告期各期,同行业可比公司研发费用支出均保持逐年增长,公司研发费用变动趋势符合行业惯例”。

事实上,被可川科技认可的六家可比同行公司,其在对应时间内的研发费用占比皆远远大于可川科技。

在与可川科技处于同行业竞争关系的六淳科技的IPO招股书中,其列举了8家同行业可比企业,这8家企业中,亦包括了可川科技在IPO申报材料中所认定的六家同行业竞争公司。

据六淳科技的统计数据显示,在2019年至2021年中,同行业可比公司的研发费用占营收比重几乎都超过了5%,如安洁科技、博硕科技等企业,其研发费用率更是接近或超过7%。最近三年间,同行业研发费用均值则分别达5.48%、6.26%和6.14%。

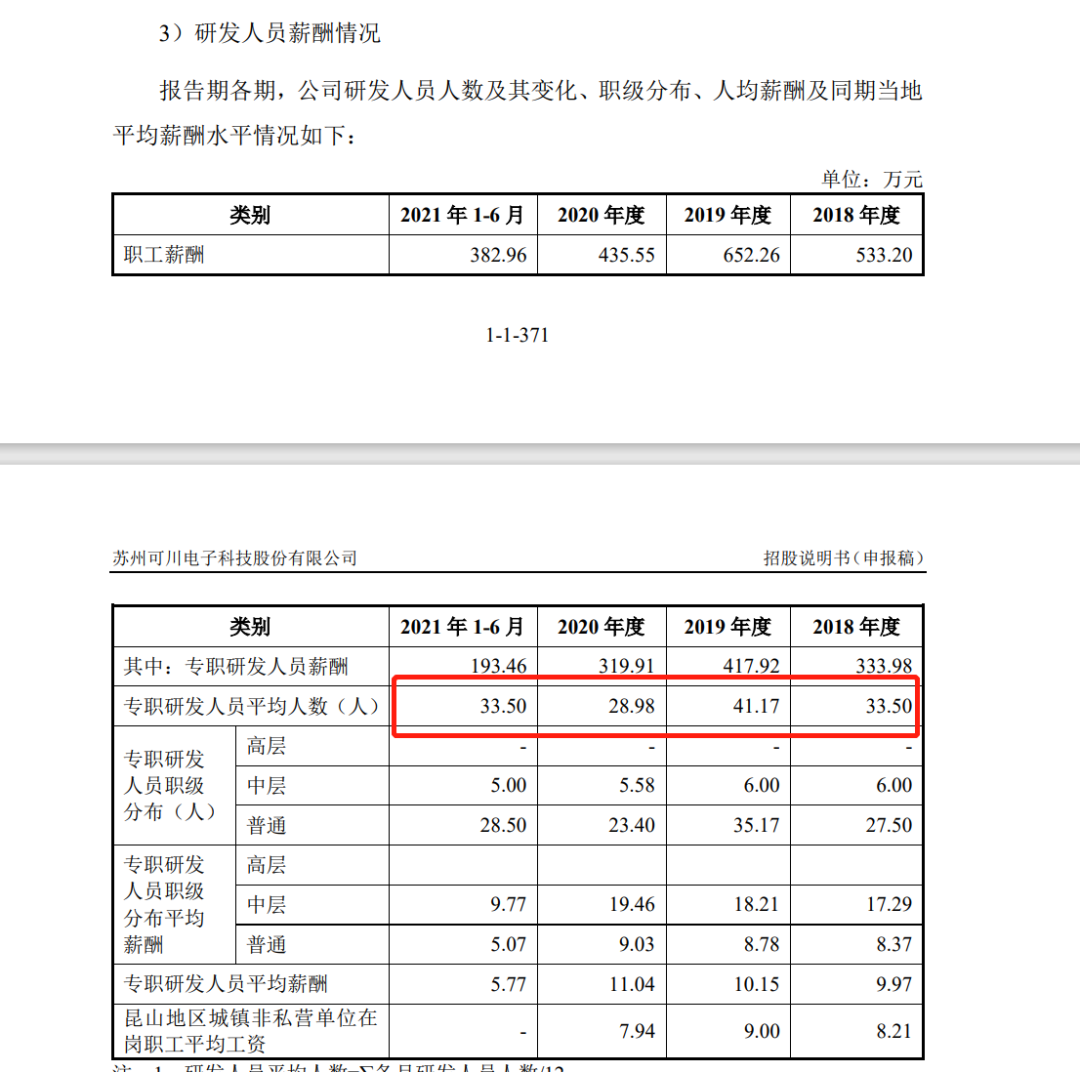

另一组数据的出现,也同样让人对可川科技的研发能力捏一把汗——在此次IPO报告期内,可川科技专职研发人员数量不增反减,出现较大的波动。

众所周知,研发费用的投入和研发人员的数量,往往能在很大程度上反映一个企业的技术实力。

2019年,在可川科技首次递交IPO申报材料中显示,其截至2018年12月31日,公司共有研发人员60人。

但到了可川科技日前披露的最新版招股书中,截至 2021 年 6 月 30 日,其研发及技术人员则减少为 58 人。

专职研发人员的薪酬数据,也侧面印证着可川科技在研发规模上自2019年出现了大幅“收缩”。

可川科技公开披露的薪酬数据显示,2018年至2021年上半年,专职研发人员薪酬总计分别为333.98万、417.92万、319.91万和193.46万,对应专职研发人员的平均人数则为33.5人、41.17人、28.98人和33.5人。

“公司拥有 63 项专利授权,为国家高新技术企业、苏州市认定的企业技术中心、江苏省民营科技企业协会认定的江苏省民营科技企业”,或许正是早前研发实力的匮乏,可川科技急于在此次IPO申请中展现其“科研肌肉”。

63项专利中,发明专利 11 项、实用新型专利 52 项,这一数据粗略看上去的确会让人对可川科技贫瘠的“科技”含量有所改观。

但细究之下,可川科技更坐实了难符创业板定性而被迫改道主板上市的“猜想”。

据2019年可川科技披露的IPO申报材料显示,其斯时专利仅15项,且全为实用新型专利,而这15项专利的申请日皆为2017年6月6日。

2019年6月,在可川科技决定终止其首次IPO之旅前后,或此时的可川科技已经深深意识到了自己“技术审核”中的短板,于是在之后的一段时间里,通过受让或原始取得方式“疯狂”获取专利。

可川科技目前持有的11项发明专利便是如此而来。

在可川科技目前持有的11项发明专利中,除了五项是共计花费15.7万从别处受让而来外,另外6项原始获得的发明专利,除其中一项“自动化卷料折弯工艺”的专利申请日期是2019年10月和另一项名为“一种保护膜生产用圆刀单工位异步加工装置”的专利申请于2020年4月外,其余四项皆是在2021年8月后才申请获得。

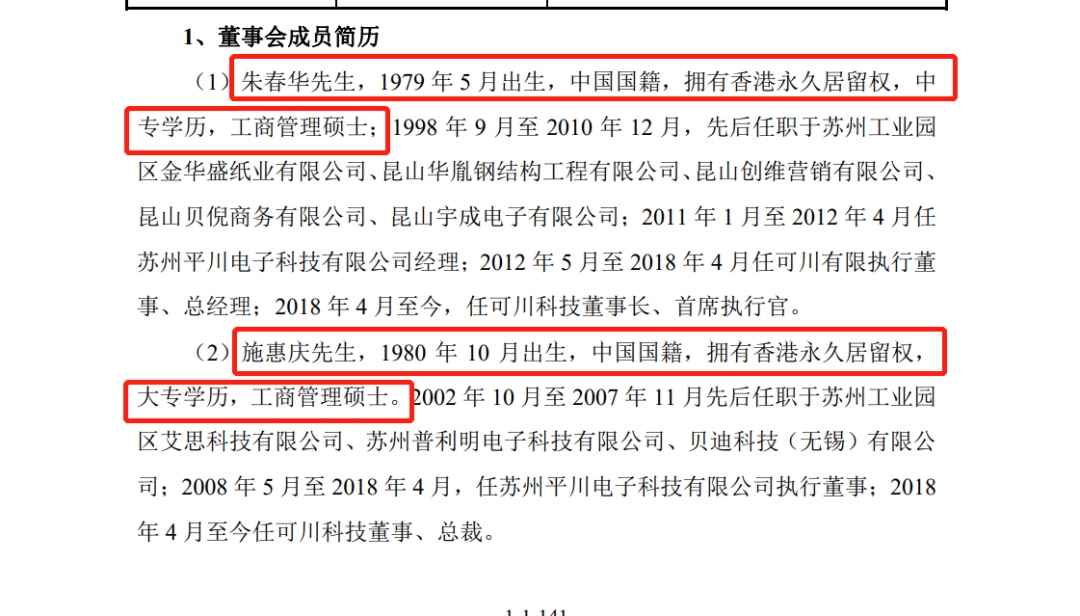

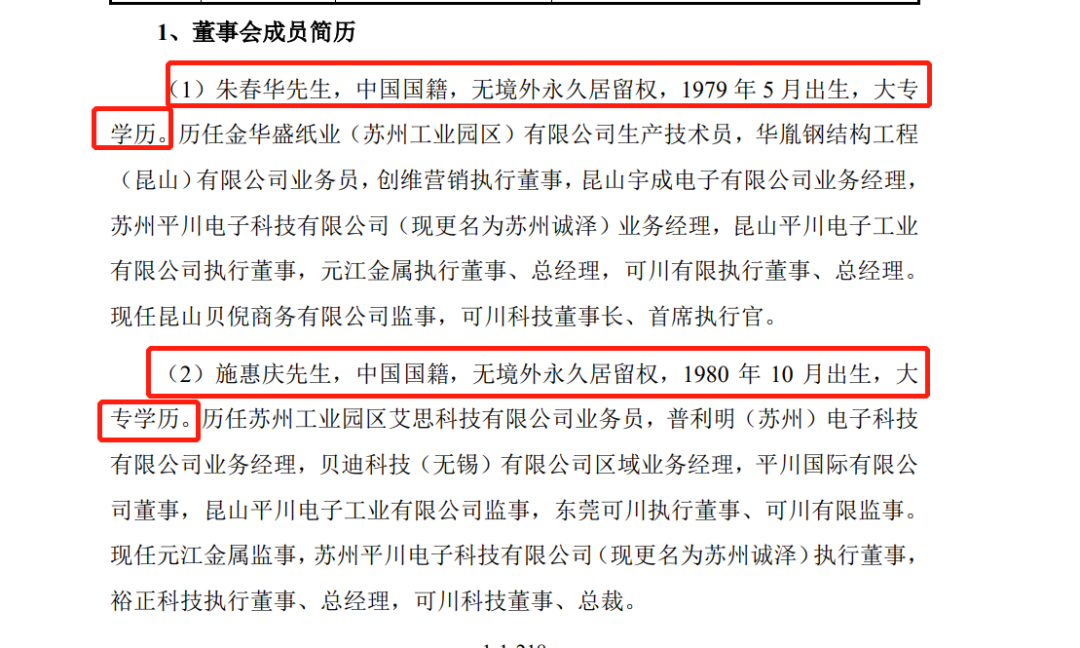

最后,还需要顺便指出的是,比较可川科技在2019年和如今最新一次冲击IPO的申报材料差异,其中有关其实控人的重要信息披露还存在较大差异。

朱春华、施惠庆二人在两版招股书中皆被认定为可川科技的实际控制人。

在2019年6月可川科技向证监会提交的首次IPO招股书中称,朱春华,1979 年5 月出生,中国国籍,拥有香港永久居留权,中专学历,工商管理硕士。

而在2021年底最新更新的可川科技招股书中,却称朱春华“无境外永久居留权”,并将其中专学历更改为“大专”。

同样的情形也发生在施惠庆身上。

在首次IPO申报中,施惠庆也同样被披露“拥有香港永久居留权”,但在可川科技IPO二进宫的申报材料中,其也变成了“无境外永久居留权”。

“实控人或企业的董监高是否具有境外永久居留权,是信息披露中的一个比较重要的点,关系着企业实控人身份的敏感性,对投资者来说,也是风险点。”上述保荐代表人认为,不过回归到可川科技的案例,并不一定因为存在信披差异就此认为存有瑕疵,也许可川科技的两位实控人在2019年后放弃了香港永久居留权也不是没有可能。