香港证监会(证券及期货监察委员会)SFC最新披露信息显示,九坤投资旗下的Ubiquant Asset Management 已于11月获得香港证监会SFC颁发的9号牌。而今年下半年以来,鸣石、天演、进化论等纷纷拿下了香港证监会9号牌。

顶流量化私募都到香港了!

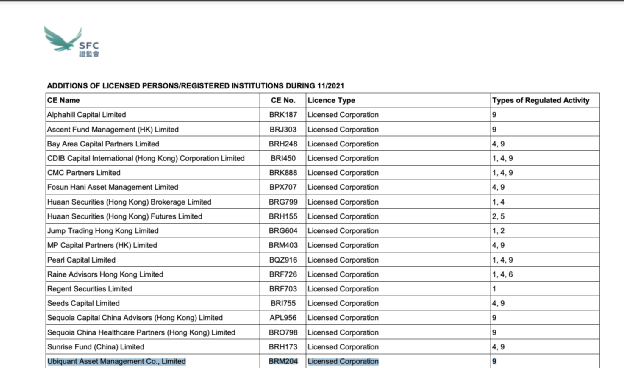

SFC最新公布获取牌照的机构信息

来源:SFC官网

九坤用于申请9号的公司实体为 Ubiquant Asset Management Co。,Limited。 九号牌的两位负责人分别为罗山山和张环。另据资料,九坤投资海外业务主管正是张环。

九坤9号牌对应的负责人

来源:SFC

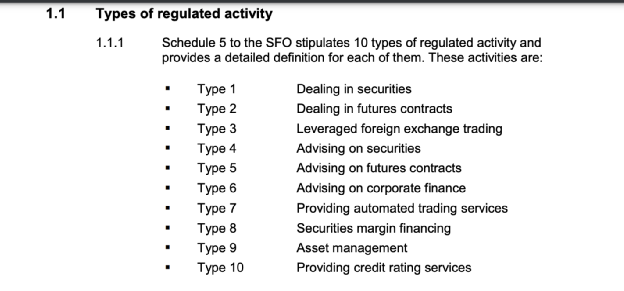

9号牌是香港证监会颁发的资产管理牌照,获得9号牌之后,机构可按照牌照约定在香港开展资产管理业务。

香港SFC颁发的各类金融牌照

来源:SFC

九坤是国内顶流“量化大厂”,量化投资圈素有“南幻方,北九坤”之说。

这几年,国内量化投资大爆发,九坤的规模快速膨胀。据官网信息,2017年九坤的管理规模突破50亿元,2018年突破80亿元,到了2020年管理规模迅速增长,破了300亿元。目前,九坤的管理规模在700亿元左右。

九坤的创始合伙人王琛和姚齐聪都是学霸且都有海外知名对冲基金工作经历。王琛近期在视频交流中表示,公司在AI技术方面投入了大量的人力和技术,期待以此进一步提升公司的研发实力。

“过去两年的时间我们百分之七八十以上的人才都在AI技术方向积累,我们也投资数亿来建设AI超算集群。同时,致力于让团队把AI技术和传统的技术相融合。现在的策略团队里面有数据统计专家,也有AI技术专家。两类人才相互配合组成策略小组、策略团队”。

王琛介绍,当前,AI技术已经融合在九坤80%的策略和环节中。这确实对投资能力和投资技术的积累有非常好的提升作用。随着AI技术本身行业的发展,以及量化行业大数据的场景拓展,AI技术在量化行业大有可为。

王琛表示,房住不炒的政策下,加之海外市场对于中国市场配置的关注,中国权益投资会有很好的发展前景。他建议投资者着眼长期。

鸣石于9月拿下香港9号牌

九坤之外,另一头部量化私募鸣石也于2021年9月16日获香港9号牌。

来源:SFC网站

值得注意的是, 鸣石在2020年与东英资管合作在海外推出了A股策略基金, Mingshi China Optima Offshore Fund和Mingshi China Optima Onshore Fund。 据东英资管年初向美国证监会提交的信息披露材料,这两只基金的规模为数亿美元。其中,东英资管担任基金的管理人。拿到9号牌之后,鸣石以后可自己担任管理人在中国香港或其它市场发行产品。

九坤、鸣石之外,天演资本和进化论资本也于今年下半年拿到香港9号牌。

再早些,今年2月佳期投资也获得了香港9号牌。

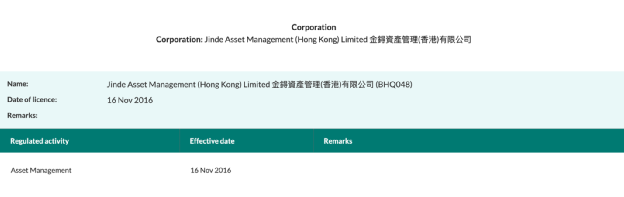

金锝、幻方早已拿牌

时间拉长,而另一些头部量化私募则行动得更早。

例如,老牌量化投资机构金锝资产于2016年获得香港SFC颁发的9号牌、幻方则于2019年获得香港SFC9号牌。绩优则出海似乎是量化私募届的共识了。

明汯投资:海外基金规模超80亿元

在香港拿牌是为了在海外展业,基金君查询海外信息披露网站也发现了另一国内顶级量化私募明汯投资的踪迹。

美国证监会SEC的一则登记信息暴露了中国顶级量化私募明汯投资的海外踪迹。

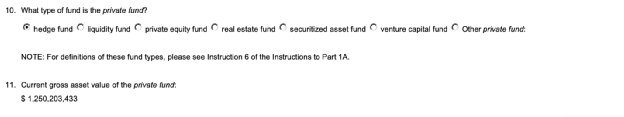

来自美国证监会的信息披露材料显示:这只名为JUPITER TACTICAL TRADING FUND LTD的私募基金,截至今年11月29日,规模12.50亿美元,约折合80亿元人民币,50万美元起投。

来源:美国证监会

这背后很可能正是国内顶级量化私募明汯投资。Jupiter Tactical Trading Fund LTD初看和中国的量化私募扯不上任何关系。不过,其管理人向美国证监会提交的信息披露材料显示出了蛛丝马迹。这家名为Jupiter Capital Research (Asia) Limited的机构关键负责人中出现了“Huiming Qiu”这个名字。经过与其它信息比对,此Huiming Qiu 可能正是国内量化大佬裘慧明。

首先,Jupiter Capital Research(Asia)在信披材料中提到其有一家关联机构为Shanghai Minghong Investment Management Co.Ltd,与上海明汯投资管理的英文翻译一致。其次,基金君查询香港公司注册网站得知,这家名为“JupiterCapitalResearch(Asia)Limited”的机构,于2019年3月在香港注册。香港证监会的牌照信息披露显示,Jupiter Research Capital(Asia)Limited 也于2020年3月获香港证监会颁发的资产管理牌照,牌照的负责人为解环宇,而解环宇正是明汯投资的合伙人。

来源:SFC

量化私募出海有两大动力

东英资管副总裁吴珊近期对基金君表示,她观察到,最近两年考虑出海的私募数量明显增多。

吴珊认为量化私募积极出海的有两大动力,近年,中国量化私募中头部机构业绩相对优异,出海可输出自己的阿尔法。此外,由于海外市场以机构投资者为主,拿到机构资金,对私募的发展也有促进作用。

不过,吴珊认为谋求出海,私募机构需要做足准备,才可“有备无患”。首先由于对海外监管规则不熟悉,境内私募出海在公司运营等方面有可能会埋下一些隐患;其次,海外的行业标准和国内有一定的差别,体现在产品架构和费率设计上,境内管理人若在海外没有熟悉行业规范的合作伙伴,有时会忽视海外市场的标准;第三,对海外对冲基金行业的生态不熟悉的话,很难甄别服务商、合作机构的好坏,也容易给后续的业务带来隐患。尤其疫情情况下,当面沟通非常困难,甄别“靠谱”服务机构的难度进一步提升。不过,适应境外规则,或许也是致力于征战全球资管市场的中资机构必经的道路。

文章来源:中国基金报