端午节后第一个交易日,锂资源概念股迎“开门红”。

6月6日,数据显示,锂矿指数收涨8.59%至8466.91,其中雅化集团、中矿资源、永兴材料、天齐锂业、盛新锂能涨停,天华超净涨近15%。

另外,数据显示,盐湖提锂指数今日也收涨6.19%至3589.16。

从4月27日以来,此前快速回调的锂资源概念股市值迎大幅回归。在这25个交易日中,锂矿指数已经累计上涨超43%,盐湖提锂指数也累计上涨超39%。

有锂盐供应商开始提价

消息面上,锂资源大国阿根廷已出手对碳酸锂出口进行“限价”。

当地时间6月1日,阿根廷联邦税务局公告称,在过去两年监测到若干起非法的发货问题之后,阿根廷海关已经针对碳酸锂出口设定每公斤53美元的参考价,即5.3万美元/吨(折合人民币35.3万元/吨),以防止出口报价过低和提高透明度。

山东隆众锂分析师曲音飞向第一财经记者表示,阿根廷此举可能是出于税收的考虑,目的是为防止内部结算价格和市场价格差距过大而导致的税收减少。

而上述碳酸锂出口“限价”,也让市场对未来锂盐价格的预期提供了有力支撑。据测算,“限价”再加上运输等费用,对应的国内锂盐价格约近40万元/吨。

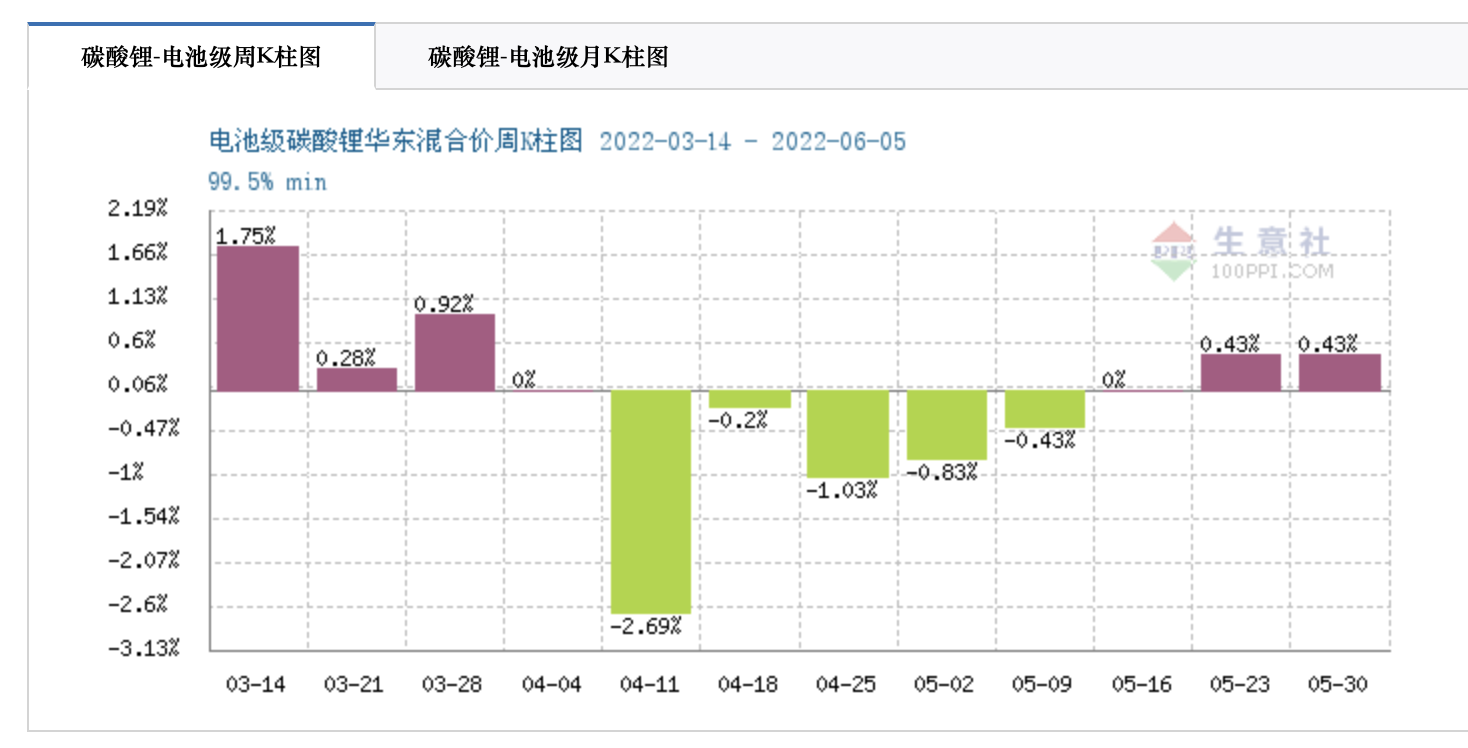

另一方面,随着此轮疫情的逐渐好转,需求端新能源汽车销量恢复较快,带动碳酸锂价格有了回归趋势。据生意社数据,碳酸锂报价与疫情缓急程度走势基本一致。今年4月到5月中旬,受疫情影响,碳酸锂报价出现了短暂下滑。但6月1日以来,不少碳酸锂供应商均上调了其售价,少部分本就报价较高的维持平稳运行。目前电池级碳酸锂平均报价在46.5万元/吨~49.5万元/吨,最高价再次接近50万元/吨。

记者从上海钢联处获悉,从5月底以来,工业级碳酸锂已经“闻风”率先涨价,截至6月6日,华东地区和四川的市场主流价相比5月30日均上涨了5000元/吨。电池级碳酸锂则暂时维持47万元/吨的价格运行。

信达证券表示,现在即将进入三季度新能源汽车产销旺季,再加上新能源汽车下乡政策,以及各地陆续推出的补贴政策,三季度新能源车销量有望再超预期增长;但二、三季度逐步投产的锂资源项目存在供应滞后,叠加产业链补库需求,预计三季度锂供应仍然紧缺,锂价有望稳步回升,为板块继续估值修复提供支撑。

曲音飞也向记者指出,今年下半年锂价依旧会保持坚挺,如果电动车需求较大,预计碳酸锂高位价格可能会再次突破50万元/吨。

价格在高位博弈?

对于部分锂盐供应商调涨报价,曲音飞认为,这其实是供需双方在博弈。当然,对于自身有订单但锂盐库存不足以支撑供货的企业而言,也存在刚需采购的情况。

“价格博弈”的说法也得到了某动力电池企业一位内部人士的认同。该人士向记者表示,锂供应趋紧的预期还在,但价格上涨的预期正在消退。“现阶段还会选择囤点货(锂盐),但是如果价格超50万元/吨的话肯定不考虑买了。”

虽然目前有供应商提高报价,但一位不愿具名的业内人士向记者表示,之前受疫情影响,下游需求放缓,动力电池企业进货也受阻,不少投机商手上压了货,资金压力很大。再加上锂盐价格上涨动力不足,有些投机商要出货,“价格上其实比较好谈。”

不同于过去一年多来“涨涨涨”的呼声,目前,业内已经出现了不少短期内将现行业拐点的说法。国内机构普遍预测,2022年,锂资源需求仍大于供给,价格仍具备上涨空间。但随着2023年全球锂供给的大幅增加,短期内锂供需缺口将得以修复。

5月29日,高盛分析师在一份报告中也表示,受益于电动汽车的迅速普及,电池金属的长期前景强劲。但投资者的“热情追捧”将导致电池金属出现短期供应过剩。受此影响,电池金属中的锂价格将出现“大幅回调”,预计今年锂盐的平均价格跌破5.4万美元/吨,低于6万美元/吨的现货价格。2023年,锂盐的平均价格将进一步下降到1.6万美元/吨左右。

曲音飞表示,我们同样预计锂盐价格将在明年四季度到2024年间会出现拐点,具体时间要看供应端的释放情况,如果释放得好,拐点会提前,反之则会延后。

不过短期内价格预期回落,并不影响锂的长期投资逻辑。从长期看,被新能源汽车需求驱动的锂依旧属于战略型资源。高盛表示,2024年之后,需求的激增或导致电池金属(含锂)的价格再次飙升。

招商银行研究报告也预测,因为强力的电动车需求支撑,碳酸锂价格很难再出现过去一样的大幅回落。整体来看,锂盐供给端依旧无法追赶上需求端持续且强劲的增长,锂盐将出现长期供应短缺,对较高锂价形成支撑。2026年后锂盐将会出现新一轮的供需缺口,支撑价格回升。